6.20-6.24

债市焦点

1. 国务院总理李克强表示,近年来我们一直实施稳健的货币政策,没有超发货币,很重要的也是为防通胀,为应对新挑战,灵活实施货币政策留下空间。

2. 国务院总理主持国常会指出,消费是经济主拉动力,促消费政策能出尽出,要进一步释放汽车消费潜力。

3.欧洲央行行长拉加德表示,欧洲央行打算在7月份的货币政策会议上将关键利率提高25个基点,预计9月份将再次提高关键利率。

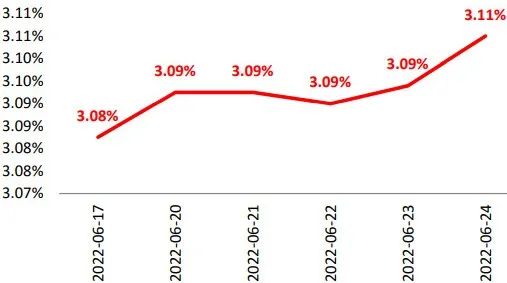

目前距离6月份各项经济、金融数据的披露期日益临近,从房地产销售、汽车销售等高频数据观察,预计6月份各项月度数据较大概率可延续回升势头。流动性方面,上周资金利率仍然保持稳定,且央行从上周五起加量投放OMO护航半年末时点,但在经济延续回暖的预期之下,债市收益率逐步开始震荡上行。上周全周,中债国开1Y、3Y、5Y、10Y 收益率分别下行1BP、上行1BP、上行2BP、上行2BP。

图:国开债10Y现券收益率

单位:% 数据来源:wind,截至2022.6.24

债市策略

基本面方面,6月下半月以来,高频数据显示房地产、汽车销售回暖,虽然背后可能存在疫情期间积压需求一次性释放的情况,导致有投资者担心后续不能持续,但至少从即将公布的6月份金融、经济各项统计数据中,将继续体现经济的复苏势头,对债市收益率具有向上的支撑。

政策方面,此前市场有预期,在即将于7月份召开的政治局会议上,将会检视过去一段时间的稳增长政策的效果,并决定后续政策力度的转向与否。而近日政策层人士喊话加码政策的声音开始增多,例如央行货币政策委员王一鸣建议考虑上调赤字水平或发行特别国债;政协经济委副主任杨伟民建议按照再聚焦、加力度、利长远的原则出台增量政策。

流动性方面,目前距离半年末时点仅余不到一周的时间,但银行间流动性仍保持相对宽松的状态;央行从上周五开始,逐日加量投放OMO,护航半年末时点的信号意义较为明显;预计本次半年末时点大概率可平稳度过。需要关注的是,7月份如果流动性较6月份收敛,具体的收敛幅度以资金利率波动性程度,可能对债市在7月的走势有较大影及响。

后市展望

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

2022-06-29 18: 45

2022-06-29 18: 26

2022-06-29 18: 14

2022-06-29 18: 11

2022-06-29 18: 08

2022-06-29 18: 07