买这个基金套手里很久了,也不知道啥时候能回本,你看新能源、汽车涨的那么好,我能不能把基金转换过去呀?

#1

地产、银行两个行业确实是在四月底以来的反弹中上涨最为乏力的方向了,如果在4月初追高买入,没能吃到一季度的行情,面对成长板块的强势,最近可能确实会产生“高位站岗”的负面情绪。

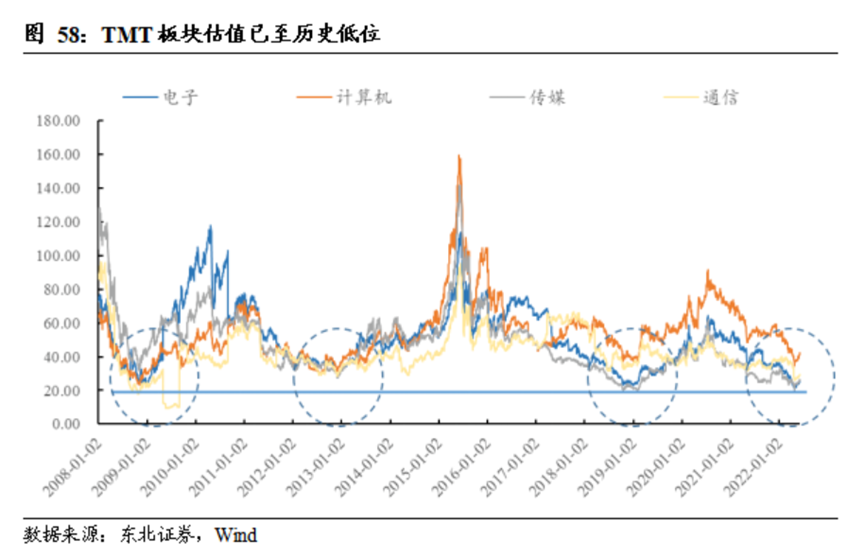

申万31个行业中,年初至今跌幅仍在20个点以上的行业仅有三个,分别是电子、计算机和传媒,无独有偶都属于“落难贵族”TMT板块。(数据来源:Wind,截至2022.06.28)

医药可以说是粉丝最多的板块之一了,但是确实一年多以来,医药板块从高点回撤较大,很多医药明星基金经理所掌管的产品表现也并不理想。

对于主动管理型基金而言,选基金就是选基金经理,当你发现千辛万苦选出来的基金经理业绩没有达到预期甚至让你亏钱的时候,可能会更加气愤难耐,无论是行业没赶上风口还是选股出现问题。

#2

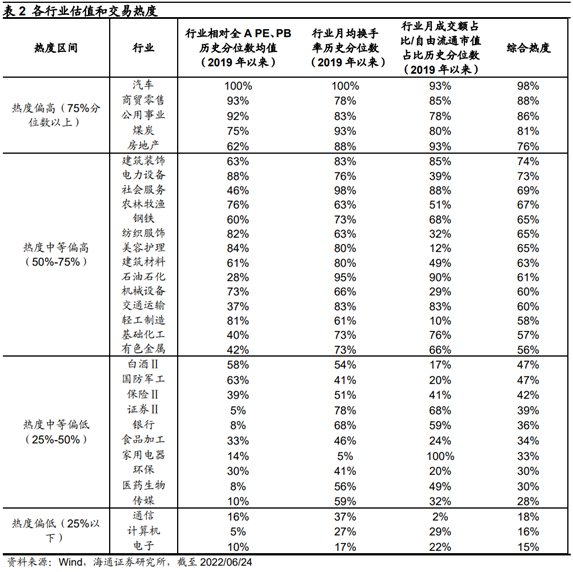

当经济压力较大、市场风险偏好较低的时候,“稳增长”为代表的防御性资产表现会更好。虽然目前经济出现复苏拐点,但是经济数据企稳至少需要连续几个月做验证,目前恢复的力度和节奏尚未确定,至少在经济完全企稳之前,稳增长依旧不会被资金完全抛弃。

今天满屏绿、近4000家个股下跌的市场中,国产软件个股逆势走强,极大鼓舞了TMT人的情绪!

从基本面来看,前期TMT板块的压制因素正在逐步缓解。对传媒、计算机行业而言监管层面对平台经济放松将会驱动未来行情,“元宇宙”亦赋予行业想象力;对电子板块而言国产替代的逻辑仍是最强主线,同时汽车、工业等对芯片半导体的强劲需求亦是有力支撑。

从长期的角度来看,对于TMT的前景更是无需悲观。科技是第一生产力, “十四五”规划把科技创新提到前所未有的高度,把“科技自立自强”作为国家发展的战略支撑。

从长期的角度来看,对于TMT的前景更是无需悲观。科技是第一生产力, “十四五”规划把科技创新提到前所未有的高度,把“科技自立自强”作为国家发展的战略支撑。

作为国家级战略,以TMT为代表的科技创新产业的具有一定的繁荣前景,有望在数字经济浪潮中迎来高光时刻,对于中长期资金而言,保持在场极有可能会被馈赠。

说起医药,先说最让投资者担心的集采,并没有颠覆行业的逻辑。

因为政策初衷不是为了限制行业的发展,而是为了正确引导产业的发展预期,让药企从过去通过低技术含量业务赚钱的思路中走出来,彻底转型升级提升技术水平。

对于这类基民,此时需要回想一下当初买入基金、选择这位基金经理的原因,如果当时选择的原因并没有发生变化,那就无需因为短期业绩不佳而否定他,可以再给“千里挑一”的经理一点信任和时间。

#3

在进攻性较强的持仓中适度添加部分偏防御的权益类资产可以优化整个投资组合的长期年化收益率。

在进行行业比较时,基本面是辨别行业长期强弱的重要依据,其变化是一个长期而缓慢的过程,而中短期维度内市场面的波动更大,行业间轮动类似“钟摆”,因此即便一个行业基本面长期向好,但中短期内行业相对走势仍会出现阶段性反转。

风险提示

2022-06-29 19: 36

2022-06-29 19: 35

2022-06-29 18: 46

2022-06-29 18: 45

2022-06-29 18: 26

2022-06-29 18: 14