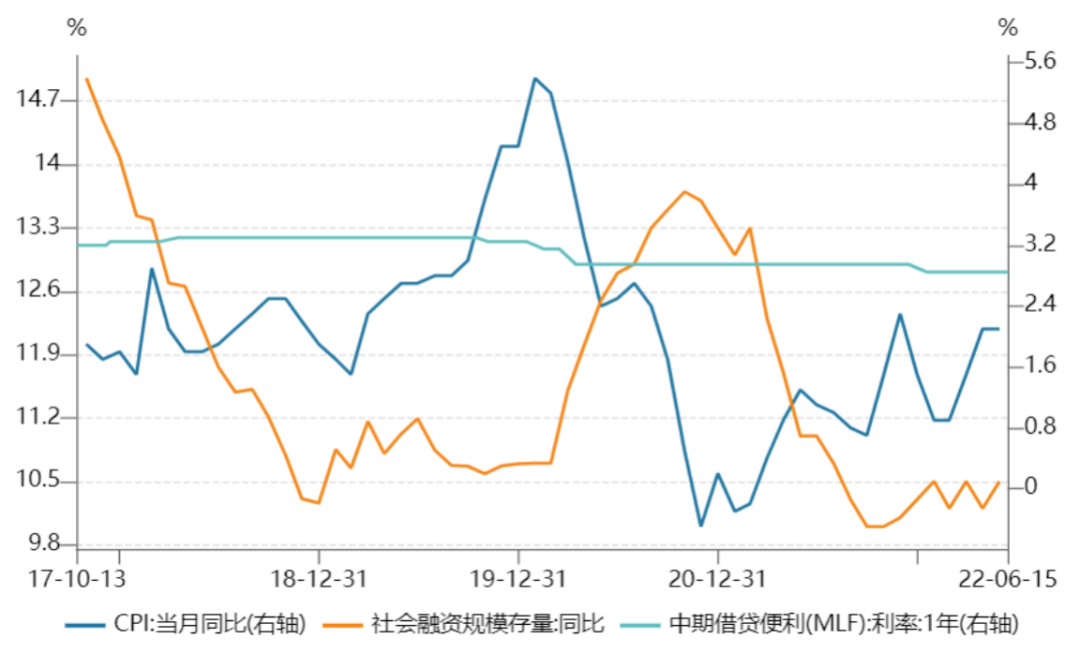

政策面:流动性维持总量宽松,受CPI掣肘较小;央行对“宏观杠杆率会有所上升”的表述,支持政府和有能力的企业、居民加杠杆,信用触底回升。

基本面:三季度复苏环比力度大,下半年股票市场的重点在于分子端修复的高度。中期来看,压力来自于出口,而支撑则来自于信用、内需;基本面修复上限由疫情决定(消费)、下限由地产决定。乐观来看,明年经济有望回到潜在经济增速5%附近;悲观来看,需求完全复苏仍需一定时间。

风险偏好提升:国内由左向右,更重“稳增长”;中美关税或取消;俄乌或恢复谈判。

1)宏观流动性充裕+信用传导不畅,“货币牛”具有环境支撑。

2)下半年总量政策较难预期,需要关注以下3点:

中美周期异步:下半年若出口走弱,汇率存在贬值压力;

宏观杠杆率控制:4月央行表示“允许宏观杠杆率在合理区间内提升”,预示宏观杠杆率约束减弱;

通胀:央行在一季度《货币政策执行报告》强调了对下半年通胀问题的密切关注。近期猪肉价格上涨,也导致下半年CPI是否破3的讨论。

3)保持总量宽松,政策上相机抉择或是央行的最优策略。激励信贷投放仍是重点,不排除新增政策工具推动投资落地。同时,给予银行优惠利率,增进从负债端向资产端价格的传导。

风险1:通胀与货币政策

1)暂不认为国内存在明显通胀压力,猪周期导致的CPI上行或许不足以导致政策收紧。

2)2019年或许可以借鉴:19年猪肉价格走高,9月CPI破3%,年末升至4.5%,超出3%的政策“红线”;但社融增速下滑,总需求不足;实际的货币政策是比较宽松的。

2019年结构性通胀特征突出,货币政策宽松无惧通胀约束

(数据来源:wind)

3)油价下跌缓解输入性通胀压力,小部分缓解货币政策空间。通胀是约束本轮流动性牛市弹性高度的重要因素。如果油价后续持续下跌或至少中枢下降,这将利于国内货币政策空间,估值约束有所缓解。

猪肉价格上涨推升下半年通胀,粮价可能加剧影响

(数据来源:wind)

稳增长方面:疫情防控后稳增长政策或重回主线。财政方面,2022年专项债额度或于6月发行完毕,单月发行规模或超万亿;考虑到稳增长压力,预计下半年财政或更加积极,专项债扩容、特别国债发行、以及其他覆盖赤字缺口的工具或为潜在方向。基建方面,全年政策前置明显,预计6月开始到Q3基建投资或将维持高景气,若下半年财政加码则基建投资将进一步获得增量政策支持。地产方面,考虑到因城施策政策的不断出台以及疫情好转,销售预计于5月见底,后续地产相关支持政策也有望继续出台。

纾困与就业方面:纾困本地中小微企业,加大消费券发放力度。多措并举稳定就业,或包括六方面措施:扩招基层公共岗位、实施就业稳岗补贴、支持自主创业和灵活就业、扩大青年职业技能培训规模、实施百万就业见习岗位计划、扩大投资以工代赈。

资本市场改革方面:全面注册制改革或在2022下半年开始逐步推动、以做市商制度改善科创板流动性、妥善化解中概股风险、推出ESG顶层制度设计、打击证券违法活动。

资本市场改革方面:全面注册制改革或在2022下半年开始逐步推动、以做市商制度改善科创板流动性、妥善化解中概股风险、推出ESG顶层制度设计、打击证券违法活动。

平台经济与数字监管方面:社会预期更为稳定,资本红绿灯将更为明确,发展与规范并重,后续应关注重点关注数据领域和金融领域监管的推进。数字经济、平台经济将更好与实体经济结合,数字“卡脖子”突破、产业数字化、数字新基建等将持续获得政策支持。

产业政策方面:减免汽车购置税、补贴推动汽车家电下乡等政策形成合力,稳定增加大宗消费。第二批100亿元农资补贴将分批发放到户,保障农民种粮收益,确保粮食安全;支持煤矿项目释放产能和调整核增产能的相关政策或于近期落地,确保电力供应充足。风光大基地二期建设或加速启动,风电项目备案制有望推动增量项目释放。“专精特新”政策料持续加码,第四批3000家左右“小巨人”企业名单或在2022Q3出台,约500家专精特新重点“小巨人”企业将得到中央财政资金支持。

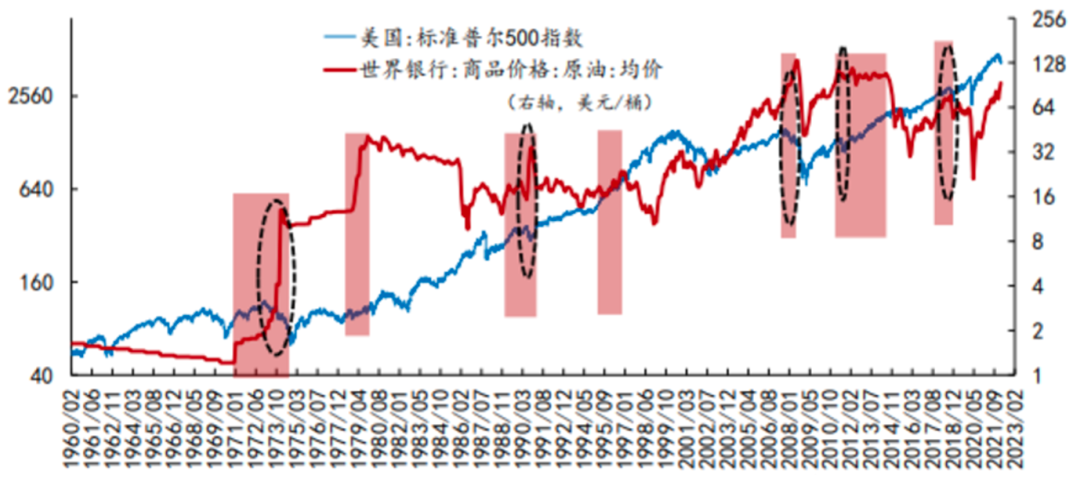

风险2:下半年海外宏观最大问题:美国能否软着陆

1)历史上,美联储以担心通胀为动机的加息周期往往导致硬着陆,三次例外:1965年、1984年以及1994年。通过研究这三次软着陆的关键经济指标,我们发现在经济刚有过热苗头或者仅有过热预期时美联储及时“踩刹车”,是实现软着陆的共同特征。例如在21Q3直接开始加息。而本轮紧缩周期如果要实现软着陆,将面临很大挑战,尤其在供给冲击尚未明显缓解之时。

2)商品超级周期会增加滞胀、衰退出现的频率。原油上涨的初期,宏观总需求往往较好,中下游成本压力不大。但到了原油上涨的末期,宏观总需求已经开始走弱,这时油价上涨开始对下游成本构成较大冲击,伤害下游需求。同时原油价格对通胀的影响较大,会限制货币政策宽松的可能性。

油价上涨后期,经济通常陷入衰退,美股随之转跌

(数据来源:wind)

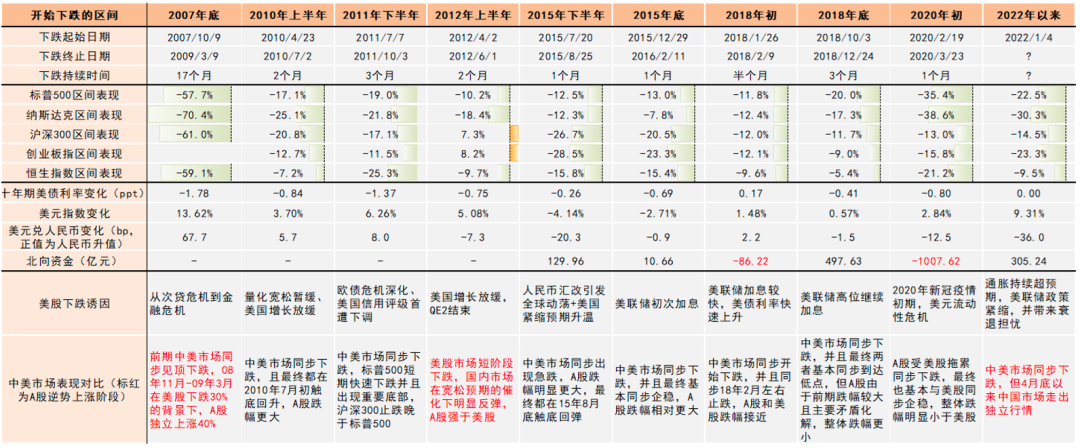

3)美股调整时,A股难以独善其身。历次美股大幅调整阶段,A股走出独立上涨行情的概率相对较低。

复苏路径的演绎:制造业较快复苏,消费场景渐次恢复;CPI-PPI剪刀差快速提升,利好有需求的中下游。

政策暖风下的交易:港股互联网、白酒、医药、地产。

宏观杠杆率提升:财政支持的新老基建、汽车,企业技改,居民消费加杠杆利好的C端地产链及必需消费。

消费板块看法:消费接力疫后修复

5月经济复苏势头初现,A股反弹结构偏向制造业复产复工;6-8月逐步过渡至消费场景和地产销售的恢复。配置上可以关注成长,消费和价值。

制造:制造业受益于外需修复+供应链恢复;同时受益于金属价格回落;建议聚焦确定性改善的方向;

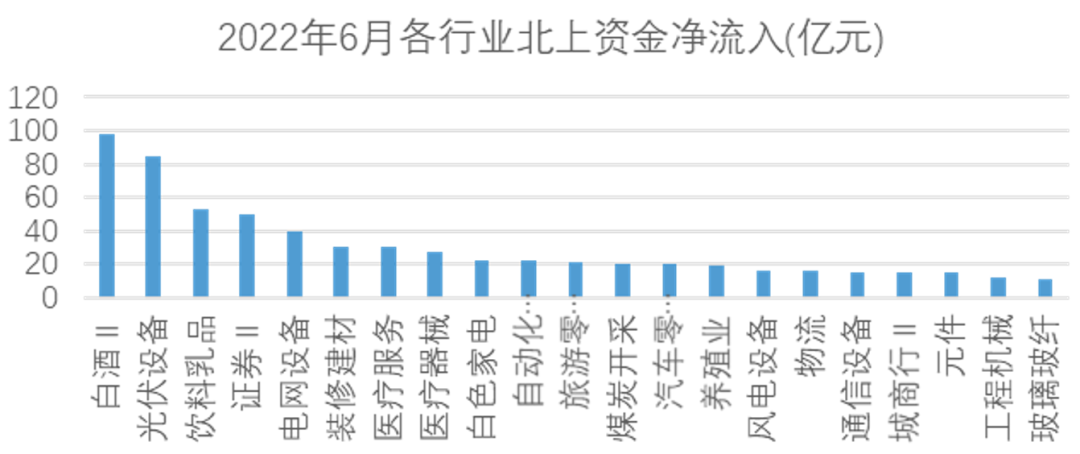

消费:当前消费行业交易拥挤度处于低位,一旦稳增长政策实际产生效果(比如地产销售回升),大金融有望反弹,消费等经济相关的超跌板块也会有表现。 海外资金流入也有利于消费股反弹。

(数据来源:wind,区间为6.1-6.30)

供需双向共振最确定的链条是汽车产业链(含新能源车):一方面,复工复产保障生产与制造链条的供给恢复。以汽车全钢胎开工率来观测,截至6月16日,开工率达58.97%,已基本恢复至去年同期水准。

另一方面,购置税减免及汽车下乡保障了需求。5月以来汽车促消费政策频出,如5月23日国务院放宽汽车限购、阶段性减征部分乘用车购置税600亿元,6月17日新能源汽车下乡活动首站在江苏昆山举行。供需双向提振下,汽车5月数据恢复明显,产销增速分别录得-4.8%、-12.6%,环比抬升38.7pct、35.0pct。此外,汽车家电也受益与工业金属价格的回落。

软成长

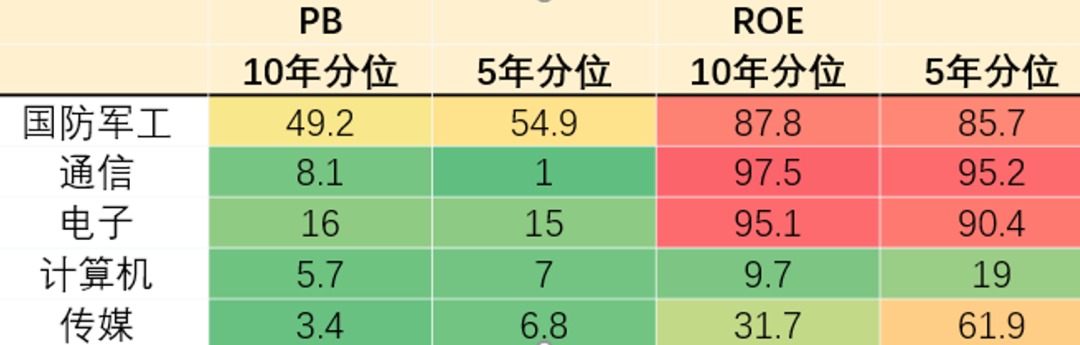

传媒、计算机行业营收增速与产能增速下探至历史相对低位区域,供需格局尚可,未来若有需求回升则有机会。

军工行业的供需相较于宏观经济比 较独立,盈利稳定性强,估值已经达到历史中等水平,可以关注。

(数据来源:wind)

2022-07-01 15: 43

2022-07-01 15: 41

2022-07-01 15: 40

2022-07-01 15: 39

2022-06-30 22: 46

2022-06-30 22: 45