每每进入7月,中报业绩就会成为市场的投资主线之一。

业绩预增或高增就能搭上股价的顺风车?答案其实没那么简单。

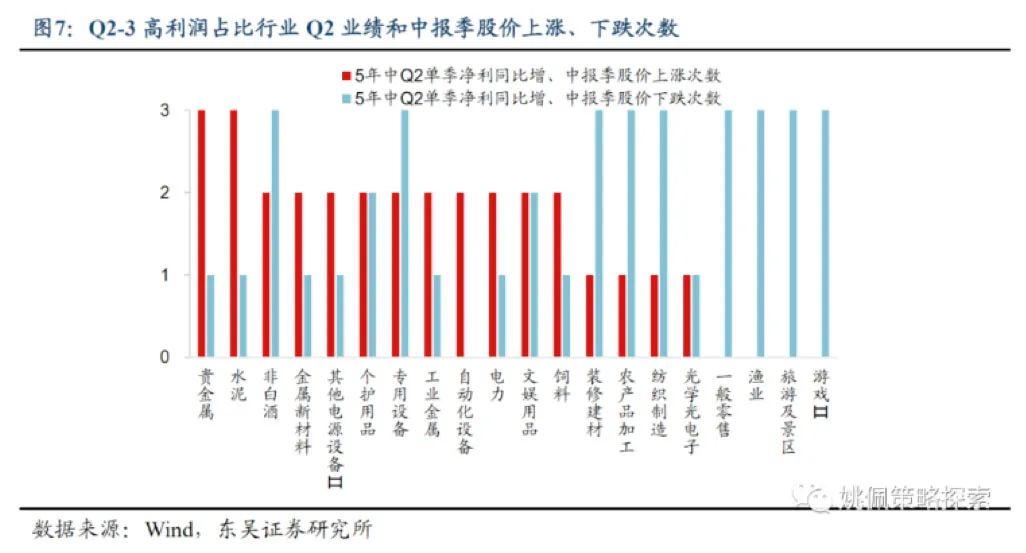

比如,东吴证券的策略报告在整理了5年数据后发现,不同行业在业绩兑现后的股价表现有所不同。具体来看,对于上游周期&中游制造业而言,中报好业绩会带来好股价;但对于下游消费业来说,好业绩却未必对应好股价。

这份研报是这样总结原因的:上游周期如贵金属、水泥,中游制造如自动化设备等,前期业绩预测更多来自中下游需求、订单等非公开信息,业绩兑现印证前期预期,往往驱动股价进一步上行。但下游消费行业如游戏、旅游及景区、零售等,业务发生当期即可获得流水、门票、销售额等公开数据,行业景气度已经得到验证,而财报数据相对之后,业绩披露后投资者倾向于兑现前期收益,对中秋国庆旺季景气度采取观望态度。

业绩好,存在不同的股价走势;业绩不好,其实也要分情况讨论。天风证券的策略团队在题为《如何看待中报的“不好”?》的报告中,也给出了不同的结论:二季度不好+下半年复苏有信心=二季度不好靴子落地,下半年复苏的高预期,最终会导致市场类似20年初疫情后的快速反转;二季度不好+下半年复苏仍然不行=二季报不好,则会有压力。

某种意义上说,这样的分类对于实际操作的指导意义并不那么强。因为决定结论的是下半年复苏信心情况,可如何在当下这个时间节点确定下半年的复苏信心,本身就是个难题。

其实,还有一批投资者规划参与中报行情时,琢磨的是中报预报。那么,中报预报有没有投资指导意义?

中泰证券的策略团队用2010-2021年的数据做了个回撤。他们将每年7月15日之前披露预报、且下限增速在50%的股票作为一个集合,发现该股票集合在“1个月、3个月和6个月”这三种持有期内胜率都高于50%;盈亏比基本在2以上。另外,期间的最大回撤随着持有时间拉长,原则上持有1个月最好,但如果能够承受的回撤范围大一些,3个月是最佳的持有期。

此外,这份报告还提到,综合胜率、收益率中位数、盈亏比和最大回撤四个指标,三个月的持有期标准下,钢铁、食品饮料、汽车、煤炭和建筑装饰行业中的中报预报高增长股票集合往往在预报披露后能实现60%以上的胜率,5%以上的收益率中位数和3倍以上的盈亏比,同时期间最大回撤中位数能控制在10%以内。

从统计的角度看,60%以上的胜率已然具备了一定的指导意义;但对于希望通过挖掘中报信息买入即步入上涨通道的投资者而言,这个概率还远远不够。

当然,基于中报信息做投资的难度还远不止此,因为从诸多案例看,有业绩暴涨股价暴涨的票,也有业绩暴跌股价暴跌的,还有业绩暴涨股价却暴跌的。换句话说,高增长的股票股价未必涨,最好还要有“超预期”的增长。于是又会多一个需要预判的变量:市场预期。

最后提供另一种思路。用中泰资管基金经理姜诚的话说,但如果你只在意长期价值,不在乎股价的弹性,就无需纠结业绩的斜率(增长率),那财报就有另外一种读法。定量方面,看看企业的会计政策、会计估计、与同行的毛利率费用率差异等等;定性方面,读读企业对外部环境的评估、应对策略、盈余管理动机等等。以上种种,无关股价,却关乎企业的“质地”,这是巴菲特读财报的方式。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

2022-07-05 20: 44

2022-07-05 20: 31

2022-07-05 19: 25

2022-07-05 19: 24

2022-07-05 19: 23

2022-07-05 19: 22