岁岁年年花相似,年年岁岁人不同。

每一轮牛市,都会有新的赛道崛起,也会有旧的题材落幕;

即便是同一个行业,每一轮在涨幅榜上高高排名的公司,也往往差异极大。

公募基金的意义,正是在于逐浪潮头,深度研究;把握时代的Beta,精选浪潮中的Alpha;把好收益让渡给持有人。

2003年,是值纪念的一年。这一年,被很多人称为“基金年”:1)公募基金所倡导的价值投资理念普遍被认同;2)基金所集中投资的股票在二级市场取得了优异的表现;3)赛道正式诞生。

Part1:布局时代的Beta

基金重仓持股市值变迁:时代的beta,鲜有哪个板块能够一劳永逸。每一段历史,当公募基金重仓持股热门板块占比接近基金市值60%的时候,都是需要深度反思的时候。2003年、2009年、2015年,以及2021年,赛道的巅峰都有转身的身影,似乎只有食品饮料、医药、电子,穿越了周期。

赛道不是新概念,每一轮牛市总有新的崛起,也有旧的衰落。虽然行业的起伏远不如基金重仓板块那么大,但行业机会的更替依然如日月交替。公募基金的价值,在于把握时代变迁,深度研究行业,精选个股,创造超额收益。

顺大势,成大器,牛股具有鲜明的时代特征。2003-2004年,重化工业时代,中国是全球制造业中心,“五朵金花”是最靓的仔;2005-2009年,城镇化加速、地产产业链崛起,银行、地产是彼时的核心资产,煤炭、有色也镌刻着高增长时代的鲜明烙印;2012-2016年,经济转型升级,新兴产业扶摇而上,计算机、传媒则是“风口的猪”;2018年以来,“去杠杆”重挫重资产行业,科技创新、消费升级,是突破,亦是出路。

不同阶段5倍以上股票的分布:在鱼多的地方更容易钓到鱼。回溯历史,医药、化工、电子、有色、电气设备、食品饮料、机械设备是更容易产生牛股的土壤,而医药和化工更是不同阶段牛股辈出的领域。

深度透视,人口结构变化与A股beta变迁。过去:人口红利时代,地产引领工业化、城镇化,信贷融资高,重化工业、地产产业链是时代的beta。现在:人口老龄化下,创新是转型的唯一出路,股权融资崛起,消费成为压舱石。

Part2:精选潮头中的Alpha

行业精选的四个维度:空间、壁垒、渗透率、市占率。产业beta既可以来自新产业的出现,也可以来自现有产业的重构。成长股,看重行业发展空间和渗透率,比如曾经的消费电子,当前的新能源汽车;价值股,聚焦壁垒和市占率,如高端消费品。

从渗透率与市占率的角度看行业:渗透率影响行业增速,市占率决定竞争格局。在渗透率与市占率的平面直角坐标系中,可以更好地定位行业,理解投资。

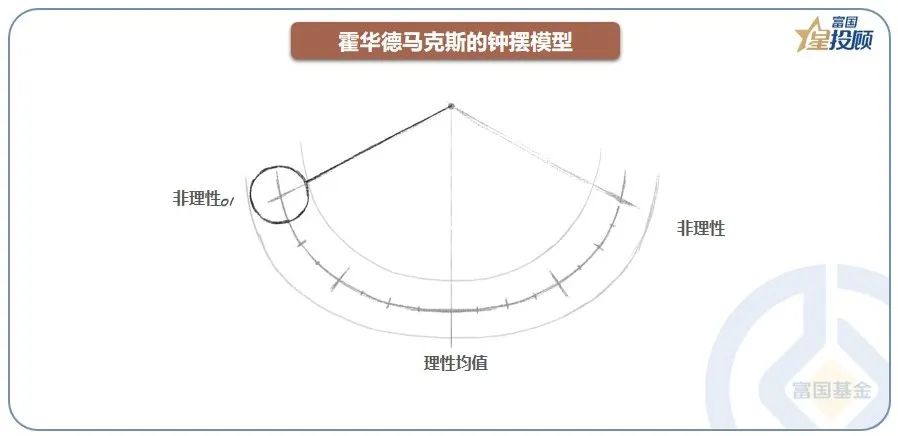

周期股的三要素——拐点、趋势和均值回归。为什么周期股很少有投资大师?为什么化工又是牛股辈出的行业。周期股的难点在于拐点的把握,化工是一个周期和成长叠加的领域,时代的Beta和行业的成长,铸就了过去化工领域牛股不断,但即便如此,每一轮牛股都有不同的内涵。

周期股,盯住价格。周期股作为价格敏感性行业,会及时反映量和价的变化,本质还是供需格局的变化,需求决定方向、供给决定弹性。一个较好的观察指标是PPI,因为供需变动会直接体现在价格变化中。

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。

2022-07-11 21: 28

2022-07-11 21: 25

2022-07-11 20: 40

2022-07-11 20: 38

2022-07-11 20: 37

2022-07-11 20: 35