股票市场的流动性历来都是投资者最为关注的指标之一,反映了所有市场参与者的情绪。从行为金融学理论来解释,市场流动性从一定程度上反映了,甚至可以预测市场的状态。在研究市场的过程中,已经有很多流动性指标被投资者所关注,例如日成交额就是一个经典指标,量价相结合我们熟知的就有底部放量、缩量下跌等一系列择时时间。然而,这些事件在实际操作的过程往往存在着规则模糊不清的问题,比如:底部放出多大的成交量才确定是反弹的起点;在下跌过程中伴随的缩量也缺少明确的数值度量。本文就尝试引入一个新的指标来衡量股票市场的流动性变化。

与常见的流动性指标关注资金流动在时间层面的变化区别的是,不同于传统流动性指标惯用的以相同的时间段内成交的金额来衡量流动性。流动性冲击是通过相同单位的涨跌幅,换句话来说,价格的单位变动所需要的成交金额来衡量资产的流动性。指标对应的取值越大,表明推动价格变化的资金越多,此时市场的流动性也越好。

我们期待通过这个指标观察到,当市场出现持续明显的流动性指标放大的情况下,后续能够出现进入上涨轨道的现象。现在,我们通过实际市场来验证我们的观点是否正确。

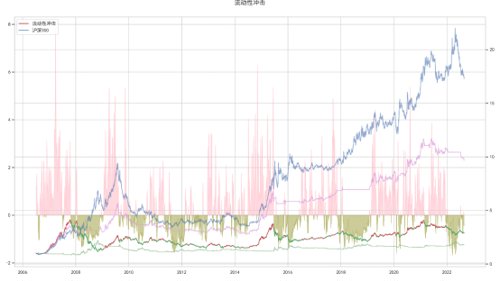

图1:流动性冲击

数据来源:wind,时间区间:2006.04-2022.06

由上图可见,上涨(下跌)行情常常对应着流动性冲击为正(负)值。尤其是持续、明显的上涨伴随着的是流动性冲击长时间处于高位。进一步我们可以发现,流动性冲击由负转正并持续处于高位的时期通常对应着市场从复苏到繁荣的阶段。以此为基础,就可以设计出简单交易策略能够在及时把握趋势性上涨机会的同时,有效规避较长时间的下跌或盘整。

本文作者:量化衍生品投资部 杨彦哲

内容仅供参考,不构成投资建议,市场有风险,投资需谨慎。

2022-09-30 13: 52

2022-09-29 21: 36

2022-09-29 21: 06

2022-09-29 21: 06

2022-09-29 21: 05

2022-09-29 19: 09