这个月初,我们第一时间为大家解读了公募基金在上半年的整体表现和持仓变化。(感兴趣的小伙伴可以点击查看:《2022 基金半年报解读丨公募基金上半年表现如何?一文带你 get 重点》)

在文章中,我们提到,主动权益基金上半年普遍为负收益,而大多数偏债型基金则取得了正收益。那么,对于上半年表现相对更好的偏债型基金,又有哪些值得关注的重要信息呢?

今天,我们继续为大家带来基金半年报解读第二弹,帮助大家更加深入地了解偏债型基金的“样貌”。欢迎转发收藏,不要错过哦!

在今年股票市场震荡下行的行情中,偏债型基金的业绩表现相对较好,大多取得了正收益,具体表现如下:

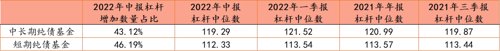

表:偏债型基金今年以来业绩表现

数据来源:Wind、广发基金,数据日期:2022 年 1 月 1 日至 2022 年 8 月 31 日

注:统计时对于同一基金不同份额合并计算,且剔除联接基金;业绩表现仅考察统计区间完整存续的基金

在各类债基中,由于转债市场回调较大,可转债基金普遍出现下跌;

由于受到股票和转债市场的影响,一级债基、二级债基以及偏债混合基金等产品的收益水平整体低于纯债型基金,上半年有99%的纯债型基金取得了正收益;

在纯债型基金的细分类别中,中长期纯债基金的整体收益高于短期纯债基金。

通常来说,对于纯债型基金,我们更加关注基金经理的信用策略、久期管理、 杠杆策略等;对于一级债基、二级债基以及偏债混合型基金,我们则更倾向于关注基金的权益仓位变动、权益配置结构等。

下面,就让我们一起看看,偏债型基金的配置都发生了哪些变化吧~

截至 2022 年中报,纯债基金的久期中位数相较于 2021年底有所缩短。从数量占比来看,更多的纯债基金适当缩短了组合的久期。

表:纯债型基金的久期变化

数据来源:Wind、广发基金,数据日期:2022年1月1日至2022年8月31日

在基金杠杆率方面,相较于今年一季度,纯债基金整体降低了组合的杠杆水平,也表明了市场在二季度末对未来资金利率可能收紧的预期变化。

表:纯债型基金的杠杆变化

数据来源:Wind、广发基金,数据日期:2022年1月1日至2022年8月31日

“固收+”基金:权益仓位小幅抬升,增配煤炭、消费、石油石化

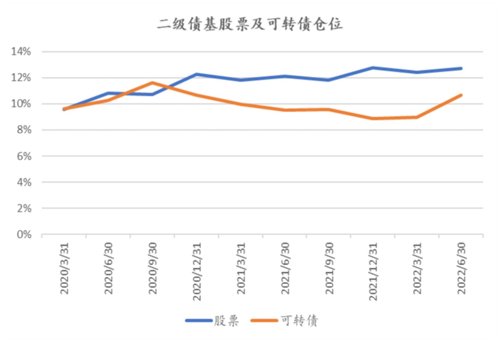

对于投资更多股票和可转债的二级债基和偏债混合型基金而言,伴随着权益市场的二季度回暖,整体的股票仓位和可转债仓位均有一定提升。

图:二级债基和偏债混合型基金的权益及可转债仓位变动

数据来源:Wind、广发基金,数据日期:2020年1月1日至2022年6月30日

我们将能够投资权益和可转债资产的一级债基、二级债基、偏债混合型基金以及低仓位的灵活配置型基金(权益仓位低于 30%)整体定义为“固收+”基金, 来统计它们的权益配置结构。

截至 2022 年中报,偏债型基金的整体配置比例较高的行业包括:食品饮料、电力设备及新能源、银行、电子、医药等。

与 2021 年报相比,“固收+”基金整体减持了电子、医药,对煤炭、食品饮料、石油石化等传统基建,而对大金融板块进行了一定的增配。

图:“固收+”基金的股票行业配置变化

数据来源:Wind、广发基金,数据日期:2021年12 月31日至2022年6月30日

一提到债券型基金或偏债型基金,很多小伙伴的直观感受可能是“低风险”甚至“没有风险”,但实则不然。

为什么“看上去很稳”的偏债型基金也会有风险呢?我们可以从以下两个角度来理解:

相比于股票型基金,偏债型基金的权益仓位比较低、甚至完全不投资于股票市场,所以每日的净值波动确实更小一些。

但如果基金持有的某只债券出现了兑付风险,那么该基金仍然会面临较大的净值下跌风险。

偏债型基金的细分类别较多,投资范围、投资比例也不尽相同。如果在投资前有充分了解所选择的产品,可能会发生产品的风险收益特征与预期不相符的情况。

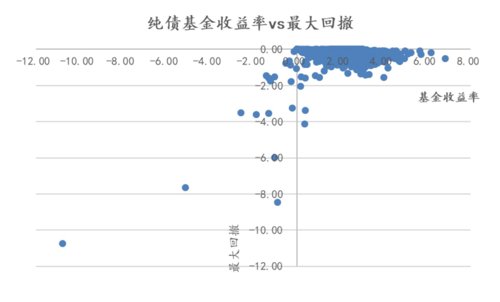

以今年为例,即使完全不投资于股票市场,截至 8 月底,全市场的纯债基金中仍然有小部分为负收益。也就是说,即使是投资于纯债基金,投资者也需要承担一定的市场波动。

数据来源:Wind、广发基金,数据日期:2022 年1月1日至2022年8月31日

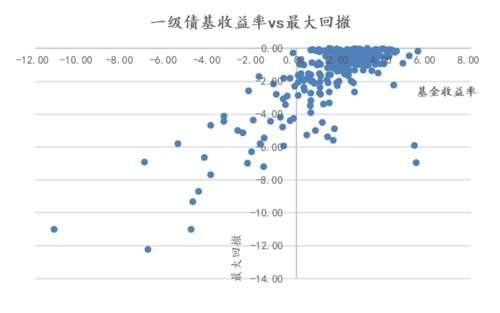

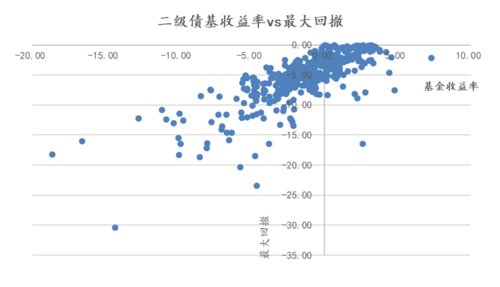

与纯债基金相比,混合债券型基金由于适度参与投资了权益市场和可转债,整体的收益和回撤水平都要更高。

混合债券型基金可以细分为一级债基和二级债基,它们的投资范围也是不同的:

一级债基

主要投资债券(包含可转债及可交换债)

二级债基

除了投资债券(包含可转债及可交换债),还会在二级市场投资部分股票(仓位不超过 20%),以求获得总体更高的预期收益

可见,在每一个细分类型内部,不同基金的风险收益特征也会呈现出比较大的差异。

对于很多小伙伴而言,相比于权益型基金,偏债型基金的研究和跟踪好像更加困难,这是因为债券市场是以机构投资者为主的市场,普通投资者可能并不熟悉。

此外,偏债型基金的投资范围、不同资产的投资比例限制也存在较大的差异,仅仅通过历史净值的指标来判断,可能无法帮助大家找到适合自己的债券类产品。

如果没有足够的时间和精力,不妨考虑选择基金投顾,把难题交给专业团队。广发基金投顾现提供现金管理、理财升级、长期稳健、追求高收益四大理财场景。

其中,现金管理、理财升级类场景以投资货币类、债券类基金为主,适合风险偏好较低的投资者持有1~2个月以上。

图:广发基金投顾四大理财场景

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎。