2022年4月29日,上证指数第49次站上3000点;

2022年10月10日,上证指数第49次跌破3000点。

虽然不少人早有预期,但当跌破3000点这一天真的到来,未免还是有些悲观与失落。

生活还要继续,该面对的总要面对。

从历史数据来看,跌破3000点不是世界末日,也没那么可怕。

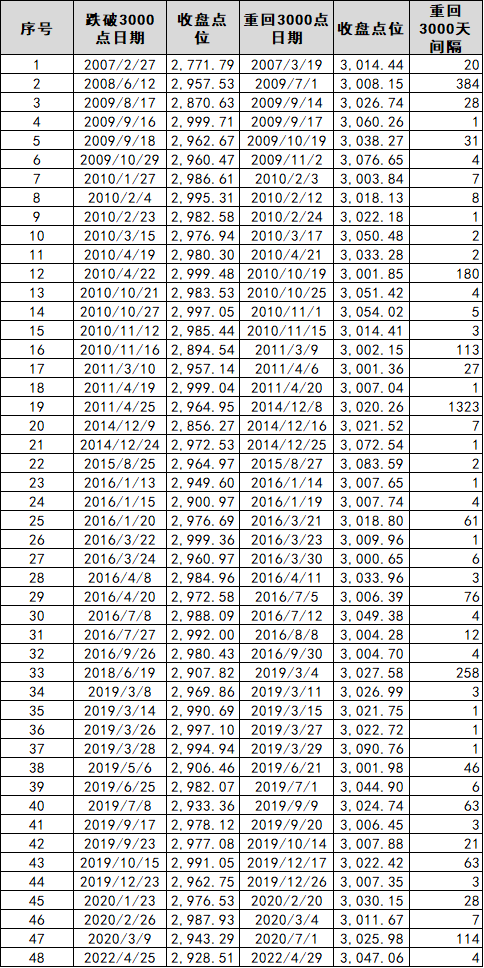

回顾前48次从跌破3000点到收复3000点:

只有2次收复3000点耗时超过1年,另外46次都在1年之内。

有30次在10天以内就收复了3000点,有9次只花了1天。

收复3000点平均用时62天,中位数用时6天。

上一次跌破3000点,是2022年4月25日,重回3000点只花了4天。

最久的一次是2011年4月25日到2014年12月8日,花了1323天,近3年零8个月。不过之后A股就开启一轮牛市。

上证指数48次收复3000点全纪录

制表:小基快跑 数据来源:Wind

第49次跌破3000点,我们是该悲观还是乐观?

再来看几个数据:

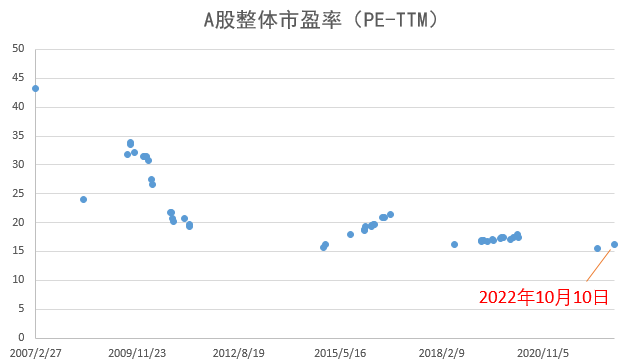

1、49次跌破3000点,这次估值第四低

截止2022年10月10日,A股整体动态市盈率为16.2倍。

对比之前48次跌破3000点交易日,这次估值第四低,仅高于2022年4月25日(15.45倍)、2014年12月9日(15.76倍)、2018年6月19日(16.19倍)。

制图:小基快跑 数据来源:Wind

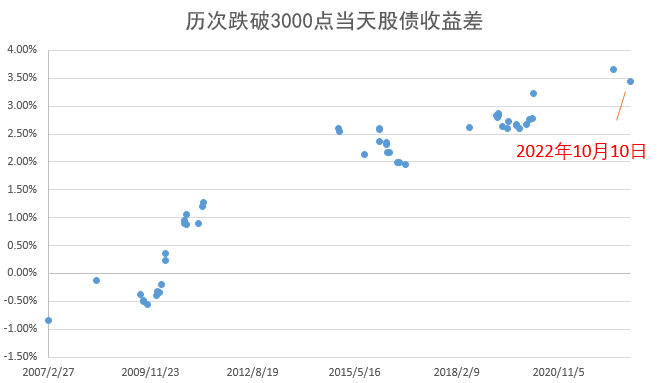

2、49次跌破3000点,这次股市投资性价比第二高

我们用股债收益差来对比历次跌破3000点时的股市投资性价比。

股债收益差=1/A股整体市盈率-10年期国债收益率

股债收益差越高,股市越值得投资。

截止2022年10月10日,A股整体盈利收益率为6.17%,十年国债到底收益率为2.72%,股债收益差为3.45%,仅低于2022年4月25日(3.65%),高于此前47次跌破3000点时。

制图:小基快跑 数据来源:Wind

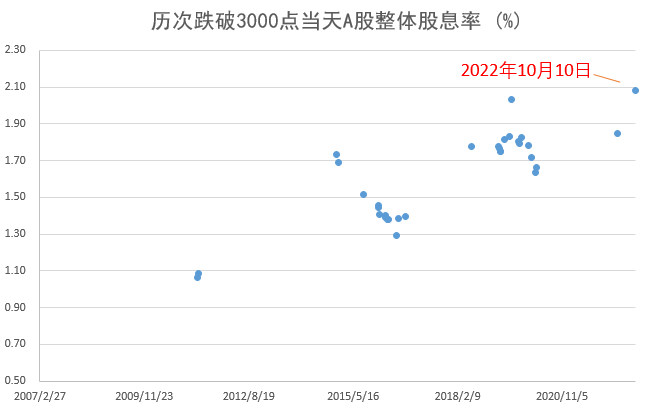

3、49次跌破3000点,这次A股整体股息率或最高

股息率也是衡量股市投资价值的一个重要指标。

我们用万得全A指数的股息率(近12个月)代表A股整体股息率。

截止2022年10月10日,A股整体股息率为2.08%,高于此前48次跌破3000点时。

制图:小基快跑 数据来源:Wind

虽然又一次跌破3000点,但从A股的整体估值、股债收益差、股息率等数据来看,或许并不需要过于悲观。

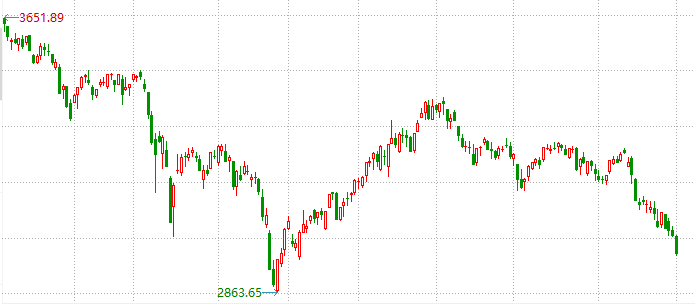

回顾2022年以来的A股行情——

1-4月大跌,

5-6反弹,

7月至今二次探底。

今年以来上证指数走势(截止10月10日)

数据来源:Wind

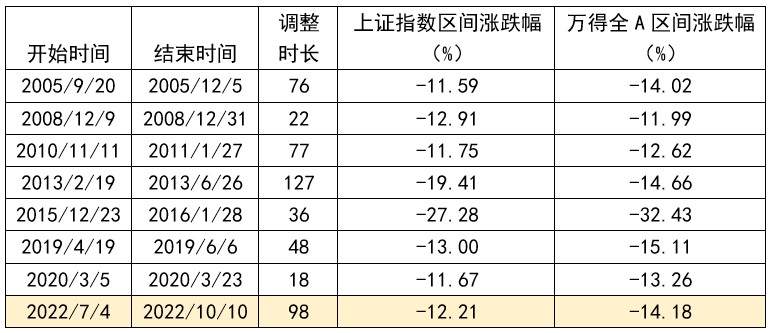

超跌反弹后的二次探底,2005年以来共有7次。

这7次“二次探底”持续时间在18天到127天不等,大盘下跌幅度普遍在10%-30%之间。

本轮二次探底已经98天(截止2022.10.10),调整时长仅次于2013年;

而调整幅度也与除了2016年熔断那轮大跌外的其他6次调整幅度相近。

历次超跌反弹后的二次探底

制表:小基快跑 数据来源:Wind

即使A股现在还没见底,或许距离底部空间也不大了。

当然,我们不能仅凭历史数据刻舟求剑。毕竟股市所处的内外环境都在发生变化。

9月以来市场加速下跌,主要原因在于外部风险,包括海外紧缩和地缘冲突。

海外紧缩:海外高通胀导致不断加紧的美联储收紧预期,美元指数持续上涨,人民币相对贬值;

地缘冲突:美国不时出台的各类制裁法案导致相关赛道股杀估值。

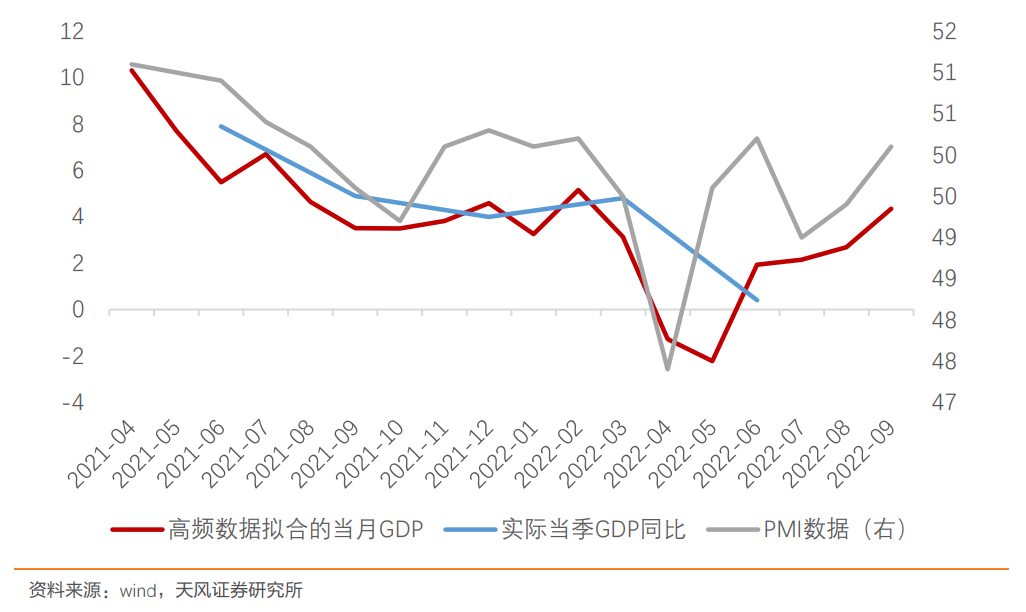

同时国内的金融、经济数据在6月份反弹后,也在疫情和地产的影响下持续走弱,导致经济预期不断下调。

虽然市场对于这些因素当前比较悲观,但否极泰来,利空因素的边际好转依然值得期待。

最近美国的经济数据开始有所走弱,11月可能是美联储最后的鹰派加息。

同时国内经济正在改善:

根据天风证券的月度GDP预测模型,9月份国内经济的修复进度比7月和8月明显加快(7/8/9月的GDP同比分别为2.14%、2.69%、4.34%)。

更值得期待的是,国内政策的进一步发力。

在经济整体仍偏弱下,地产放松、基建强化执行以及刺激消费的相关政策有望进一步出台和落实。

而随着十月中旬重磅会议的临近,新的改革方向和政策落地或将改善市场的情绪。

内外因素共振改善,A股有望迎来绝地反击。

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2022-10-10 21: 32

2022-10-10 21: 31

2022-10-10 21: 30

2022-10-10 20: 58

2022-10-10 20: 57

2022-10-10 19: 46