我国公募ESG的投资前景

ESG投资,

是指在投资研究实践中融入ESG理念,在基于传统财务分析的基础上,通过E(environmental,环境)、S(social,社会)、G(governance,公司治理)三个维度考察企业中长期发展潜力,希望找到既创造股东价值又创造社会价值、具有可持续成长能力的投资标的。

跟传统的投资理念先比,ESG具有两个专属性质:

第一,投资ESG是一种价值观的体现;

第二,ESG投资是对可持续发展的投资,更看中企业发展具有的中长期性。

这样的全新投资理念,在公募基金行业会有发展空间吗?

事实上,在市场机制和社会各方的引导推动下,ESG投资已不断生根、发芽,近年来受到越来越多地关注并形成稳步上升发展趋势。我国在“双碳”战略目标指引下,已实现中央政策顶层设计落地,各部门和地方结合自身特点和实际情况正加快制定双碳政策和行动方案,资本市场积极相应,在具有中国特色绿色金融发展道路上持续探索,引导更多资金推动经济高质量发展的领域。

01

政策凸显 ESG投资具有发展土壤

2020年9月,总书记在第七十五届联合国大会上宣布,中国力争2030年前二氧化碳排放达到峰值,努力争取2060年前实现碳中和目标。2021年4月,总书记在气候峰会上发表讲话:要积极推动全球可持续发展,秉持人类命运共同体理念,积极参与全球环境治理,为全球提供更多公共产品,展现我国负责任大国形象。要加强南南合作以及同周边国家的合作,为发展中国家提供力所能及的资金、技术支持,帮助提高环境治理能力,共同打造绿色“一带一路”。

政策上,国家对绿色低碳发展、高质量发展、可持续发展愈发重视,先后出台或更新了多项重要相关政策,如《关于促进应对气供变化投融资的指导意见》(2020年)、《绿色债券支持项目目录》(2021年)等。2021年,“碳达峰、碳中和”被首次写入“十四五”规划和2035年远景目标纲要,这些政策为推动ESG发展打下坚实的基础。

今年以来,证监会下发《关于加快推进公募基金行业高质量发展的意见》(证监发〔2022〕41号,2022年4月26日),指出要引导公募行业总结ESG投资规律,大力发展绿色金融。5月13日证监会发布的《优化公募基金注册机制促进行业高质量发展》情况通报中也提到,鼓励基金管理人开发ESG产品。

在政策加码结合产业转型的驱动背景之下,ESG主题的基金已具备发展土壤,有望迎来更大的发展空间。

02

市场反应 ESG投资理念已生根发芽

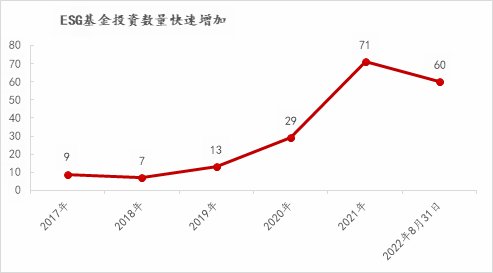

根据Wind数据显示,近五年纯ESG主题基金成立数量分别为9、7、13、29、71只(A、B、C、D类份额单独计算),呈现快速增长态势。截至2022年8月底,国内已有泛ESG投资基金也已达280只左右。可见,采纳ESG投资理念的投资机构数量正逐渐增加,在其快速发展的背后,离不开宏观环境的变化和政策治理、社会因素等方面的改善。

数据来源:Wind,数据区间:2017年-2022年8月31日

03

初期表现 稳步“生长”

Wind基于ESG基金投资类型和投资风格开发了7个指数产品,分别为ESG股基、ESG债基、ESG稳健、ESG增强、WSG稳进、ESG灵活和ESG进取。

由于未公布业绩基准,因此本文选取市场普遍认可的沪深300指数和ESG股基的业绩进行对比。从不同期限来看,ESG股基自2018年5月4日成立至2022年9月9日收益率为21.28%,高出沪深300指数12.83%;近三年收益为27.36%,较沪深300超额收益达到26.59%。整体表现来看,呈现稳步上升趋势。

数据来源:Wind,数据区间:20180504-20220909

04

未来预期 适合长期持有

【风险提示】

本文仅作为投资者教育用途,不构成任何投资建议或推荐。

投资有风险,投资需谨慎。投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

2022-10-14 17: 32

2022-10-14 16: 13

2022-10-14 15: 56

2022-10-14 15: 55

2022-10-14 15: 46

2022-10-14 15: 16