11月伊始,A股的多方势力正式吹响了反攻的号角,上证指数在“犹豫”中已经走出了“六连阳”。

无论周末在论坛上“多空”的争论多么激烈,今日的市场已经给出了答案,成交额虽缩量仍突破万亿,题材概念多点开花,结构性行情继续亮眼。反弹一如既往的来得悄无声息,却又轰轰烈烈。

来到当前这个位置,接下来的市场怎么看?大盘vs中小盘,哪类风格反弹动能更强?哪些方向值得关注?接着看,挖掘基带你好好捋一捋。

Part.1

接下来的市场怎么看?

经过前期恐慌性调整后,国内基本面向好预期和海外流动性压力性缓和,是市场近期反弹的重要催化因素,11月初以来指数反弹信号已经确立。

虽然历史不会简单的重复,但总会押着相似的韵脚。以史为鉴,当前到年底仍然有望成为重要的反弹窗口期,因为A股底部反转时常出现在岁末年初。

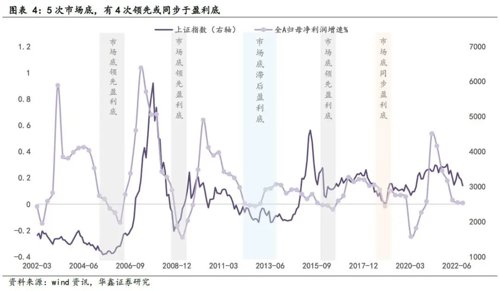

据方正证券统计,A股自2000年以来,一共经历了5次较为典型的底部反转。

对其进行梳理可知,第一波“熊转牛”行情大约能持续2-3个月时间,指数上涨幅度在30%左右,而且无一例外都发生在当年11月到次年4月前这一时间段。

(来源:方正证券)

这样的“日历效应”也并非毫无依据,可能的原因包括:

①在“打好年底收官战”以及来年“经济开门红”的预期之下,博弈政策继续发力;

②正逢业绩真空期,基本面难以证伪,市场具备一定的炒作热情;

③公募基金年度排名结束开始积极调仓。

而今年更是具备一定的特殊性,重要会议结束之后,未来的战略方向逐步明确,在当前疫情多点频发、经济复苏动能较弱时期,稳增长政策加码预期有望强化。

Part.2

大盘vs中小盘,哪类风格反弹动能更强?

由下图可知,在A股历次熊牛切换行情当中,以创业板指、中证1000和国证2000为代表的中小盘成长风格总是“带头冲锋”,底部反转初期的平均收益率分别为35%、42%和33%,明显领先上证指数和上证50。

(来源:Wind,方正证券。注:国证2000指数、创业板指在2009年底以前未发布数据,用“/”表示)

本次也不例外,在上证50和沪深300等以权重为主的大盘风格指数仍然受到外资流出的冲击之际,如下图所示,从10月11日开始,本轮中小盘风格的反弹已经拉开了序幕。

(来源:Wind)

回顾一下本轮反弹的演绎次序:

①10月11日-10月28日,主要为自主可控和战略安全主题的扩散。

先是美方对华先进计算和半导体的出口管制持续加码,后有“二十大”报告中将国家安全单独成章,强调国土、能源、粮食、重要产业链安全,战略安全主题概念行情迅速由计算机向军工、电子、通信、机械等相关行业扩散。

②10月31日-至今,产业政策密集落地,市场博弈“疫后修复”预期,迎来普涨行情。

其中,政策力度较大、催化剂密集的行业领涨,如电子/汽车(智能网联汽车试点)、传媒(五部门印发虚拟现实产业文件)、新能源/有色(加拿大限制锂矿投资)。(来源:华泰证券)

而无论是自主可控相关的信创、芯片和机床,还是政策扶持相关的智能车和虚拟现实,整体以中小盘股为主,因此中小盘成长风格指数的领涨也不难理解。

值得注意的是,本轮表现最好的是科创50(指数基日为2019-12-31)。

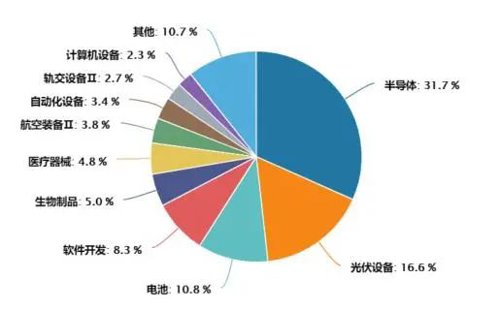

一方面,科创50的的成分股中,前五大权重分布分别为半导体、光伏设备、电池、软件开发和生物制品,较为匹配当下的市场风格。

图:科创50指数权重分布

(来源:Wind,截至2022-11-6,申万二级行业)

另一方面,首批科创板做市商于10月31日正式开展科创板股票做市交易业务,激发市场做多热情。

如下图所示,某科创50ETF已保持连续10日净流入,抢筹资金净流入超50亿元。

(来源:Wind,科创50ETF(代码:588000),以上不构成基金推荐)

以史为鉴,新三板自2014年8月开始实施做市商交易制度之后,不仅流动性出现改善,相关公司在做市后股价也有明显上涨表现。(来源:浙商证券)

目前来看,市场对于科创50的预期向好,科创板三季报业绩增长率大幅增长,从0.84%提升至16.88%,边际改善最为显著。

有观点认为,当前的科创板或许会类似2012年创业板。在经历去年下半年以来的系统性调整后,未来随着海外扰动逐步褪去、国内的聚焦点从短期的“稳增长”、“防风险”重回长期“独立自主”、“高质量发展”,科创有望率先引领市场从底部走出,成为新一轮上行周期的引领者。(来源:华鑫证券、兴证金工团队)

总而言之,短期来看,大指数向上突破仍然需要权重股继续上行,大盘风格和小盘风格有望联袂发力。而中小盘占优的趋势尚未结束,中证1000、科创50等“以我为主”的指数仍有望实现超额收益。

Part.3

哪些方向值得关注?

首先是“超跌反弹”。

根据方正证券的研究结果,底部反转初期市场反转效应非常显著,前期跌幅最大的股票组合在底部反转初期涨幅最大,超跌往往是上涨的最大动力。

从2022年年初至今的行业表现来看,跌幅最大的行业以电子、传媒、计算机等TMT行业为主。医药生物表现同样不佳不过在近期有大幅反弹。

从历次底部反转的历史经验来看,这类超跌的行业在底部反转初期可能会有较好表现。

(来源:方正证券)

其次是“盈利改善”。

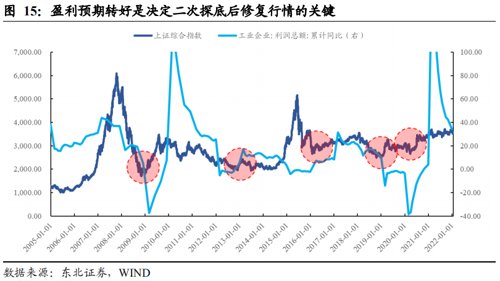

每一轮底部反转行情的延续,都离不开盈利预期的转好。

从三季报的情况来看:

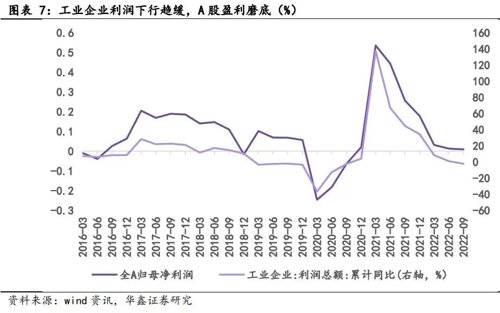

其一,A股三季报利润同比增速持续回落,“盈利底”渐近。

对市场而言,历史上的5次市场底,有4次都领先或同步于盈利底,因为“已经在底部,怎么走都是向上”,反而有望带来“利空出尽、困境反转”的预期。

其二,分析三季报景气度,可将一级行业大致分为三档:

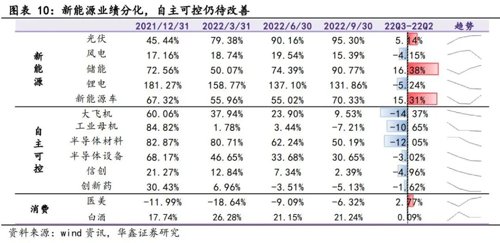

(来源:Wind、华鑫证券)

具体而言,热门赛道方面:

新能源景气度居高位,但环比情况有所分化。综合营收和净利润增速来看,锂电、光伏、储能、新能车量利增速均居前,但仅有储能行业量利边际同步改善。

自主可控硬科技各细分行业业绩增速均已连续三季度边际下行,盈利仍待改善。

消费主题下各行业表现不一,白酒持续保持正的业绩增长,景气度变化不大;医美虽业绩增速为负,但已连续两个季度边际提升,景气度上行。

不过从预期修复角度来看,二十大政策催化的“国家安全”和“科技自立自强”值得继续关注。

综上,行业配置方面可以关注三大主线:

1)景气延续:量利增速均居前的锂电、光伏、储能;

2)边际改善:农林牧渔、机械、军工业绩环比改善;

3)预期修复:半导体、信创、医药等政策催化方向。

(来源:《三季报盈利磨底,把握三大业绩主线》,华鑫证券研究)

今天先说到这里,祝大家投资理财顺利~

风险提示

2022-11-07 18: 12

2022-11-07 18: 11

2022-11-07 18: 11

2022-11-07 17: 39

2022-11-07 17: 38

2022-11-07 17: 34