11月4日,五部委联合发布《个人养老金实施办法》,对个人养老金实施递延纳税优惠政策。对缴费者按每年12000元的限额予以税前扣除,投资收益暂不征税,领取收入单独按照3%的税率计算缴纳个人所得税。

展望未来,个人养老金将会直接或间接转化为资本市场重要的长期资金来源。长期来看, 个人养老金的启动也有利于改善我国资本市场投资者结构, 促进资本市场和养老金体系的健康良性发展。

而对于养老基金,大家可能还比较陌生。其实,养老基金作为新型养老金融产品,策略丰富,进可攻、退可守,能较好地匹配不同投资者的养老投资需求。今天,我们就带大家好好认识一下这类特殊的基金。

根据证监会起草的《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》(以下简称《规定》),在个人养老金制度试行阶段,拟先行纳入最近4个季度末规模不低于5000万元的养老目标基金。

《规定》中还提到,如果投资者将个人养老金投资于这些基金,还能享受到免收销售服务费、申购费,管理费、托管费费率优惠等福利政策。

一些朋友可能会问了,我养老基金都没怎么听过,这养老目标基金又是个什么东西?

其实啊,养老目标基金是以追求养老资产的长期稳健增值为目的、部分投资于权益资产的基金产品,一般采用基金中基金(FOF)形式或证监会认可的其他形式运作。

为了更好地匹配有不同养老理财目标需求的客户,养老目标基金一般会基于期限与风险两个维度调整策略,从而分为两大类:目标风险养老基金与目标日期养老基金。

目标风险型养老基金是指根据预先设定的风险等级,决定不同风险资产的配置比例。

一般来讲,按照股票等权益资产的配置比例大小限制,目标风险养老基金大致可以分为稳健、平衡、进取等类型,一些产品也会在产品名称上带上相关字样,比如“XX稳健养老基金”“XX均衡养老目标基金”等。

举个例子,若某基金的权益中枢是20%,那实际股票仓位比例可能就会被严格控制在10%~25%之间(仅供举例说明,具体请见各基金合同),组合风险基本与投资者预设的保持一致。

而相较之下,一些灵活配置型基金的权益比例上下限之差可能会有50%之多,在不同的仓位比例下,基金组合的风险也会发生极大的变化。

所以,如果你对自身的可承受风险、预期回报等投资需求比较了解,又有一定的投资经验,那么这类目标风险养老基金可能比较适合你。

目标日期型养老基金则一般采取“权益仓位下滑曲线”策略,即结合投资者的退休年龄,按一定规则,逐步下调权益资产比例,这也是依据投资者不同生命阶段风险承受能力的需求,进行科学的投资配置。

一般来说,离退休年龄较远,且年轻时大家的风险承受能力比较高,从追求收益更大化的角度,可以适当多配置一些股票资产,追求收益弹性;而年老时风险承受能力下降,则需要减少股票资产的配置,以增强账户整体的稳健性。

这类产品由于会自动调整权益中枢,因此会比较适合希望“一站式”搞定养老理财的投资者。

那么我们如何辨认哪些养老基金是目标日期基金呢?通常这类产品会在名称上带有一个日期,如“XXX养老2050”,就是指目标日期或退休日期在2050年左右。

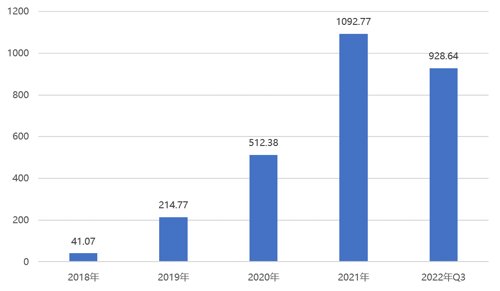

虽然养老目标基金在我国基金市场中还属于比较“年轻”的一类,但产品数量与规模增长却非常迅速。根据Wind数据,最早的一批产品发行于2018年8月,而截至2022年10月31日,四年时间,全市场已发行了195只养老FOF产品(仅包含主代码),整体规模近1000亿元。可见,养老目标基金作为新型养老理财工具正在逐步获得投资者的认可。

图:养老FOF基金获批以来总规模变化

数据来源:Wind,产品数量截至2022年10月31日,基金规模数据截至2022年9月30日。

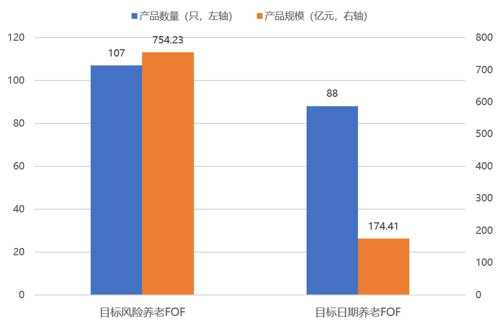

而从产品结构上看,目标风险养老基金与目标日期养老基金已分别发行了107只与88只,数量上差异不大,但规模上有明显差距,目标风险养老基金更受投资者的垂青。

数据来源:Wind,截至2022/10/31;规模来源于基金定期报告,截至2022/9/30。

两类产品分别更适合哪类需求的人群呢?在此做一个小结:

1、如果你有较为明确的退休日期(如2040年退休),或者希望能根据自身年龄自动调整产品风险等级,那么目标日期型养老基金会相对更适合。

2、如果您还没有相对明确的退休日期,或者你对自己的风险偏好、承受波动的能力比较了解,具备一定的投资经验,可以在目标风险型的养老基金中选择适合自己风险档位的产品。同时,对于有自己明确的风险偏好,希望借助养老基金产品,来获得个人养老金税收优惠的年轻投资者,也可以通过这类型的产品来进行投资。

往期回顾:《个人养老金实行税收优惠政策,对我的养老有何影响?》

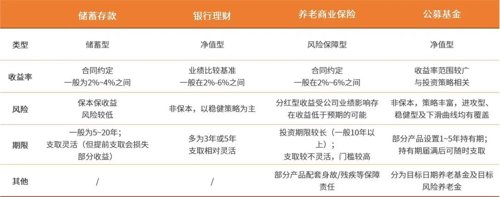

在此前的内容中,我们也整理了目前各类不同的养老产品的优劣势及使用场景,方便投资者们进行比较。您可点击了解详情。

大家可能注意到了,目前市面上的养老目标基金后面都带了三个字母——FOF。这是什么意思呢?其实,FOF是“基金中的基金(Fund of Fund)”的英文缩写,换句话说,是投资于别的基金的基金。

为什么FOF会成为养老基金的主流形式呢?这就不得不说到养老投资的三大需求。

第一是要追求一定的收益弹性。

在前几期的内容里我们提到,如果想度过较高质量的晚年,所需要的养老金并不是个小数目,而在通货膨胀的影响下,需要的金额只会更高。

然而,传统的理财手段可能并不足以帮助我们战胜通胀。因此,通过科学合理的投资策略与组合,寻求财富的保值增值就显得尤为重要。

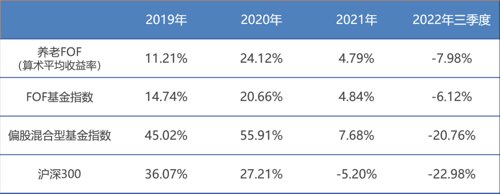

自获批以来,养老FOF的算术平均收益率在2019~2021年三个完整年度都取得4%以上的绝对收益。如果每年都能取得平均收益,那么三年累计的收益率将达到43.41%,这在追求以养老、降低风险和波动为目标的背景下,获得的成绩并不差。

而在今年以来在权益市场整体表现欠佳的背景下,养老FOF虽然也遭遇了一定幅度的回撤,但仍取得了相对于偏股混合型基金指数及沪深300指数更稳定的表现。

表:养老FOF各年度平均涨跌幅

数据来源:Wind,截至2022/09/30,平均收益率=样本基金区间收益率总和/样本数量。FOF基金指数、偏股混合型基金指数、沪深300指数代码分别为931153.CSI、885001.WI、000300.SH。

风险提示:指数及基金过往涨跌幅不代表未来,投资有风险,选择需谨慎。

第二要分散风险。

养老金作为大家美好养老生活的重要保障,自然是要尽可能地降低账户的波动水平。

想必大家都有听说过一句话“鸡蛋不要放在一个篮子里”,基金产品已经通过分散投资于不同的股票、债券等资产,进行了第一次的分散,而FOF产品,则会结合大类资产及行业配置,优选多只基金进行风险的二次分散,进而尽可能降低组合的波动。

以偏股混合型基金指数与FOF基金指数为例,2018年2月22日至2022年9月30日,虽然前者的年化收益率达到了10.09%,但最大回撤超过了30%,相较之下,FOF基金指数年化6.04%,最大回撤不到10%。

图:FOF基金指数基日以来各指数走势图

数据来源:Wind,统计区间为2018/02/22~2022/09/30,FOF基金指数、偏股混合型基金指数、沪深300指数代码分别为931153.CSI、885001.WI、000300.SH。

年化收益率 = (1+区间收益率)^(250/统计区间交易日天数)-1

最大回撤=Min{(Xi-Xj)/Xj)*100};Xi、Xj为用户所选区间内所有的复权单位净值,i>j

风险提示:指数及基金过往涨跌幅不代表未来,投资有风险,选择需谨慎。

第三是简便性。

养老投资是每个人都避不开的,但在实战中,部分投资者往往会因为专业知识与投资经验不足,以及有限的个人时间,比较难对市场进行深入的了解。随着公募基金的快速发展,如今市场上也已经有超过10000只公募基金产品,选基更是难上加难。

这时FOF产品的优势就凸显出来了,FOF背后的专业投资团队会综合考虑多个维度,如长期收益、风险控制、基金经理投资风格等,从全市场精选优质基金,一站式帮助投资者解决资产配置的问题。

做个小总结,养老FOF产品通过对基金优中选优,二次分散风险;同时策略多样且不同策略定位清晰,力争帮助不同客群实现长期稳健的养老投资需求。

在前面的内容里,我们已经带大家了解养老金金额需求、个人养老金政策以及不同的养老理财产品,想必大家已经对养老金理财有了比较清晰的认识了。

下一期,我们会结合一些案例,跟大家探讨一下养老资金规划以及产品选择,希望能给大家的“第二人生”提供更好的帮助和建议。

往期回顾

风险提示:以上内容不构成任何投资建议,投资有风险,选择需谨慎。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读基金的基金合同和招募说明书等法律文件。基金管理人管理的其他基和其投资人员取得的过往业绩不预示其未来表现。

2022-11-10 15: 01

2022-11-10 15: 01

2022-11-10 14: 16

2022-11-10 09: 59

2022-11-10 09: 34

2022-11-09 21: 23