一、利率反弹的核心原因是:经济展望乐观+资金价格收敛

从交易层面上,由于悲观情绪释放下,有可能形成负反馈效应导致市场超跌,债券组合建议短期维持2年左右较短久期水平。资金价格完全回归政策利率之前,债券或仍面临调整压力。中长期来看,经济展望乐观的情绪可能很难得到数据支撑,资金价格调整到位后,难有进一步收紧的动力,我们对明年的债券市场并不悲观。

二、 经济展望乐观,主要是基于消费场景恢复带动内需回暖的预期

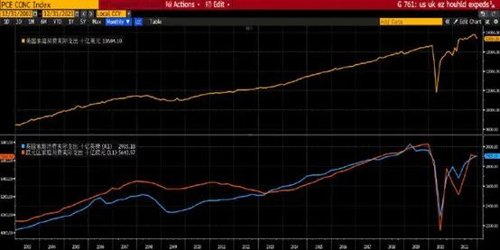

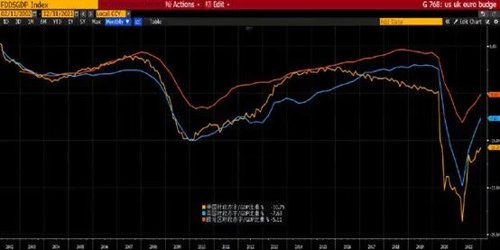

从海外经验来看,家庭消费支出的确出现了V型反弹,但只有美国基本回到了原来的消费增长轨道上,欧元区和英国消费依然远低于2019年水平,更接近2017年。并且,消费V型反弹的背后,是财政赤字的进一步恶化,当加息缩表开支收紧后,是否还能继续支撑消费?

图1:美国、英国、欧元区国家消费支出

图2:美国、英国、欧元区国家财政赤字/GDP比重

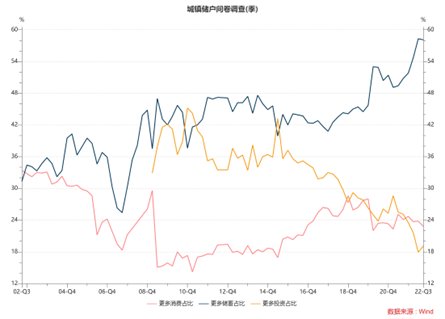

回到国内,从央行城镇储户问卷调查结果来看,近两年储户的预防性储蓄需求大幅增加、边际储蓄倾向达到历史峰值。但这一过程并未对应边际消费倾向的同步下降,更多是对应了投资性需求的大幅下滑。也就是说,储蓄的高增并不是挤压消费带来的,那么当储蓄下降的时候,是否就会带来消费的反弹呢?

图3:国内城镇储户调查结果

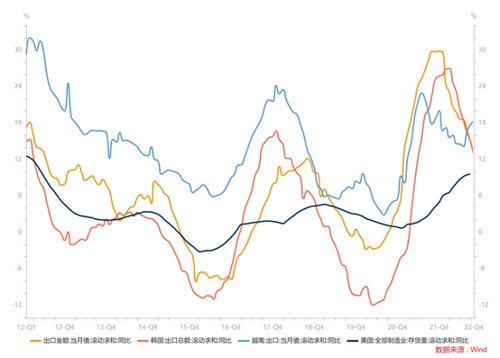

除了消费,出口和投资才是明年将面临的更大问题。出口方面,10月的数据已经出现同比下滑,如果从趋势(年度滚动同比)的角度上来看,这一下滑态势可能才走到一半。一方面,同样代表高端制造需求的韩国出口还在加速下滑,全球需求收缩的故事才刚刚开始;另一方面,代表低端需求的越南出口小幅反弹,联系到国内圣诞出口订单消失的窘境,低端出口产业链的转移可能正在成为现实。如果以美国制造业库存作为出口景气度的一个指标,历史上每一次库存的下滑,都对应了出口增速的同步回落。

图4:中国、韩国、越南出口滚动同比及美国制造业库存周期

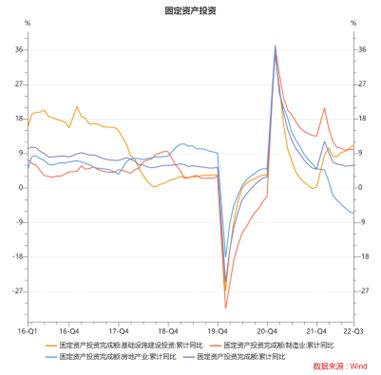

投资方面,今年的固定资产投资高增,主要得益于基建和制造业投资高增,二者同比增速均达到10%以上,这是18、19年都未曾达到的水平。背后既不是内外需求回暖,也不是周期设备更替,更主要是受到政策的短期加持。政策退潮之后,基建和制造业投资是否还能抵消地产行业颓势?

图5:固定资产投资同比及主要分项

三、资金价格收敛始于9月中旬,表现为大行融出规模减少、以及资金价格中枢向上抬升

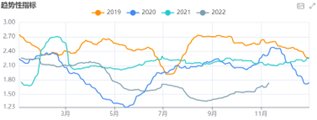

回顾7月以来资金中枢下行、大幅偏离政策利率,主要是受到地产断供断贷的影响,在地产政策频出的过程中,资金宽松的环境也在逐步退出。按照OMO 7D 2.0、MLF 1Y 2.75的利率走廊定价,我们认为目前银行间资金价格已经接近这一政策利率水平。鉴于目前的经济修复并未得到数据支撑,资金端进一步收紧的可能性很低,债券调整的压力和空间都会相对有限。

图6:市场主要融出机构净融出余额

图7:资金中枢趋势性指标

朱靖宇

基金经理

朱靖宇:浙商基金 固定收益部 总经理助理、基金经理

10年投研经验,复旦大学金融学硕士, 2012年加入广发银行金融市场部,历任利率及衍生投资经理、固定收益投资经理。2021年加入浙商基金,历任专户资产投资部总经理助理、投资经理,2022年7月担任固定收益部公募基金经理。善于自上而下把握大类资产轮动规律,综合基本面分析和策略信号,研判资产价格趋势和市场波动方向。

文中数据来源wind,浙商基金,截至2022年11月14日

滑动查看完整风险提示

2022-11-15 17: 49

2022-11-15 17: 16

2022-11-15 17: 13

2022-11-15 17: 12

2022-11-15 17: 11

2022-11-15 17: 02