长端震荡调整,短端性价比更高;操作上建议以稳为主,围绕确定性布局,长端超调时可尝试波段操作。

债市点评:

本周债市长端震荡调整,短端确定性更强。11月25日,央行宣布降准0.25个百分点,共计释放长期资金约5000亿元,在维护流动性合理充裕的同时,也表现出更强的积极性和主动性。短期看,降准落地,四季度流动性预期向好,也表明央行政策态度暂时不会转向,有助于短端修复;长端方面,博弈核心仍在疫情发展和地产政策。当前基本面处于政策和预期较强,但与实际数据存在差距的阶段,债市波动加大,利率底部抬升,行情仍需谨慎。

一、市场行情回顾

Market review

1.资金面

本周(11月21日至11月25日)税期过后央行减少公开市场投放量,周一至周五分别开展30亿元、20亿元、20亿元、80亿元和80亿元逆回购操作,全周公开市场累计净回笼3780亿元。周三国常会释放降准信号,周五全面降准0.25个百分点落地,共计释放长期资金约5000亿元。下周(11月28日至12月2日)资金面影响因素方面,一级市场利率债计划发行1467亿;存单到期规模3244亿;逆回购到期230亿元。

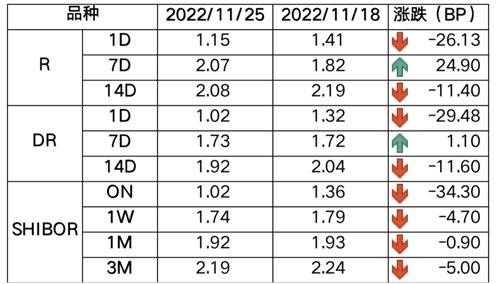

全周来看,资金前松后紧。DR001、DR007、DR014分别为1.02%、1.73%、1.92%,较上周收盘分别变动-29.48bp、1.10bp、-11.60bp。具体来说,本周DR007运行在1.59-1.74%的区间。回购交易方面,本周银行间质押式回购日均量为6.10万亿元,较上周增加0.91万亿元,其中R001日均量为5.27万亿元,与上周增加0.85万亿元,R001成交量占比为86.39%,较上周略有上升。长期资金方面,3个月存单利率下行24bp至2.16%,1年期存单利率下行8bp至2.43%。

图1 货币市场利率 资料来源:Wind

2.债券利率

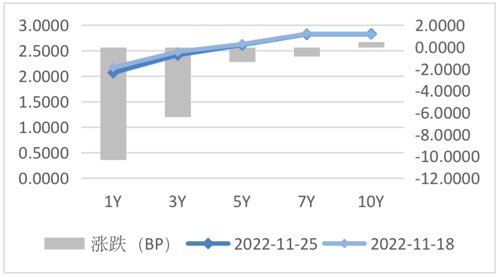

本周债市长端震荡调整,短端确定性更强。周一,疫情严峻多地加强管控,资金转松,现券整体走暖,10年期国开活跃券220215收益率下行1.5bp,10年期国债活跃券220019收益率收平。周二,资金维持宽松,市场心态较为谨慎,现券走势分化,短端续强下行1-2bp;长券走弱,10年期国开活跃券220215收益率上行0.25bp,10年期国债活跃券220019收益率上行0.80bp。周三,资金面继续宽松叠加北京、上海等一线城市陆续收紧防疫政策,现券明显回暖,短券下行5bp左右,长券10年期国开活跃券220215收益率下行2.50bp,10年期国债活跃券220017收益率下行3.06bp。周四,国常会提降准后兴奋情绪快速退潮,前日夜盘收益率降幅大多已经回吐,流动性预期向好,短券下行2-5bp,长券方面10年期国开活跃券220215收益率下行1.75bp,10年期国债活跃券220019收益率下行0.20bp。周五,资金面宽松,但市场关注焦点仍在于地产宽信用,中短券上行5-6bp,长券10年期国开活跃券220215收益率上行3.55bp,10年期国债活跃券220019收益率上行3.0bp。全周来看,10年国债活跃券220019累计上行1.0bp,10年国开活跃券220215累计下行2.3bp。

图2 国债期限结构变动(中债估值) 资料来源:Wind

图3 国开债期限结构变动(中债估值) 资料来源:Wind

图4 利率债分位数情况(中债估值) 资料来源:Wind

图5 信用债分位数情况(中债估值) 资料来源:Wind

二、宏观经济观察

Macroeconomic observation

● 11月LPR报价持稳,1年期LPR报3.65%,上次为3.65%;5年期以上品种报4.30%,上次为4.30%。

● 近期央行拟发布保交楼贷款支持计划,至2023年3月31日前,央行将向商业银行提供2000亿元免息再贷款,支持商业银行提供配套资金用于支持“保交楼”,封闭运行、专款专用。

● 11月23日国务院常务会议提出,加大金融支持实体经济力度,适时适度运用降准等货币政策工具,保持流动性合理充裕。会议强调,要推动重大项目加快资金支付和建设,带动民营企业等社会资本投资。稳定和扩大消费,支持平台经济持续健康发展,保障电商、快递网络畅通。落实因城施策支持刚性和改善性住房需求的政策。推进保交楼专项借款尽快全面落到项目,激励商业银行新发放保交楼贷款,促进房地产市场健康发展。

图6 部分高频经济数据 资料来源:Wind

三、未来市场展望

Future market expectations

本周债市长端震荡调整,短端确定性更强。11月25日,央行宣布降准0.25个百分点,共计释放长期资金约5000亿元。从央行公告看,本次降准较4月新增“落实一揽子政策,巩固经济回稳向上基础”,维护流动性合理充裕的同时,也表现出更强的积极性和主动性。短期看,降准落地,四季度流动性预期向好,也表明央行政策态度暂时不会转向,有助于短端修复;长端方面,博弈核心仍在疫情发展和地产政策。当前基本面处于政策和预期较强,但与实际数据存在差距的阶段。近期第二支箭、央行16条、保交楼再贷款、大行意向授信等密集落地,头部民营企业外部融资环境有所改善,但销售端尚未回暖,预计后续地产托底政策将继续加码。策略上,建议以稳为主,围绕确定性布局,长端超调时可尝试波段操作。

四、卖方观点汇总

Summary of Seller's views

1. 国君固收 11月23日

主要观点:

由于本次降准宣布太过突然,导致行情快速演绎,这种行情属于非常典型的超预期信息推动,事前难以把握。但下一阶段,对利率表现好于信用,短端表现好于长端的判断并不会因为本次降准而改变,建议信用债仓位过重、久期过高的投资者好好把握这来之不易的减仓窗口期。

2. 中信固收 11月23日

主要观点:

本次国常会对降准预告后,实际降准落地时点或将较快到来,略超预期的降准将会给近期对货币政策预期悲观、陷入赎回潮担忧的债券市场注入信心,预计利率将迎来一轮回落。但是本次降准落地后,后续货币政策进一步宽松的想象空间更小,预计政策层面将呈现更多宽信用的政策空间,利率走势又将回到疫情发展、宽信用政策落地、流动性紧平衡、基本面曲折修复的逻辑中来,长端利率仍然难以摆脱震荡格局,建议见好就收、且战且退。

3. 华泰固收 11月27日

主要观点:

华泰固收问卷显示,疫情进展、房地产政策、明年经济增速是市场焦点问题,理财赎回风波的关注度下降。认为四季度中国经济增速会低于三季度者较多,明年中国经济增长区间预测分歧大。短融及同业存单和中短端利率债最被看好,央企/国企地产债跟随其后,投资者对二永债、低资质信用债态度仍偏谨慎。整体看,强政策+现实待改善的状态仍未改变,仍建议以中短端利率为主,适度杠杆,辅以短久期二永债,券商自营等博弈未出险企业地产债。趋势不利,但节奏将一波三折,十年期国债2.9%附近可以尝试短线交易。

风险提示

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

2022-11-28 14: 00

2022-11-28 11: 45

2022-11-28 11: 44

2022-11-28 11: 04

2022-11-28 11: 00

2022-11-27 21: 11