本月以来,港股表现回暖,其中,恒生科技指数更是近两周内取得了近30%的涨幅¹。市场底部是否已经显现?港股迎来上行周期了吗?数据来源:Wind。

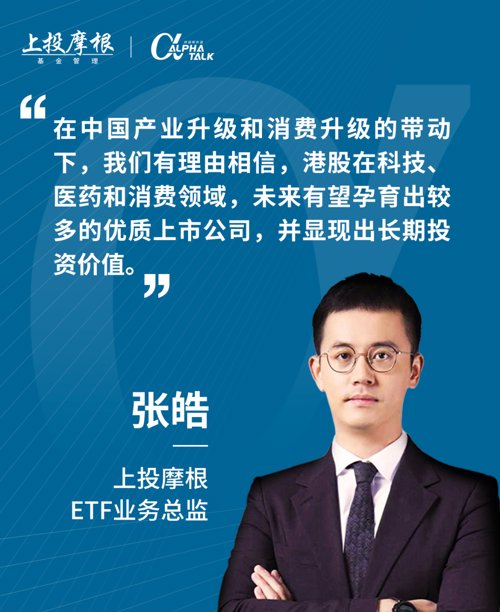

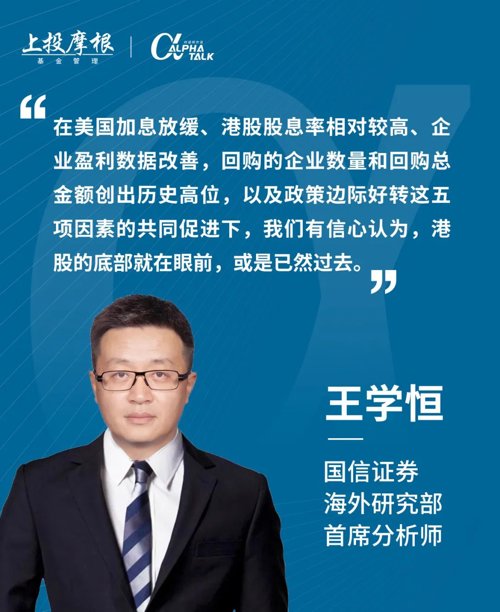

近期,Alpha Talk - ETF投资月度交流会,邀请到了上投摩根ETF业务总监张皓,以及国信证券海外研究部首席分析师王学恒,共同复盘港股演绎的逻辑,分析当前港股的投资价值,并展望了未来的港股趋势,以帮助投资者挖掘投资机会。

张皓 2020年3月以来,以美国为代表的海外发达市场,为提振疫情冲击下的经济活力,开启了一段长期量化宽松货币政策,进而带来充裕的市场流动性,并推动科技股出现阶段性快速上涨。在该因素的催化下,从2020年3月到2021年春节期间,恒生科技指数由临近5,000点,攀升至11,000点。然而,港股市场随后的表现一波三折,经历了较长时间的持续调整,该过程主要分为以下几个阶段:- 2021年2月至3月,在美国货币政策开始转向,美债收益率逐步上行的大环境下,投资者对紧缩型货币政策下的市场流动性,产生了一定担忧。无风险收益率水平的上升,对风险资产估值造成了一定压力,使得恒生科技指数开始回落。

- 2021年4月至5月,随着国内对教育和互联网行业监管政策的收紧,平台型互联网企业的竞争优势遭遇挑战。

- 今年以来,俄乌冲突和通胀持续高企,使得美国及欧洲加快加息节奏,这又导致科技股估值进一步回落。

与之对比,2000年科技互联网泡沫破灭时期,纳斯达克指数也曾经历最大回撤78%²。然而,细看之下两者背后的原因并不一致。彼时的科技互联网公司,并无明确的商业模式,营收体系也尚未成熟,更无需看净利润,当时的回撤主要受到了较多劣质上市公司的影响。反观本轮恒生科技指数的调整,诸多具备良好代表性的互联网公司,主要是在上述多重因素的共同作用下,才发生了较大幅度回调。回首过去的两年多时间,港股经历的下行周期,我们认为,包含货币政策或流动性等众多维度在内的因素,都已经体现在股价的波动中,并被市场消化。就当下而言,我们预计恒生科技指数已出现较好投资机遇。- 内部影响因素:一是疫情的偶发与散发,使得需求端和供给端均受到抑制;二是房地产销量低于预期,使得中资美元债市场中的部分企业评级被下调。且由于美债收益率上升,使得民营企业的融资相对困难,企业偿付压力较大,一定程度上影响了其盈利能力。

- 外部影响因素:今年2月以来发生的俄乌冲突,导致全球投资人风险偏好下降,造成市场阶段性快速回调;另外,通胀的高位运行,以及美联储较快的加息幅度,皆对港股走势产生了影响。

从今年的1月到7、8月,虽然投资者对美联储加息有着较高的一致预期,但是其过快的加息节奏,成为市场的尾部风险,由此引发市场的进一步回落。在尾部风险的释放过程中,诸多标的经历了回撤,由此也导致众多过往业绩优秀的投资人,在今年的投资收益并不理想。不过相应的,随着市场尾部风险基本释放完毕,目前港股的投资机会也开始显现。

Q:对于当下的港股市场而言,风险和机会孰高孰低?

张皓 由于恒生科技指数可类比纳斯达克指数,素有「港版纳斯达克」之称,旨在反映于中国香港上市、来自科技或创新领域的龙头公司之表现,其较高的波动程度,或将延续相当长一段时间。因此,在不同的投资期限内,港股市场的投资风险也有所不同。若投资人倾向于短线交易,仍需重点关注短期通胀和美联储货币政策的变化,上述变量或对成长板块产生较大影响;若投资人倾向于中长线投资,那么当下而言,布局港股科技板块的时机已至,原因如下:从资金面看,港股中约40%资金体量来自海外投资人,因此美国货币政策的收紧,对港股产生了较大的边际影响。如果美联储的加息和紧缩性货币政策能够迎来拐点,此种情况下,港股的估值将有望得到一定支撑。从政策面看,诸多均已出现转折信号,确定性逐步有效提升。从估值看,目前恒生科技指数的整体估值水平,处于相对历史低位。鉴于该指数的大部分投资风险已在高位回撤中得到释放,中长期看,投资该指数的机会大于风险。 王学恒 总体而言,我们对当下的市场持乐观态度。原因如下:首先,长期美债收益率继续上行的空间较为有限。这或将影响美国GDP中的私人部门投资这一分项,预计该数据在2023年的增速有可能出现回调。同时,时薪增速作为美国经济的先导指标,也出现了下降。由此可见,美国经济衰退的概率可能正在上升。因此,长期美债收益率或难继续上行,外资撤出港股的意愿可能也会降低,从而有望支撑港股未来的市场表现。

其次,港股总体的股息率具有较强的吸引力。投资者不惧下跌,怕的是无止境的下跌,要找到市场的底部支撑,就需要测算重要指数的股息率。例如,当前的美债收益率接近4%,若股息率高于4%,且长期看股价兼具成长性,那么,股市便具有较强的投资吸引力。根据我们的历史回测,本轮恒生科技指数的点位,接近2016年和2020年的底部。以史为鉴,在恒生指数的几次重要底部,包括1998年、2003年、2008年和2016年,综合股息率均高于4.5%,最高时为6.6%。目前,恒生科指的股息率为6.3%,因此有着较高的投资吸引力。

再次,港股中部分行业的盈利数据已出现改善。从二季报来看,部分互联网公司的利润端开始改善,我们预计,港股三季报仍将延续改善趋势,并为企业ROE提供重要支撑。

最后,诸多上市公司开始回购股份。近期,港股中回购的企业数量和回购总金额,均创出历史高位,显现出企业对未来股价的表现具有较高信心。

综上所述,诸多因素的积累,加上支持平台经济健康发展的政策,我们有信心认为,港股的底部就在眼前,或是已然过去。

Q:港股的成长股底层资产是来自于中国,但港股结构与美股类似,前三大行业分别是医药,科技,消费及第三产业。如何看待具体板块的投资机会?

张皓 从香港本地与内地公司的占比来看,随着近几年港股市场的改革,内地公司的市值占比逐渐增加。以恒生科技指数为例,目前,内地上市公司贡献了约三分之二的市值。从港股的行业构成看,在过去相当长的时间里,港股上市公司多来自金融地产和公共事业等成熟行业,近几年来则以新经济行业为代表,包括:互联网、消费、生物医药等等,整体来看,港股的这一发展路径与美股较为相近。究其原因,则是对互联网和生物医药这类成长型企业而言,存在自身独特性,例如:部分互联网公司的同股不同权,目的是保证其前期决策相对高效;部分生物医药企业的产品因仍处于研发阶段,尚未产生实际营收。因此,它们需要一定的特殊环境培养支持,以形成良性发展。因此,我们预计未来港股市场中还会出现更多来自内地的新经济公司。此外,受到海外资本初期投资退出机制的影响,也会有相当一部分公司选择在港股上市。在中国的产业升级和消费升级的带动下,我们有理由相信,港股在科技、医药和消费领域,未来有望孕育出较多的优质上市公司,并显现出长期投资价值。 王学恒 在港股通标的中,市值占比前三的行业分别是医药、科技和消费。医药方面,我们预计其未来三年的复合增速有望到达28%。子板块中,生物药、医疗器械,以及CXO的复合增速,分别有望达到53%,30%和27%。科技方面,目前恒生科技指数包含30家公司,在互联网行业的基础上,进一步夯实了信息技术应用创新产业和制造业。我们预计在未来三年中, 新能源车的复合增速有望达到70%,本地生活服务、医药电商、半导体、以及信息技术应用创新产业的复合增速则在20%~30%之间。消费方面,目前消费类港股主要由食品饮料、品牌服饰和澳门博彩这三部分组成,考虑到疫情使得澳门博彩和旅游餐饮行业的基数较低,从成长性上看,这两个行业未来增长的机会较为突出,复合增速有望达到30%。这些都是港股中非常具有投资潜力的投资机会。Q:近期港股出现较大波动的行情,但南向资金一直保持较稳定的流入态势。在外部金融条件持续收紧、地缘局势更为错综复杂的背景下,对于四季度和明年市场作何展望? 张皓 香港属于外向型经济,从港股的资金结构看,香港本地、海外和内地的资金占比分别为40%,40%和20%。内地的20%,很大程度上来自港股通,即南下资金。其占比近年来也在不断在提升,持有港股市值由2020年初的约6,000亿已增至目前约9,000亿。对于成长股来说,提升了其资金流动。总体而言,随着港股已经近乎调整到历史低位,目前一些海外的长期资金已逐步开始布局。展望后市,港股资金总体呈净流入趋势,并有望支撑港股继续向好。对于医药,科技,消费等几个优势板块,当下是一个较为不错的投资时点。 王学恒 我们之所以投资港股,是因为看好中国未来的经济成长。经济周期存在扩张期,也会有收缩期,我们预判这一轮的收缩期将在今年四季度进入尾声,明年将开启一个新的经济复苏。不同于发达经济体的通胀情况,我国的总体通胀水平较低。结合我国的人口规模和庞大的市场,展望明年,我国将有望在全球范围内率先实现经济复苏。因此,我们认为当前港股是机遇大风险,而恒生科技以其较大的弹性,反弹的幅度预计将高于整体港股。

科学技术是第一生产力,同时也是人类社会发展的源泉。包含了诸多先进科技公司的恒生科技指数,代表了中国科技主题公司的迅速增长和未来的巨大潜力,亦代表了新经济未来的发展。就当下而言,港股已出现历史底部区域,我们认为通过买入港股并耐心持有,投资者有望与中国共同成长,共赢未来。