2022年,在海内外黑天鹅事件的多重压制下,市场可谓是一波N折,风格剧烈变化,3000点攻防战成为今年挥之不去的旋律。

得益于政策预期驱动,近期市场迎来反弹,短期内利好兑现,但彻底企稳回暖还需新的催化剂。站在当下,2023年权益市场投资机会怎么看?哪些行业会是主线?

1

复盘市场:当前A股处于什么阶段?

年初以来市场整体下跌约15个百分点,主要宽基指数4月26日录得年内收盘价最低点。从4月26日市场低点至8月中旬,市场出现大幅反弹。8月中旬至10月中旬,市场二次下探,快速下跌。从A股走势看,年内“双底”形态已基本形成。

数据来源:Wind,2022/12/12,指数历史业绩不预示未来表现。

以衡量市场位置的指标——股债性价比来看,目前Wind全A股债性价比为2.98%,超过近十年68%的时间,国内股市相较债市具有较好的估值性价比。

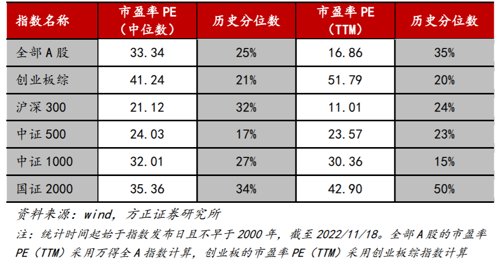

从估值来看,市场主要指数市盈率(TTM)中位数均处于历史50%分位以下,Wind全A市盈率(TTM)中位数为33倍,位于2000年至今25%的历史分位处,估值处于历史较低水平。如果企业盈利确认即将迎来拐点,四季度很有可能迎来底部反转行情。

当前A股估值、股权风险溢价指标显示,当前市场仍处于高性价比的底部区域,考虑到年底政策面利好进一步加码,反转行情可期。

2

大势研判:权益市场保持乐观,港股收益率或好于A股

从海外来看,现阶段通胀不再是美联储的核心关注点,增长和金融风险的权重不断增加,未来一段时间美联储将处于紧缩退坡的阶段,即仍在加息但幅度减弱或间隔拉长,直到等待通胀或经济数据下行幅度给出更明确的信号。

国内方面,随着国内疫情防控政策的逐步优化,对于经济的影响来源转为疫情本身,存在季度经济波动风险。政策框架重回政治经济学视角,政府大概率主动出击,对应二十大报告中提到的健全关键核心技术攻关新型举国体制。

当前市场处于底部区域,基于景气复苏期的判断,从剩余流动性、企业盈利和风险偏好“三因素”策略分析模型来看,A股明年的大势展望较为乐观,同时港股收益率或将好于A股。

不过尽管政策底和市场底已经出现,但经济底尚未见到,市场可能将在震荡和反复中向上推进。从布局明年的角度来看,如果出现震荡调整反而是收集筹码的较好机会。

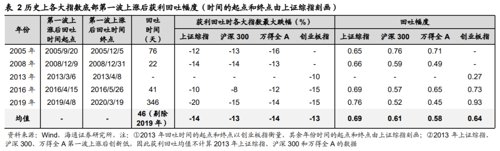

海通证券通过复盘2005年以来各大指数底部第一波上涨后获利回吐情况后发现,每当市场从历史级底部完成第一轮反弹后,各大指数一般都出现回落的特征,平均回撤幅度约13%,回吐幅度在六成左右。但长期来看,只不过向上趋势的几次短暂颠簸。

历史上各大指数底部第一波上涨后获利回吐幅度

数据来源:海通证券,Wind

3

布局2023:A股明年怎么看?哪些行业更有机会?

2023年,从行业比较视角来看,市场将遵循政策及复苏主线,政策主要围绕稳预期,先化风险,再增动力,促进复苏,行业上先反转后景气,先价值后成长,配置应当分为三个阶段:

阶段一:预期阶段。

经济基本面弱,地产数据仍差,政策仍在加码。此时建议以反转型价值风格为主,叠加政府投资领域的景气方向。重点关注行业为地产及地产链、金融。

阶段二:过渡阶段。

地产销售回升但企业盈利尚未显著好转。此时由价值向成长过渡,主要配置复苏型资产,风格均衡。重点关注行业为消费、医药、TMT。

阶段三:景气投资阶段。

经济复苏确认,企业盈利显著好转。此时进一步增加成长风格配置。重点关注行业为新能源车、军工、汽车产业链 。

风格方面,未来半年呈现剩余流动性向下、盈利小幅复苏的特征,总体呈现以反转投资为主的特征,并逐渐向景气投资过渡。

2022-12-12 23: 43

2022-12-12 23: 43

2022-12-12 23: 42

2022-12-12 23: 41

2022-12-12 23: 40

2022-12-12 23: 40