于立勇

招商基金首席资产配置官

1.靠估值大幅上涨来赚钱不现实,很多时候都是结构性的行情。

2.往后展望,高端制造和科技创新将成为推动经济增长的结构性的力量。

3.连续下跌之后也会孕育修复的力量。绝望中酝酿希望,2023年的港股市场还是有望否极泰来。

4.最好的投资时机往往不是心情平静的时候,而是特别沮丧或者亢奋的时候,对应的是资产价格被低估或者高估。

在招商基金2023年度投资论坛《洞见 ·时代之明》上,首席资产配置官于立勇如是分享。

于立勇有18年的证券从业经验,从事FOF投资与管理11年,对资产负债管理、资产配置以及各个主要市场情况的谙熟于胸。

本次交流,于立勇首先从经济基本面、利率与流动性、资金变化的角度回顾了跌宕起伏的A股市场。

展望2023年时,对A股他用“蓄势待发”四个字表达积极态度。

对于港股,他认为伴随历史性的恒指年线三连跌,2023年港股市场有望否极泰来。

而债市,他预计波动会加大,“相比股票的配置价值,性价比会逊色一点”。

以下是于立勇演讲全文,分享给大家。(注:该演讲分享于2022年年末,以下正文中“今年”指2022年,“明年”指2023年)

今天分享一些我对2023年资产配置策略的想法。

市场是不确定性的,如何形成一些对实际投资操作有价值的判断?我想到的两个关键词是:周期和趋势。

周期包括经济周期和市场周期,我们都处在周期的某个位置上,要从周期波动中看待市场;而且,我们都处在时代趋势之中,要放宽视野,在市场波动中不偏离主航向。

0

1

2022年跌宕起伏,全年沪深300指数跌幅超过20%。市场调整的原因,大家归纳为三座大山:国内宏观经济地产下行、疫情影响、海外美联储持续加息冲击。

今年下行压力不断加大,前三个季度GDP增速分别是4.8%、0.4%和3.9%。与此相伴,疫情冲击叠加成本压力,工业企业盈利增速也在持续下降。7月以来,工业企业利润总额累计同比进入到负增区间。

梳理这轮经济周期的调整,背后的引子还是2020年初爆发的疫情。

各个国家都采取了较大力度的财政和货币政策刺激。从2020年下半年开始,我们的货币政策也开始逐步回归正常化。

2021年开始,政策的注意力就转到结构优化上面,里面最大的问题就是房地产。

过去我们一直想通过时间来消化房地产的问题。但在疫情之后,经济的共振向上提供了一个比较好的窗口期。2020年年初,我们就采取了多方面力度比较大的地产政策调整。

从2021年初开始,地产行业持续下行,今年销售面积等多项数据出现大幅负增长,这在历史上非常少见。

今年以来,货币政策总体还是“以我为主”,保持了比较充裕的货币环境。央行多次下调MLF、LPR利率,来支持实体经济。

单独看国内的利率货币环境是不支持市场出现更大幅度调整的,出现了今年的情况,跟美联储加息、外围金融环境的动荡分不开关系。

2020年,外资持续不断地流入A股市场,把一些白马成长股估值推到很高的位置。今年在美联储快速加息过程中,伴随人民币贬值压力,北上资金于1-3月以及8-10月逐月回落,特别是在3月和10月,分别大幅净流出451亿元和573亿元。

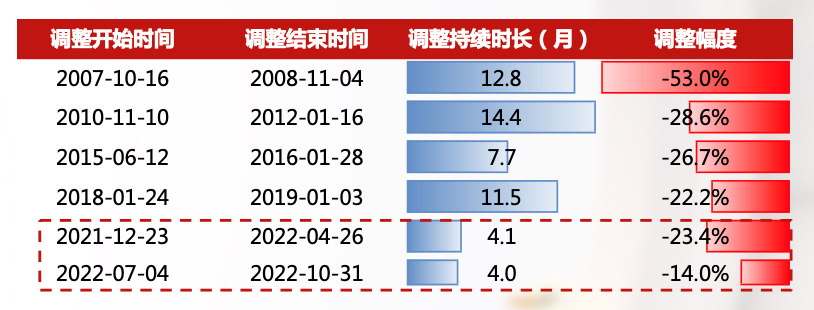

相对应的,这两个月A股的调整力度也最大。市场从2021年春节后就进入了调整期,沪深300最大回撤超过了40%,从时间、空间来看,A股的调整是相对充分的。

以混合型基金指数(H11022)为例,它能很好地代表场内资金在市场里的获益和承受波动的情况。

这个指数今年回撤超过20%,拉长时间看,历史长期收益还不错,但是它大幅上涨又集中在少数时间。比如2006、2007年,2015年前后以及2020年前后。这背后既有流动性宽松的原因,也有技术革命带来的估值抬升。

资料来源:Wind,招商基金 混合基金指数(H11022)。指数过往情况不代表未来表现。

2020年,一方面全球货币宽松,资产价格上涨;另一方面,我们在能源革命,包括光伏、电动汽车里都占据了有利位置,市场情绪也非常高亢。

但是这种牛市之后可能会经历一个短期剧烈的回调。

靠估值大幅上涨来赚钱并不现实,很多时候都是结构性的行情。

0

2

今天报告的题目是《蓄势待发》,能看出来我们对2023年还是充满希望。

在今年各方面冲击因素边际向好之后,市场可能会出现一个震荡向上、以时间换空间的过程。虽然幅度不一定很大,但是胜率或比较高。

处在连续两年小周期下行之后,我们即将进入企稳回升的过程。回升的动力,既有三季度后地产政策和各方面货币政策的调整,也包括低基数的效益,同时还有国际环境趋稳、外围通胀压力减轻带来的影响。

总体上,相比欧美我们还是处在经济周期演进更有利的位置上。

今年压制市场的“三座大山”,预计明年都会边际好转。

首先,美联储加息拐点将至,有助于缓解市场风险偏好。2022年,美国通胀持续高企,美联储快速紧缩,程度历史罕见。但是美国的债务处在几十年以来的高点上,在这么高的利率水平上,长期持续是不现实的。这个趋势持续到2023年,对市场的压制大概率会减轻。

其次,地产从今年国内的地产行业影响看,拖累作用会减弱。应该说历史上没有过今年这样的地产调整,特别是9月、10月。当时一些民营地产企业龙头面临生存危机。随着“三箭齐发”,地产行业逐步扭转悲观预期。

再者,疫情政策逐步调整,政策重心转向稳经济。四季度的疫情防控政策调整,是一个艰难的选择。好的是,经济的发展会有更多的确定性。

0

3

考虑到疫情影响的减弱、政策的累积,预计2023年“宽信用”的效果会逐步显现。

今年三季度之后,央行已经在采取多项结构性的政策工具来支持经济发展,比如央行创设制造业再贷款工具,要求四季度投放2000亿元。

同时PSL也加大了投放力度,助力房地产保交楼,有望下一步转化为地产竣工的加速。

2023年经济恢复还要特别重视内需恢复的动能。

外围主要发达国家经济出现一定幅度下滑的概率还是偏大的,对我们出口的影响,今年的四季度已经在逐步显现。

涉及到内需,包括一些重要的消费方向:地产、汽车、医疗健康等,都需要陆续有一些政策去推动进展。

疫情这三年,我们的总储蓄率是在产生的,但问题在于居民消费意愿不强,要让大家有信心去花这个钱。若消费场景和居民信心修复,则内需方面,消费和地产端仍有较大提升空间。

以上我侧重的是从经济周期波动去看待市场,还有一个维度是从趋势的角度去看待我们所处的时代。

历史上投资经历过不同时代的洪流,经历过当时的工业化、城市化阶段,2006年、2007年银行地产大幅上涨的行情,也经历了从出口投资转消费,消费在GDP占比不断提升的过程。

10年来,大量的消费股出现了长牛、慢牛,消费电子相关的一些公司也提供了很好的投资机会。

往后展望,高端制造和科技创新将成为推动经济增长的结构性的力量。

虽然过去两年经济比较低迷,但是制造业保持了蓬勃发展的态势。

比如今年在俄乌冲突背景下,光伏出口是量价提升的。

再比如电动汽车行业,今年的汽车出口有望达到300万辆,占全球汽车出口第二,能挤在产业链里得到市场的认可非常不容易。

结构性变化体现在各方面。一个是金融机构贷款投向变化,可以看到体现出此消彼长的特点。像房地产贷款这几年持续往下,同时中长期工业贷款、绿色贷款、普惠金融的贷款以及涉农贷款都在稳步上升。

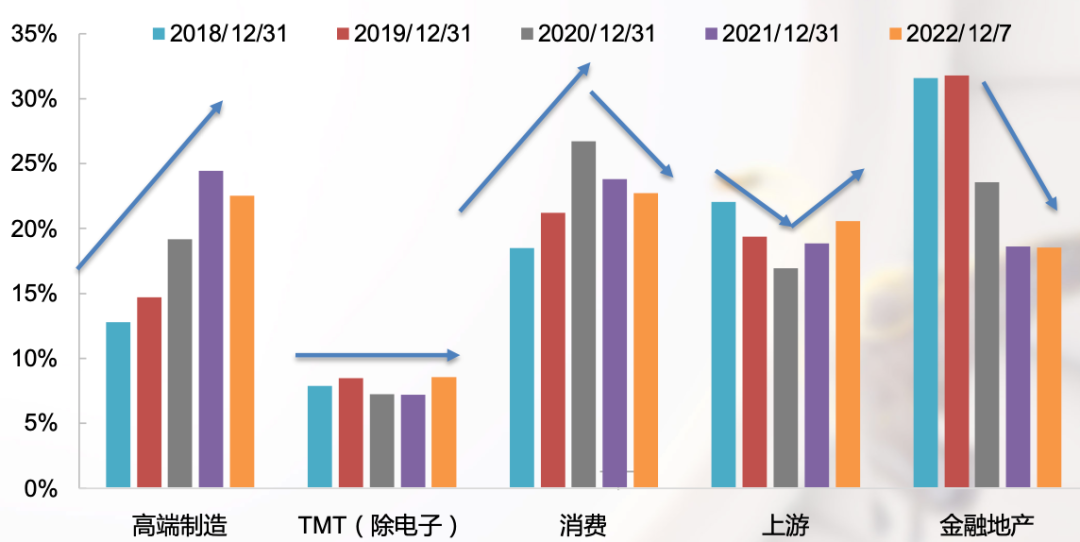

对应A股市场,各个行业的市值占比也出现了一些趋势性变化。高端制造逐年上升,金融地产市值占比往下走的趋势很明显。

图:全A市值结构占比变化。资料来源:Wind,招商基金

以上讲的是基本面。

0

4

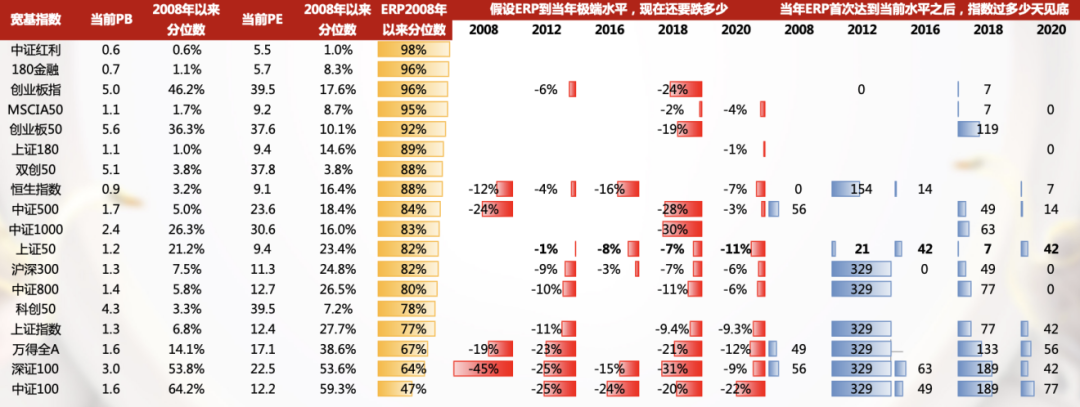

从估值来看,现在的位置还是很有吸引力。就ERP(股权风险溢价)的绝对水平看,现在正处在历史正一倍标准差以上的水平,权益资产具备中长期配置价值,下跌空间或有限。

图:当前A股的中长期性价比较优。资料来源:Wind,招商基金。指数过往情况不代表未来表现。

还有一个角度,从收益率均值回归来看待市场周期波动。

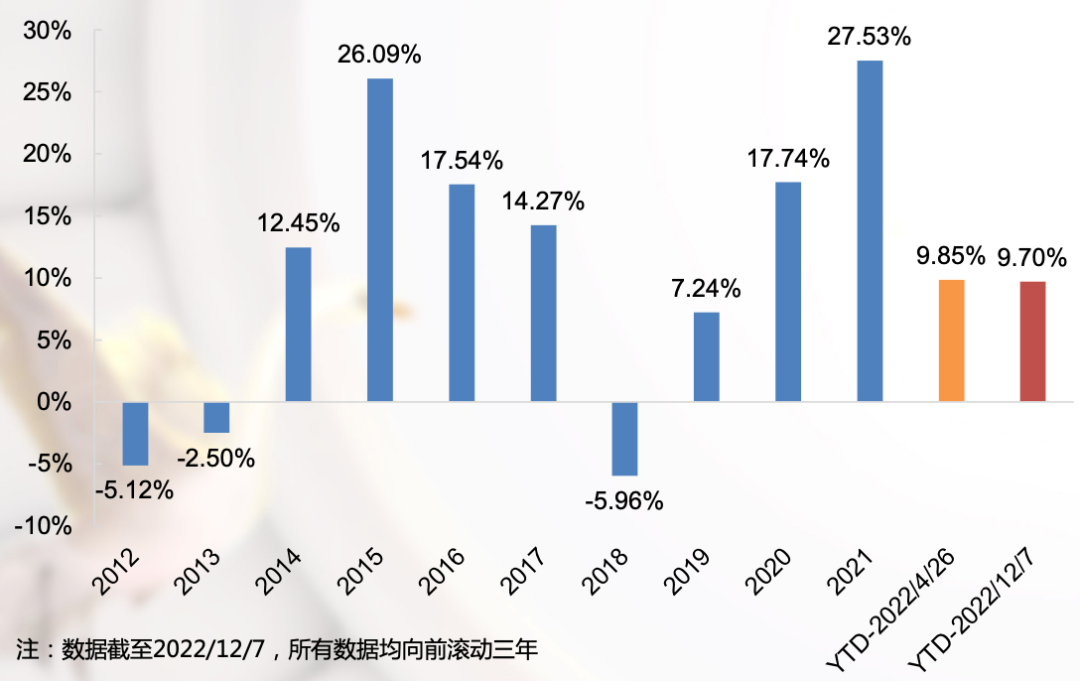

以中证混合型基金指数(H11022.)为例,2019-2021三年滚动年化收益率为27.53%,是自2008年以来的最高值,远高于近10年的年化收益率水平。

图:混合型基金指数三年滚动年化收益率。资料来源:Wind,招商基金

所以市场本身就存在均值回归消化估值风险的压力。经过一年的调整,现在指标回落到9.7%,已经明显低于长期市场的收益率水平。

所以在这个位置上,权益市场的吸引力再度显现。

0

5

港股出现近60年历史性三年连跌,它受美债利率上行冲击的影响更大。另外也叠加了中美大国竞争带来的对风险的担忧、估值的压制。

往往在连续下跌之后也会孕育修复的力量。也就是说,绝望中酝酿希望,2023年的港股市场还是有望否极泰来。

这里面也有估值的考虑,2021年以来,受基本面影响和流动性冲击,港股持续回调,估值也大幅下行。在估值波动的一些极端位置上,还是要做一些投资应对。

因为低估值不是短期获利的理由,但是从市场跨周期变动的趋势看,它是非常有说服力的。

港股定价主要因素包括:中国经济、中国产业政策、美联储货币政策以及中美关系等政治因素。前两因子对应分子端;后两因子对应分母端。展望2023年,港股分子分母端都有改善的逻辑。

总体上港股的性价比优于A股。

0

6

债市最近经历了一波剧烈调整。2023年,债市利率易上难下,预计波动会加大。债券相比股票的配置价值,性价比还是要逊色一点。

大家从最近的工作会议中也能体会到,我们是不认同搞强刺激的,总体上还是以提振信心、结构优化作为经济发展主思路。

最好的投资时机往往不是心情平静的时候,而是特别沮丧或者亢奋的时候,对应的是资产价格被低估或者高估。

2023-01-05 20: 31

2023-01-05 20: 29

2023-01-05 20: 29

2023-01-05 20: 28

2023-01-05 17: 53

2023-01-05 17: 25