华宝基金

多元资产周报

2023.02.27-2023.03.05

每周观点:两会后或将进入基本面验证期

市场观点及大类资产配置展望

综述

本周A股主要指数表现偏震荡。从板块上来看,TMT行业持续上涨,通信6.64%,传媒4.43%,计算机4.26%,但本周美国商务部对部分中国实体实施出口限制,包括传言某服务器龙头将被加入黑名单,导致TMT板块风险偏好下行,警惕板块短期调整风险,中期角度仍看好TMT板块的表现;此外,复工链及地产竣工链表现较好,建筑装饰上涨3.96%;有色金属下降0.89%;汽车本周下降1.27%,电气设备本周下降4.26%。

本周进入两会窗口,关注国企改革、民生、地产等增量政策;短期进入国内经济数据窗口期,数据的不确定性或将压制风险偏好。

全年来看,大环境下经济复苏方向确定,资金较为充沛,中期市场或进入上行趋势格局,存量博弈格局下建议风格/市值偏均衡配置;今年更多是均衡轮动行情,建议关注反转:当某一种风格比较极致时,需要进行再平衡。

行业上,短期市场仍将存量博弈TMT、煤炭、国企央企、复工链等热点,但从日历效应来看,两会后A股将步入3-4月的数据验证期,需要提高对高景气行业的关注度。

1、扩内需仍是核心。消费来看,复苏的确定性不变:白酒短期处于淡季且缺乏催化,但板块基本面向好,一季度业绩较为确定;出行链来看,航空数据表现强势,关注两会后公商务出行及国际航班的恢复情况。地产方面,新房拿地及开工率持续不景气,三道红线下板块中长期面临新房销售额中枢下移趋势,今年看好二手房及竣工端的表现,需关注板块估值及需求持续性问题;2、其次,目前有一定基本面支撑的高景气成长赛道(光伏、大储、汽车等)已显现一定性价比,赔率胜率兼具,可适当低位左侧布局,关注新技术方向。3、库存周期即将触底以及产业创新、自主可控的逻辑来看,全年角度仍看好TMT板块的表现,需配合观察需求端的起色。4、医药,一季度处于医药行业兑付阶段,交易结构上市场配置比例相对较低,赔率和胜率均较高。5.煤炭,近期内蒙发生安全事故,后续安全监管或持续趋严,短期供给端或将低于预期,叠加板块估值较低,短期煤炭具有一定配置价值。

01

国内权益

02

商品

整体而言,美联储加息斜率拐点已至,但终点未至,联储大概率加息至5%以上。

03

境外

美股:本周美股上行。目前市场对未来美联储具体加息政策和节奏依然存疑。

04

汇率

本周五(2023/03/03)10年期美债收益率较上周上涨,收3.97。美元兑人民币中间汇率本周五(2023/03/03)收6.7349。

05

固定收益

近期市场关注点在于经济修复情况和两会政策,资金面扰动也较大。方向上来看,目前疫情+地产两大核心矛盾转变,均在向偏不利方向演进,时间不利于债市多头,中期趋势对债市偏不利;债券收益率随着基本面的逐步好转可能出现中枢抬升,今年债券的无风险利率中枢有上行压力;但受潜在增速和杠杆限制,中枢抬升的高度或有限。

利率债:本期银行间国债收益率不同期限多数上涨,本期国开债收益率不同期限多数上涨。从配置角度来看,短久期债券安全性在中长期内可维系,短端利率债和短端信用债配置价值更优。

信用债:本期各信用级别短融收益率多数上涨,本期各信用级别中票收益率多数上涨。展望后市,弱修复+强政策组合下,信用债收益率快速上行。由于政策节奏仍有待关注,投资越来越需要注重安全边际,可关注短端调整出来的机会。

重点产品回顾

一、相对收益(偏股)

数据来源:Wind;截至日期:2023.03.03,数据区间:2020YTD

数据来源:Wind;截至日期:2023.03.03。

数据来源:Wind;截至日期:2023.03.03,配置比例参考基金波动率等因素设定。

部分资产近期表现

一、大类资产

数据来源:Wind;截至日期:2023.03.03。

数据来源:Wind;截至日期:2023.03.03。

二、申万行业(前五后五)

数据来源:Wind;截至日期:2023.03.03。

市场FOF跟踪

01

FOF基金公司汇总

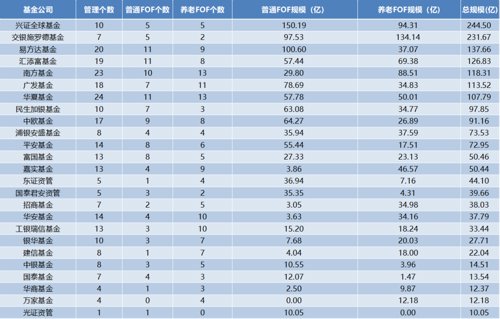

公募基金公司在管FOF总数415个(包括正在认购的产品),共70家公募基金有FOF存续产品在管,其中规模在10亿元以上的基金公司共25家,兴全、交银施罗德、易方达、汇添富、南方、广发、华夏、民生加银、中欧9家的总规模超过80亿元。

数据来源:Wind;截至日期:2023.03.03。

02

FOF

1.FOF规模靠前基金汇总

数据来源:Wind;截至日期:2023.03.03,按照最新规模一栏排序。

2.不同投资策略FOF基金汇总

数据来源:Wind;截至日期:2023.03.03。

风险提示

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。投资有风险,基金的过往业绩并不预示其未来表现。购买本基金,请仔细阅读基金合同、招募说明书、基金份额发售公告和托管协议。

以上数据均来源于华宝基金公司认为可靠的渠道,但所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。华宝基金公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表华宝基金公司或者其他关联机构的正式观点。

本材料的观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议华宝基金公司及雇员不就本材料内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用本材料内容所引发的直接或间接损失而负任何责任。

2023-03-06 14: 54

2023-03-06 14: 47

2023-03-06 14: 37

2023-03-06 14: 29

2023-03-06 14: 23

2023-03-06 14: 19