2023年第二季度权益策略展望

弱复苏 强科技

文/东方红资产管理 权益研究团队

摘 要

从中国复苏强度+美国货币政策框架看资产配置:中国复苏强度和美国利率是今年决定市场的两个关键变量。中国库存周期仍处于去库存阶段,今年有望从主动去库存走向被动去库存,被动去库存阶段往往对应经济弱复苏。分部门来看,出口和地产仍有继续去库存的压力,除医药外大部分消费品和工业品也在主动去库存。美国经济和通胀仍有结构性韧性,尽管近期银行危机降低了美联储大幅紧缩的必要性,加息周期接近尾声,但转松之前可能有一段过渡期,政策利率大概率维持高位。如果二季度中国经济弱复苏+美国政策反复,市场以结构性机会为主。

A股演绎结构性行情,成长或占优:国内复苏斜率放缓,外需下滑,A股企业盈利弱修复的可能性大,估值先行,已经有所修复,负债端的驱动力可能有限,市场缺乏强有力的增量资金,当前均不支持走出大级别行情。节奏上,下半年或好于上半年(去库结束、政策发力、美国加息周期结束)。风格上,周期VS消费、金融VS成长有互斥性。被动去库存往往对应工业品量升价缩,消费优于周期;美联储加息尾声阶段,美债利率震荡下行可能性更大,成长优于金融。

风险和不确定性:欧美金融危机,AI产业发展过快引发国内外监管调控。

一、宏观经济

1. 内部环境

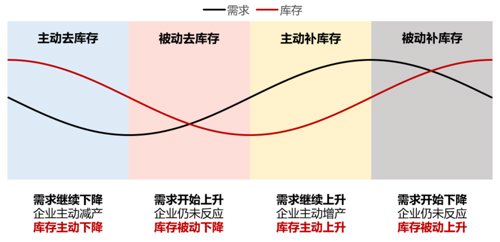

从经济学逻辑来看,由于信息不对称以及未来需求的不确定性,企业生产无法精确地与未来需求完全匹配,因而会存在库存的堆积与去化。历史上中国的一个库存周期约为3-4年,本轮库存周期始于2020年年中,当前库存增速依然处在高位,仍处于去库存阶段。

图1:中国历史上的库存周期

数据来源:Wind,东方红资产管理

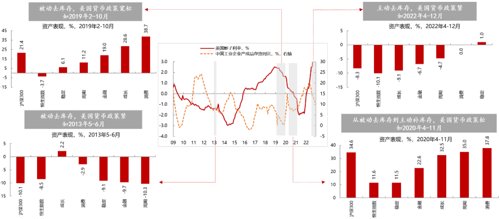

尽管当前仍处于去库存阶段,但中国库存周期将从“主动去库存”向“被动去库存”转换。2022年下半年处于主动去库存的阶段,表现为需求下降,企业主动减少生产,并降低库存;2023年制造业PMI分项中表征供需环境的新订单和生产均出现反弹,若需求改善快于生产,库存周期将向被动去库存切换。主动去库存往往对应经济衰退期,被动去库存阶段往往对应经济弱复苏。

图2:被动去库存阶段,需求触底回升,

生产的调整具有滞后性,库存继续下降

数据来源:Wind,东方红资产管理

图3:工业企业产品成品存货同比(%)

数据来源:Wind,东方红资产管理

图4:制造业PMI,新订单

数据来源:Wind,东方红资产管理

从被动去库(弱复苏)走向主动补库(强复苏)的前提条件是国内政策加码、海外需求改善两者至少占其一。以2016年和2013年为例,2016年为从被动去库存走向主动补库存(强复苏)。2016-2017年走向主动补库存的两个背景条件是,一是国内政策的强刺激,棚改货币化叠加PPP;二是海外需求的爆发,自2017年开始,出口增速大幅上升。而2013年被动去库存之后,则未能成功进入主动补库期。2012年底至2013年中,尽管经历了被动去库存,但由于当时外需整体偏弱,美联储处于Taper的阶段,同时国内刺激力度不强,均约束了经济复苏的高度。

图5:2013年弱外需+弱政策刺激

VS 2016年强外需+强外需

数据来源:Wind,东方红资产管理

图6:中国历史上几轮库存周期的示意图

数据来源:Wind,东方红资产管理

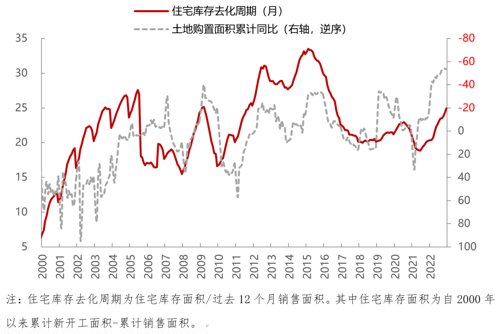

分部门来看,出口和地产仍有继续去库存的压力。出口部门海外库存仍在高位,当前美国三大库存同比仍处在高位,当前仍处在去库存阶段,这意味着中国出口部门可能将持续承压。地产部门则仍处在“被动补库存”阶段,“生产”(拿地)谨慎,库存(以库存去化周期作为代表)仍在累积,指向仍在被动补库存阶段。

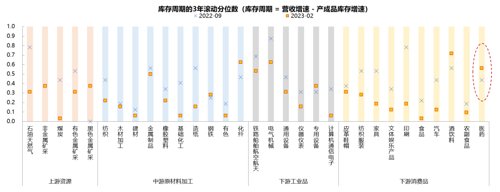

消费品和工业品仍在主动去库存,仅医药景气复苏。从1-2月工业企业数据来看,绝大部分消费品、工业品仍处于营收增速和库存增速同步下行的“主动去库存”阶段,只有医药制造业的库存周期(营收vs库存增速差)出现改善,表现为营收增速拐头向上,同时库存增速已经降至低位,说明已经率先进入“被动去库存”阶段,后续有望较早转入“主动补库存”阶段,行业景气度提升。

图7:海外库存仍处高位,出口链条仍有压力

数据来源:Wind,东方红资产管理

图8:地产部门仍处在“被动补库存”阶段

数据来源:Wind,东方红资产管理

图9:大部分消费品、制造业的库存周期未现改善

数据来源:Wind,东方红资产管理

2. 外部环境

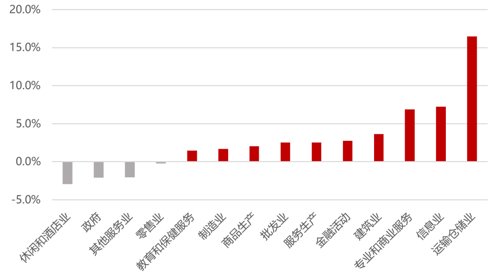

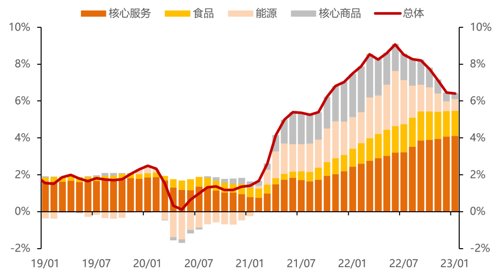

海外方面,美国经济和通胀放缓,但结构性分化明显。美国经济的韧性主要来自服务业消费,但高利率的负面已经在其他部门体现:制造业景气下滑,PMI已经连续4个月低于荣枯线,服务业PMI仍在55%以上;大厂企业裁员与低端服务业人手紧缺共存,因为相比于疫情前(2020年2月),信息业、专业商业服务业等扩招,而休闲酒店业减员。美国通胀已经进入下行通道,但核心服务通胀仍居高不下,包括医疗、教育、酒店等,权重占核心PCE超过一半,与就业市场和薪资高度相关。

图10:各行业相比疫情前的就业人数变化率

数据来源:Wind,东方红资产管理

图11:商品通胀和服务通胀分化

数据来源:Wind,东方红资产管理

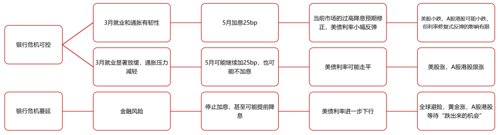

近期频发的银行危机替美联储收紧了金融条件,也弱化了美联储大幅紧缩的必要性。美国金融条件指数在3月初出现了快速收紧,由于美联储遏制通胀的主要途径是“货币政策→金融条件→实体经济总需求”,因此金融条件的收紧也减少了美联储进一步大幅紧缩的必要性。

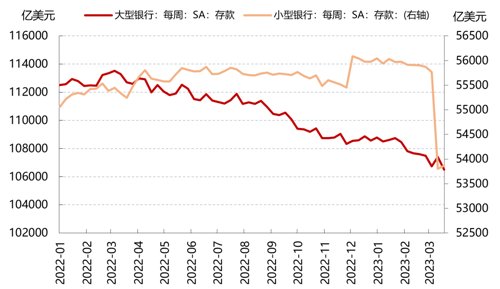

图12:美国中小银行风波带来的信贷收缩

意味对加息有一定替代效应

数据来源:Bloomberg,东方红资产管理

3月议息会议进一步确认美国加息周期接近尾声,美联储将“预计持续加息”的措辞调整为“一些额外的政策紧缩可能是适当的”,表述明显弱化,增加了未来暂停加息的灵活性。而波动来自市场预期的两极化移动,今年利率终点中位数维持在5.125%,对应年内还剩一次25bp加息的空间,降息仍然遥远。在这一点上,市场预期与美联储路径之间存在着较大的分歧,市场已经押注了下半年多达3次的降息预期。

美联储加息结束后,可能会有一段过渡期,政策利率将维持高位。从最后一次加息到开启降息的过渡时间长短不定,过去四轮周期分别经历了6个月、8个月、15 个月、8 个月。因为最后一次加息时,通常劳动力市场仍然强劲,失业率处于低位,通胀水平见顶,美联储进入观察期。过渡期的长短将取决于经济转弱速度和风险暴露,比较有参考性的是2006-2007年,累计加息425bp至5.25%(跟此轮基本相当),总量数据掩盖了信贷环境的恶化,美联储仍担心通胀风险,因此经历了长达15个月的过渡期,直至金融危机爆发。

图13:市场预期与美联储之间再度产生较大分歧

数据来源:Bloomberg,东方红资产管理

图14:加息的“锚”是通胀,降息的“锚”是经济

数据来源:Wind,东方红资产管理

基准情形下,银行事件平息后,美国市场可能重回对就业和通胀的定价。如果3月就业和通胀数据仍有一定韧性,美联储可能选择在5月初再次加息,并保持利率不变到年底。这种情况下,美债利率基本见顶,但长端利率进一步下行空间有限,甚至可能小幅反弹(由于目前已经透支了过多的降息预期),对于全球流动性影响中性,但利率的影响在边际下降(利率波动将收敛),A股港股可能回归中国经济基本面的定价。

如果银行问题进一步恶化,出现类似“雷曼事件”的情形,美联储则可能向市场预期靠拢,提前转向,那么美债长、短端利率都有下行空间,市场可能先避险,待消化金融风险后上涨,对A股和港股来说可能都会出现一个机会。

图15:美联储的政策路径猜测及可能的资产价格反应

数据来源:Wind,东方红资产管理

从中国复苏强度+美国货币政策框架看资产配置,市场以结构性机会为主,成长或“一枝独秀”;如果美国提前转向,消费+成长有望领跑。

图16:从中国复苏强度+美国货币政策框架看资产配置

注:美国影子利率2022年2月之前使用Wu-Xia影子利率,2022年2月之后由于该数据停更,使用联邦基金目标利率。

数据来源:Wind,东方红资产管理

二、市场展望

1. 基于历史周期分析,企业盈利弱修复的可能性较大

1-2月工业企业利润大幅回落指向当前复苏仍然偏弱,高频数据显示修复的斜率也在放缓。外需拖累盈利复苏的向上弹性,历史上的A股盈利周期往往与海外经济周期共振,但2023年外需回落+出口下行的背景下(类似2013年、2019年),A股的盈利复苏与历史周期相比或将缺乏弹性。

图17:2023年可能是内外需背离的盈利上行周期

注:历史数据仅供参考,不代表未来表现。

数据来源:Wind,东方红资产管理

股权风险溢价是衡量权益资产性价比的重要指标。随着市场底部的修复,沪深300指数从去年10月底超过三年滚动平均以上2倍标准差的历史高位,逐步向均值回归,目前已回到一倍标准差以内。若基本面呈现弱复苏态势,估值修复最快(“生拔估值”)的阶段可能接近尾声。

图18:股权风险溢价是衡量权益资产性价比的重要指标

数据来源:Wind,东方红资产管理

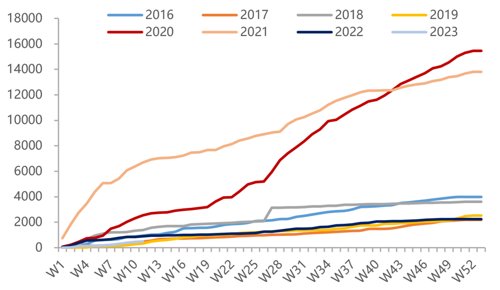

2. 负债端的驱动力可能有限,市场缺乏强有力的增量资金

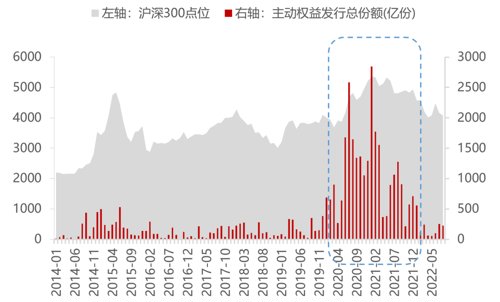

2022年公募基金发行明显放缓,主动权益型基金仅新发2200亿份,远少于2020年的1.5万亿份和2021年的1.4万亿份(2020、2021年主动权益型基金新发份额数据来源于Wind)。2023年新发依然低迷,尽管市场表现回暖,但主动权益型基金1-3月累计发行份额仅不到500亿份(去年同期为900亿份),原因可能是2020-2021年主动权益型基金规模快速扩张,其增速明显高于可投资资产总规模增速,表明居民在一定程度上已透支了未来的风险预算。

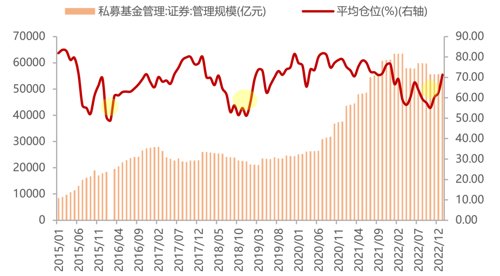

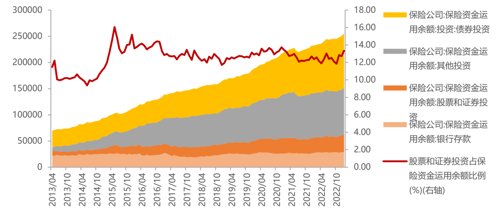

绝对收益资金已密集加仓权益。私募方面,截至2月底,华润信托阳光私募股票多头指数成份基金平均股票仓位已从去年10月末55%的低位持续加仓至71%。保险方面,1月险资股票和证券投资比例仓位13.36%,较去年底上行幅度较大。

图19:主动权益型基金新成立累计份额(亿份)

数据来源:Wind,东方红资产管理

图20:一轮大的行情往往需要资产端&负债端的共振

数据来源:Wind,东方红资产管理

图21:私募证券投资基金规模及平均股票仓位

数据来源:Wind,东方红资产管理

图22:保险资金投资股票比例较去年明显上升

数据来源:Wind,东方红资产管理

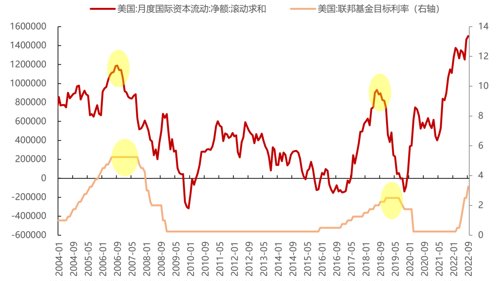

外资成为主要的增量资金,但持续性有待验证。2022年全年北向资金净流入900亿,且集中于11-12月,而今年1月单月净流入超1400亿,推动市场整体修复,但过高斜率难以持续,2-3月外资流入明显放缓。后续外资行为取决于中美经济差和美国加息节奏,如果国内政策和经济状况配合,国内资产将吸引外资进一步增配;美联储加息拐点意味着资金回流非美市场。

图23:2023年1月外资流入斜率过于陡峭

数据来源:Wind,东方红资产管理

图24:前两轮美国加息见顶后,国际资本持续净流出美国

数据来源:Wind,东方红资产管理

3. 市场难有大行情,以结构性机会为主

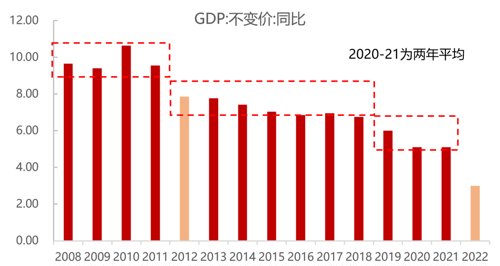

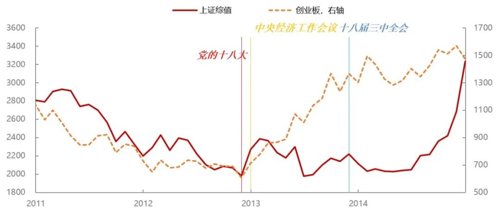

从资产端和负债端来看,市场暂不支持大级别指数性行情,但今年政策、改革和技术变革层出不穷,市场不缺乏结构性机会。总体特点为“弱复苏、强科技”,与2012-2013年有一定相似之处。2012年经济增速下台阶,GDP增速首次“破8”,此后进入6%-8%区间,实体经济感受和市场表现都存在一定落差;年底重要会议先后召开,市场信心逐渐恢复。尽管2013年整体经济依然偏弱,抑制了整体市场的表现,上证综指底部震荡,但并没有限制资金展望长期经济增长动力,在“移动互联网+”大浪潮下,创业板2013年跑出明显的超额收益。此轮“AI+”带来的技术大变革有望复刻2013的表现。

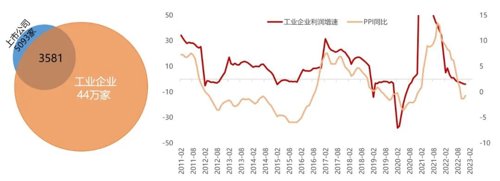

节奏上,下半年或好于上半年。业绩方面,A股5000家上市公司中70%左右为工业企业(工业企业占比数据统计日期截至2023年2月),上市公司盈利与工业企业利润增速同步性强,后者与PPI走势高度一致,预计上半年PPI仍在下行,去库周期至少持续到二季度末,下半年可能有所好转。政策方面,预计上半年仍然依赖于自然修复,下半年政策可能再发力(关注7月政治局会议)。海外方面,美国通胀仍有韧性,加息预期二季度或有反复,最晚下半年本轮加息周期有望结束。

图25:2012和2022年都经历了经济增速的下台阶

数据来源:Wind,东方红资产管理

图26:2013年经济企稳后,市场展望长期结构性机会

数据来源:Wind,东方红资产管理

图27:工业企业占A股上市公司70%

传导路径为PPI→工业企业利润→A股盈利

数据来源:Wind,东方红资产管理

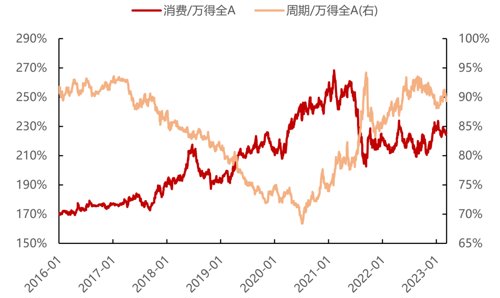

风格上,周期VS消费、金融VS成长有互斥性。成长和金融受货币信用周期的影响较大,利率趋势决定了金融和成长风格的相对表现,利率上行利好金融,而利率下行成长受益。而消费和周期的决定变量为量价周期,两者的超额收益互为镜像,特别是在2016年之后更为明显,消费仅在政策强约束导致工业品量缩价升时阶段性跑输周期,其余情况均跑赢。

图28:金融和成长历史上几乎在所有时间都是背离的

数据来源:Wind,东方红资产管理,历史数据仅供参考,不代表未来表现

图29:消费和周期的背离在2016年之后较为明显

数据来源:Wind,东方红资产管理

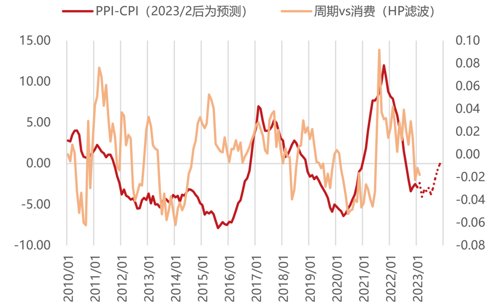

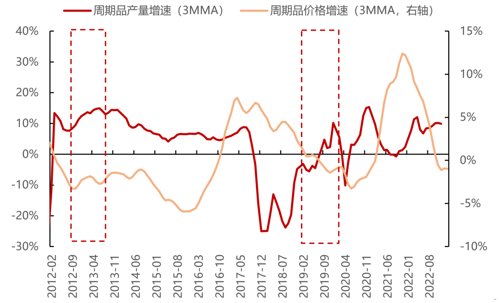

从周期VS消费来看,PPI-CPI剪刀差可以作为判断消费和周期相对收益的辅助指标。目前PPI-CPI剪刀差仍处于下行周期,预计PPI可能将在下半年见底回升,那么二季度消费更好,下半年周期可能有机会。被动去库存往往对应工业品量升价缩,消费风格相对受益。从主动去库存转向被动去库存往往受到下游需求改善的传导,工业企业被动去库存的2013与2019年,周期品的量领先于价上行。当前周期品价格回落趋势明确,经济复苏或带动量的回升,消费大概率表现更优。

图30:PPI-CPI剪刀差一定程度上对应周期

VS 消费的相对收益

数据来源:Wind,东方红资产管理

图31:2013与2019年周期品量领先价格上行,

消费阶段性占优

数据来源:Wind,东方红资产管理

从金融VS成长来看,当成长风格占优时,往往经济向下而货币信用环境保持宽松。2016年起美国货币政策对国内的影响不断加大,因此如果美国加息超预期,美债利率进一步上行,对于A股大盘成长风格会有负面作用,反之降息预期对成长有利。部分具备强产业周期的成长可以对冲相对不利的流动性环境。

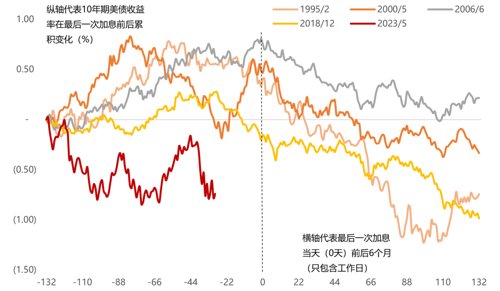

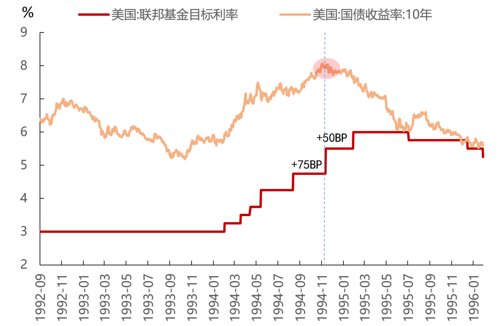

美联储加息结束后的政策观察期,美债利率震荡下行可能性更大,将利好成长风格。美债利率下行是1990年以来四轮美联储加息尾声阶段的共同特征,一般来说有两个规律:一是10年期美债收益率在暂停加息时点前2-3个月开始进入下行通道,二是加息周期中10年期美债利率的高点对应的是加息幅度的峰值而非终值水平。因此本轮美债利率的高点大概率已经出现,再回到4%以上利率水平的可能性不大。

图32:过去三轮成长风格占优时货币政策均是宽松的环境

数据来源:Wind,东方红资产管理

图33:美联储暂停加息前后美债收益率表现

数据来源:Wind,东方红资产管理

图34:1994-1995年加息幅度退坡对应美债利率见顶

数据来源:Wind,东方红资产管理

板块方面,基于政策红利和技术进步双轮驱动,TMT或将迎来新一轮景气周期。消费则有所分化,其中医药、餐饮食饮、出行链有望改善。政策放松可能带动从地产到地产链的轮动,央国企改革则有望带来价值重估机会。

三、风险与不确定性

建议关注欧美金融稳定性的风险。近期欧美金融市场面临新一轮压力测试,背后是欧美央行持续加息导致金融脆弱性显现,而中小银行是薄弱环节。具体表现为:

(1)负债端流失:在硅谷银行事件后出现存款搬家现象,中小银行存款流出压力大;

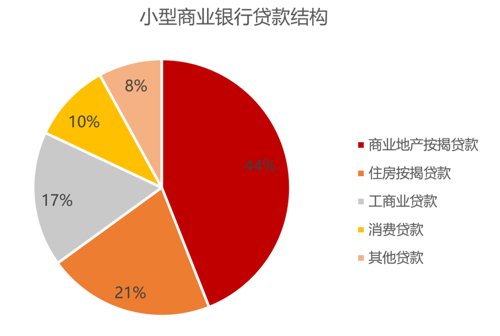

(2)资产端损失:中小银行业务结构中,高风险业务占比更多,如商业地产贷款和CMBS证券,资产减值压力更大;

(3)金融风险的传染往往是非线性的,负面舆情和恐慌情绪会加剧部分脆弱环节的风险暴露,存在市场主动寻找风险点而导致风险爆发的可能性。

图35:小型银行存款遭到挤兑

数据来源:Wind,东方红资产管理

图36:小型银行商业地产按揭贷款比例较高

数据来源:Wind,东方红资产管理

风险提示:

本材料中包含的内容仅供参考,信息来源于已公开的资料,我司对其准确性及完整性不作任何保证,也不构成任何对投资人的投资建议或承诺。市场有风险,投资需谨慎。读者不应单纯依靠本材料的信息而取代自身的独立判断,应自主做出投资决策并自行承担投资风险。本材料所刊载内容可能包含某些前瞻性陈述,前瞻性陈述具有一定不确定性。

2023-04-12 20: 28

2023-04-12 20: 27

2023-04-12 20: 27

2023-04-12 20: 26

2023-04-12 20: 09

2023-04-12 19: 40