国投瑞银大类资产配置周报

#1

宏观经济

(1) 国内方面

出口有所改善。出口方面,短期出口压力有所缓解。根据海关总署统计,美元计价下,2023年8月出口同比增速-8.8%,较7月大幅收窄5.7个百分点,这很大程度上或与去年同期基数下降有关。从季调环比来看,8月出口季调环比接近于0%,已经连续4个月收窄。分国别来看,拉动出口的主要动力仍是俄罗斯,对其他经济体的出口均有明显改善,尤其是拖累最大的美国改善幅度最大。分产品来看,主要产品出口均有改善,不过高新技术产品出口跌幅仍是最大的。

(2) 政策方面

当前稳增长政策正持续加码。

(3) 通胀方面

8月CPI环比上涨0.3%,同比由下降转为上涨0.1%。其中食品CPI环比上涨0.5%,非食品CPI环比上涨0.2%,涨幅较7月回落0.3个百分点。食品方面,CPI环比涨幅低于季节性。非食品方面,服务CPI涨幅季节性回落,但整体并不弱。8月PPI环比从-0.2%转正至0.2%,结束了连续4个月的环比负增状态,同比继续回升至-3.0%。总体来看,8月CPI和PPI同比双双回升,基本确认年内“价格底”已经过去。

(4) 海外方面

美国就业形势趋缓,但通胀仍然顽固。7月美国PCE价格指数同比增速3.3%,较6月上升0.3个百分点。核心PCE同比增速较6月上升0.2个百分点至4.2%。通胀增速的回升或意味着美联储实现2%的通胀目标并非一帆风顺,在通胀水平仍高的情况下,美联储降息或尚早,市场正等待美国8月CPI的公布。

#2

市场流动性

(1)货币政策方面

(2) 财政政策方面

总体来看,预计后续货币政策和财政政策将继续积极发力,保持宽松基调,稳定融资需求。

(3) 海外方面

美国劳动力状况有所缓解,经济数据显示“软着陆”,市场对于美联储货币政策收紧存在部分担忧。截至9月10日,据CME观察数据显示,市场预期年内大概率停止加息,并预期美联储最早大概率将于明年5月开启降息。

#3

股债溢价率

从股债性价比角度来看,目前仍处在2006年以来向上1倍标准差以上,从这个角度看股票资产性价比更优。

(1) 股市方面

本周股市虎头蛇尾,对于经济复苏的悲观预期,叠加人民币持续贬值,外资流出,增量资金进场意愿不足,使得市场信心恢复缓慢,存量博弈愈加艰难。

(2) 债市方面

本周债市延续调整,核心因素是资金面超预期紧张,存单和短债利率大幅上行压制债市情绪,此外对增量政策和基本面企稳回升的担忧也利空债市。

股债溢价率

数据来源:wind

#4

权益

(1) 股票方面

上周A股主要指数下跌,上证指数跌0.53%,沪深300跌1.36%,创业板指跌2.40%。尽管对于市场冲高回落调整已有预期,但本周市场表现仍羸弱不堪。往后看,国内稳增长政策落地见效叠加人民币汇率企稳有望推动外资回流A股。当前促进外资回流A股的积极因素已在酝酿。国内方面稳增长信号明确,前期受关注较大的房地产政策已在陆续出台。海外方面随着近期美国经济及通胀数据降温,市场对于美联储的加息预期已较弱。

往后看,随着国内发力稳增长、美联储货币政策压力放缓,人民币汇率有望企稳。对于海外资金而言,国内经济复苏及汇率企稳有望提振其风险偏好,进一步推动外资回流A股。未来资金面及基本面回暖望助力A股市场向上。后续随着政策发力推动基本面修复、资金面回暖,市场有望逐渐抬高。

下半年库存周期的见底回升也是驱动我国经济修复的重要动力。随着稳增长政策发力和库存周期见底回升,预计经济增长有望提速,全年GDP同比增速有望达5.3%。在经济回暖的背景下,预计Q2-Q4 A股盈利将稳步复苏,23年全A归母净利润同比增速有望回升至5%左右。往后看,基本面的改善及资金面的回暖将有望推动A股市场进一步向上。

(2) 行业配置层面

中短期地产券商及消费医药较优,中长期科技更强。中短期,结合资金及近期政策亮点,重视地产券商、消费医药等行业。本次随着国内稳增长落地见效,外资流向或将类似去年底,重新回补以消费为代表的顺周期板块。在具体行业配置上,中短期需围绕稳增长和活跃资本市场等政治局会议亮点进行布局。724政治局会议提出要“活跃资本市场”、“适时调整优化房地产政策”,此后相关政策持续出台,随着这些政策的落地见效,地产和券商有望明显受益。

同时,政策催化下低估低配的消费弹性或更大。随着后续基本面预期的扭转,前期跌幅较大的消费板块有望迎来反转,其中医药生物各板块盈利有较大边际改善。中长期,科技是布局方向。中期来看,经济结构的调整需要加快建设现代化产业体系,数字经济或仍是本轮行情的中期主线。借鉴13-15年TMT行情,在经历了估值抬升阶段后,未来数字经济板块或将进入基本面驱动阶段。

可从政策和技术这两个角度出发,寻找数字经济中订单好转、业绩显现的方向。一是政策发力的数字基建、信创等领域,随着各地政府陆续加大对数字经济领域的投入,数字经济中数字基建、数据要素和信创等领域订单和业绩或有望受提振。二是技术变革下人工智能及上游半导体等领域,随着科技巨头正加速布局AI领域,AI大模型的发展将对上游算力相关的硬件领域产生较大拉动。此外近期华为 Mate 60 Pro的上市表明我国科技产业技术进一步突破,后续或有望拉动相关消费电子及半导体产业链。

#5

债券

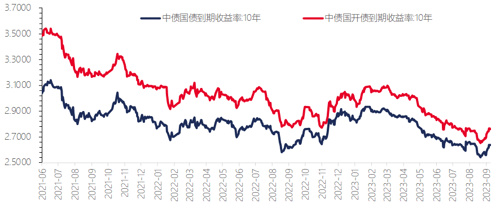

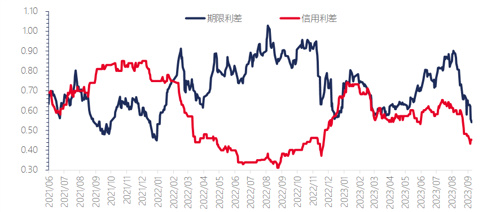

上周利率债收益率上行,信用债收益率上行,期限利差下行,信用利差下行。十年期国债收益率9月8日收于2.64%,较9月1日上行5BP;十年国开债收益率9月8日收于2.76%,较9月1日上行4BP。期限利差下行8BP至0.54,信用利差下行2BP至0.45。往后看,由于长债利率对目前的基本面和资金面利空定价已较为充分,后续宽货币预期仍相对明确,需求端修复动能尚未出现全面释放的迹象,预计长债利率短期可能延续波动,中期视角下仍会逐步向MLF锚位回归。

长债利率走势

期限和信用利差走势

数据来源:wind

#6

大宗商品

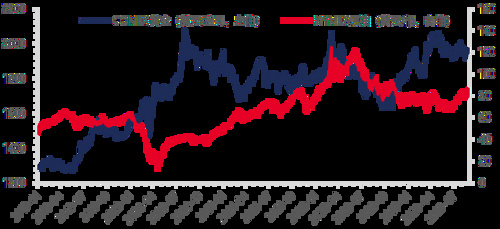

上周原油价格上行、黄金价格下行。

(1) 原油方面

国际油价整体呈现震荡上行的走势。供需基本面上,供应将进一步收紧的预期对油价起到有力的提振作用。供应端,沙特与俄罗斯正式宣布延长减产期限;需求端,印度能源需求依旧向好。

(2) 黄金方面

黄金价格冲高后回落。尽管美国劳动力状况有所缓解,经济数据显示“软着陆”,但隔夜美联储官员又“放鹰”,警告市场别匆忙预测美联储已经结束加息。此番言论导致市场大幅降息的预期减弱,使得作为零息资产的黄金吸引力减弱,价格回落。

原油和贵金属价格

数据来源:wind

数据来源:本报告中各类数据来源于 wind。

2023-09-12 10: 38

2023-09-10 22: 06

2023-09-10 22: 05

2023-09-08 11: 43

2023-09-03 19: 49

2023-09-04 19: 48