最近几年,一批年过耄耋的“银发网红”引起互联网热议。他们忠于自我、享受晚年时光,有的化着精致妆容,脚踩高跟鞋,采茶游船,在乡村田园间寻求喧嚣外的一抹宁静;有的身穿背带裤,精神抖擞,在公园秀上一段Popping;有的头戴墨镜,驾驶哈雷开启冒险之旅……岁月似乎没有在他们的身上留下什么痕迹,银发时代才刚刚开始。

所谓有品质、有尊严的养老生活,大概就是在实现基本物质保障和医疗卫生保障的前提下,能够拥有富足的精神文化生活。

那么,想要有尊严地养老,需要准备多少钱呢?由于每个人对于养老生活的目标不同,因此需要的养老储备不同,绝对数字只具有参考意义,更为重要的是在老之将至前做好充分准备。

长寿也是一种风险

“我们都将活到一百岁,我们的生活和工作要怎么办!”

这是伦敦商学院经济学教授琳达·格拉顿的《百岁人生》图书封面上,赫然醒目提出的一个现实问题。

“我能想到最浪漫的事,就是和你一起慢慢变老”,歌词描绘的画面令人神往,然而现实真的是这首老歌中唱的那样吗?在此前的养老街采中,不少人都提到长寿所带来的生活压力。“随着年纪渐长,我能感受到身上负担的加重,人生面临的考验也越来越多,养老显然需要提前规划。”一位80后在此前的养老街采中如是说。

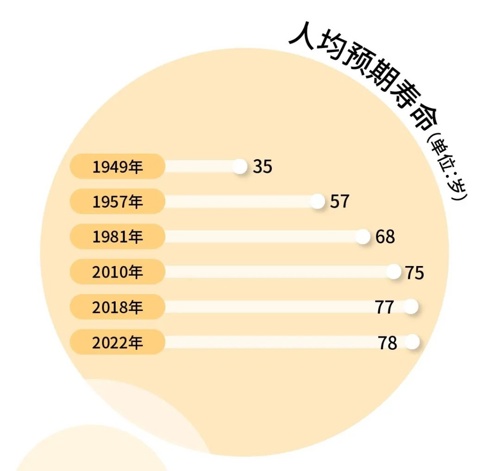

从数据来看,建国初期中国人的平均寿命的只有35岁,70年来中国居民健康指标持续改善,人均预期寿命也与日俱增,目前已增长到78岁左右,与70年前相比增长了一倍多。

数据来源:国家统计局

长寿是时代对于我们的馈赠,但其中也暗藏了很多挑战和风险。很多人将直面老龄化社会、延迟退休等问题,需要为更长周期的生活开支和医疗成本做好提前规划。长寿时代最可预见的风险是养老金储备不足,很多年轻人并没有理性计算过 “我需要多少钱才能体面养老”,也有不少中年人临近退休才意识到仅仅依靠养老金的人生下半场恐怕远远无法达到品质养老的标准。长寿时代下,“人活着,钱没了”不再是停留在小品中的玩笑话,我们每个人都需要在更长的时间维度里积累更厚的养老本金,穿越时间去照顾未来的自己。

如何结合财富曲线配置资产?

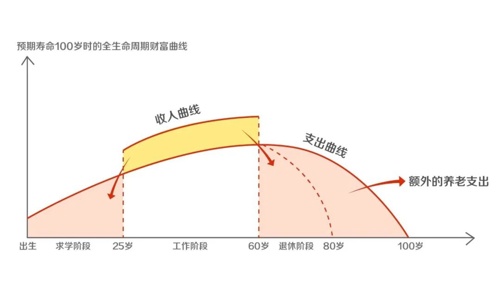

人生中,我们都会面临两条财富曲线,一条是工资收入曲线,一条是消费支出曲线。25岁之前处于求学阶段,此后开始有工资收入,在退休前通常我们的工资收入能够覆盖消费支出,而到了60岁退休后便开始出现财富收支缺口。在完整的生命周期中,工资收入逐渐增长并趋于稳定,而消费支出则是一个持续的过程。

随着人均寿命的增加,退休后的收支缺口将会越来越大。假设退休时间不变,我们的预期寿命为100岁,那么从60岁退休到100岁期间,有长达40年没有收入的时间。随着年龄的增长,医疗费用、长期护理等支出会越来越多。这些支出都源于工作阶段积累下来的剩余收入,也就是财富曲线中黄色的部分。

图:预期寿命100岁的生命周期财富曲线

在进行个人养老金准备时,我们应结合自身所处生命周期阶段和家庭收入水平做好相应的资产配置。

求学阶段,从出生到25岁,投资者收入几乎为零,支出逐步增长。

工作阶段,从 25-60岁,投资者收入与支出逐渐增长,且逐步趋于稳定。该阶段投资者风险承受能力提升,对于资金流动性要求较高。投资者在该阶段可根据个人风险承受能力配置相对高比例的权益资产,相对低比例的固收资产。

退休阶段,从 60-100岁,投资者收入与支出均大幅度下滑,风险承受能力也逐渐降低,此时可逐步增配固收资产,降低权益资产比例。

仅仅依靠社保能实现有尊严的养老吗?

长寿时代到来,养老资金储备是否充足已成为事关社会经济长期稳定发展的关键。那么,仅仅依靠社保是否能让我们过上体面的养老生活呢?

对于投资者个人而言,可以通过一个指标衡量个人养老保障水平——养老金替代率(PRR),指劳动者退休时的养老金领取水平与退休前工资收入水平之间的比率。世界银行组织建议,要维持退休前的生活水平不下降,养老金替代率需不低于70%,国际劳工组织建议养老金替代率最低标准为55%。

为了解基本养老金能多大程度保障退休后的养老生活,我们算了一笔账。根据2021年国家统计局与人社部数据,城镇单位就业人员平均工资为106837元,月平均工资为8903元,而城镇职工基本养老保险月均领取金额为3577元,因此基本养老金的替代率约为40%(3577/8903≈40%)。

结果显示,社保只能让你老年“吃饱”,却无法“吃好”,仅仅能够达到40%的退休前生活水平,远远低于世界银行建议的最低标准。且随着人口老龄化已逐渐成为我国日益严峻的社会问题,基本养老金缺口逐渐扩大——中国社科院世界社保研究中心数据显示,我国基本养老金累计结余预计于2035年耗尽。另一方面,第二支柱的职业年金与企业年金覆盖人数有限,2022年我国劳动人口超过7亿人,第二支柱的覆盖率不到10%。

因此,为保证退休后的养老生活水平不会大幅下降,提前做好个人养老金投资非常有必要。

对普通投资者而言,个人养老金投资的目标应当是跑赢通胀,抵御因未来物价上涨出现的购买力不足的问题。同时,要选择适合自己的投资方式,在退休之前可以选择较积极的投资方式,可考虑采用固收、权益、长期、短期搭配的多元化资产配置;在退休之后则应该选择保守、保本、稳健的投资方式,在不输通胀的情况下保证自己的本金不会亏损。

美好养老生活的选择并没有标准答案,当年轻一代逐渐迈向老年时,或许我们所面临的问题不止是生活保障、身体健康,可能还包括如何缓解变老的焦虑、如何获得精神层面寄托……

对以上于种种关于养老的问题,也许最终都可以归结为一句话——希望体面而又有尊严地老去。

愿你我都能老有所乐,时刻正青春。

2023-10-11 17: 55

2023-10-11 17: 55

2023-10-10 21: 23

2023-10-10 20: 22

2023-10-10 14: 06

2023-10-10 14: 06