一、投资视点

二、一周股市

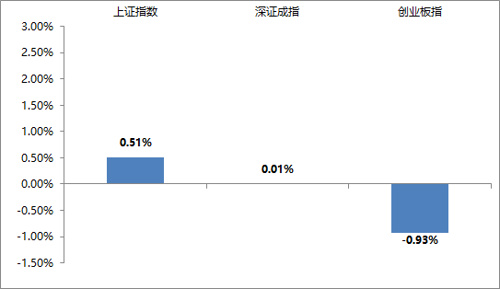

上周市场震荡调整,具体行业方面,计算机、汽车、通信表现较强,食品饮料、电力设备、建筑材料表现较弱。上周市场日均成交金额小幅缩量。上周大盘日均成交额8,884.62亿元,较11月6日-11月10日交易日期间均值减少905.63亿元。截至上周五(11月17日)上证指数收报3,054.37点,近5个交易日累计上涨0.51%;深证成指收报9,979.69点,近5个交易日累计上涨0.01%;创业板指收报1,986.53点,近5个交易日累计下跌0.93%。

注:数据起始日期2023/11/13,截止日期 2023/11/17

截至上周末,上证A股市盈率13.08倍;深圳A股市盈率35.91倍;沪深300市盈率11.12倍(以上均为TTM市盈率)。

(数据源自大智慧、Wind资讯)

三、海外市场

欧美股市上周全线上涨

截至上周五(11月17日)收盘,

1 道指涨0.01%报34,947.28点,周涨1.94%;

1 标普500指数涨0.13%报4,514.02点,周涨2.24%;

1 纳指涨0.08%报14,125.48点,周涨2.37%。

截至上周五(11月17日)收盘,

1 德国DAX指数涨0.84%报15,919.16点,周涨4.49%;

1 法国CAC40指数涨0.91%报7,233.91点,周涨2.68%;

1 英国富时100指数涨1.26%报7,504.25点,周涨1.95%。

截至上周五(11月17日)收盘,

1 日经225指数涨0.48%报33,585.20点,周涨3.12%;

1 韩国综合指数跌0.74%报2,469.85点,周涨2.50%;

1 澳洲标普200指数跌0.13%报7,049.40点,周涨1.04%;

1 新西兰NZX50指数跌0.48%报11,176.97点,周涨0.33%。

(引自:Wind)

四、理财锦囊

风险提示:本材料不作为任何法律文件。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人所管理的其它基金的业绩并不构成对本基金业绩表现的保证。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险和本金亏损,由投资者自行承担。投资者投资于本公司基金前应认真阅读相关的基金合同和招募说明书等文件,了解所投资基金的风险收益特征,并根据自身风险承受能力选择适合自己的基金产品。敬请投资者注意投资风险。

2023-11-20 20: 02

2023-11-19 21: 22

2023-11-19 21: 18

2023-11-19 21: 17

2023-11-18 20: 09

2023-11-17 17: 07