一、市场表现

数据截至2023/11/30,来源Wind。

二、重要资讯

1、华为与长安汽车签署投资合作备忘录,拟开展战略合作。经协商,华为拟设立一家新公司,将智能汽车解决方案业务核心技术和资源整合至新公司。长安汽车及其关联方拟出资获取新公司股权,比例不超过40%。新公司还将对现有战略合作伙伴车企及有战略价值车企等投资者逐步开放股权,成为股权多元化公司。华为同时表示,诸如“华为车BU出售、上市、长安入股华为或收购华为车BU、华为开放股权”等说法均为不实消息。赛力斯表示,华为车BU设立独立公司,不影响双方合作及供货关系。

2、支持民营经济25条具体举措重磅发布。央行、发改委等八部门联合发布通知,提出支持民营经济的25条具体举措,明确金融服务民营企业目标和重点,强调要从民营企业融资需求特点出发,着力畅通信贷、债券、股权等多元化融资渠道。要综合运用货币政策工具、财政奖补和保险保障等措施,提升金融机构服务民营经济的积极性。

3、新一代国产CPU——龙芯3A6000在北京发布。龙芯3A6000采用我国自主设计的指令系统和架构,无需依赖任何国外授权技术,是我国自主研发、自主可控的新一代通用处理器,可运行多种类的跨平台应用,满足各类大型复杂桌面应用场景。它的推出,标志着我国自主研发的CPU在自主可控程度和产品性能方面达到新高度,性能达到国际主流产品水平。

4、美国通胀持续降温,或进一步强化市场降息预期。美国商务部发布数据,美国10月核心PCE物价指数同比增速放缓至3.5%,创2021年4月以来最低水平,符合市场预期,前值为3.7%。个人收入同比增4.5%,为2022年12月以来最低水平;支出同比增5.3%,创2021年2月以来最低。另外,美国上周初请失业金人数升至21.8万人;至11月18日当周续请失业金人数升至192.7万人,创约两年来最高水平,表明美国劳动力市场正在降温。美国财长耶伦表示,美联储能够在不引发衰退的情况下遏制通胀;迹象显示,美国将很好地实现软着陆;劳动力市场基本上已经达到充分就业,经济仍在持续增长;不认为需要进一步采取激进的货币政策紧缩措施。

5、国家主席习近平主持召开深入推进长三角一体化发展座谈会强调,要坚定不移深化改革、扩大高水平开放,统筹科技创新和产业创新,统筹龙头带动和各扬所长,统筹硬件联通和机制协同,统筹生态环保和经济发展,在推进共同富裕上先行示范,在建设中华民族现代文明上积极探索,推动长三角一体化发展取得新的重大突破,在中国式现代化中走在前列,更好发挥先行探路、引领示范、辐射带动作用。

6、第36届欧佩克+部长级会议结束,欧佩克+成员国们各自宣布在明年一季度期间“自愿”减产,总规模合计219.3万桶/日,其中沙特和俄罗斯分别减产100万桶和50万桶。其余国家的具体每日减产规模为:伊拉克22万桶、阿联酋16.3万桶、科威特13.5万桶、哈萨克斯坦8.2万桶、阿尔及利亚5.1万桶和阿曼4.2万桶。欧佩克公告显示,第37届会议定于明年6月1日举行;巴西将于明年1月加入欧佩克+。

三、宏观点评

1、11月份,我国制造业PMI、非制造业PMI和综合PMI产出指数分别为49.4%、50.2%和50.4%,比10月下降0.1、0.4和0.3个百分点,我国经济景气水平稳中有缓,回升向好基础仍需巩固。

点评:

11月PMI数据整体表现相对疲弱,多项数据出现明细的弱于季节性表现,指向当前经济内生动能不足,复苏基础仍有待进一步夯实。制造业方面,11月景气水平略有回落,市场需求不足,企业补库意愿不强现象依然存在;从库存角度来看,11月企业补库意愿偏弱,原材料库存PMI较前月进一步下降,同时企业减少生产,导致产成品库存也再次出现主动去库迹象;价格方面,10月以来美国制造业生产有所降温,全球大宗商品价格阶段性承压;11月主要原材料购进价格指数为50.7%,较前月回落了1.9个百分点,低于季节性表现;大中小企业分化方面,大型企业PMI保持扩张,中、小企业景气水平依然偏弱;在总量相对疲软的状态下,也有一些结构性亮点,即高技术制造业等有进一步扩张。非制造业方面,受假期效应消退、生产性服务业降温、房地产拖累等因素影响,11月服务业指数读数49.3%,较上月降低0.8个百分点,服务业景气水平继续回落;建筑业扩张加快,但仍低于季节性水平,11月建筑业指数读数55.0%,较上月边际改善1.5个百分点;对于非制造业来说,虽然总体读数仍然低于季节性水平,但建筑业和服务业的业务活动预期均较前月有进一步提升,预期的修复对未来经济的复苏有重要意义。

四、流动性分析

1

公开市场操作及资金面

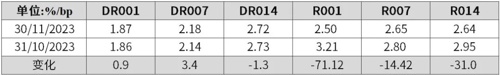

本月央行公开市场累计进行逆回购操作78230亿,逆回购到期78350亿,MLF投放14500亿,到期8500亿,最终本月央行净投放5880亿元。本月资金面偏紧平衡,各期限利率有所下行,和上月末相比,隔夜下行71.12BP至2.50%;7天下行14.42BP至2.65%。

数据截至2023/11/30,来源Wind。

2

一级发行

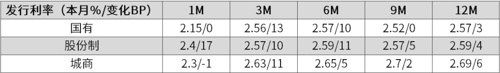

本月,利率债发行207只,总发行量23633.39亿元,较上月下降6831.26亿元,总偿还量10448.77亿元,较上月减少2997.55亿元,整体净融资额为13184.63亿元,较上月减少3833.70亿元。

本月发行存单2697只,总发行量25165.50亿元,净融资额为911.60亿元,较上月增加2320.40亿元。本月同业存单短期利率整体有所上行。

数据截至2023/11/30,来源Wind。

五、债券投资策略

1

市场分析

11月整体来看债市窄幅震荡,曲线进一步平坦化,基本面方面经济修复动能趋缓,交易主线围绕资金面及资金面预期,但资金面并未明显转松,仍存在一定波动,使得利率下行空间有限。具体来看,11月上旬资金面转松,市场博弈降息,同时出口、通胀数据不及预期,债市收益率有所下行,进入税期后资金面存在一定扰动,社融及经济数据基本符合预期,收益率围绕资金面窄幅震荡,中下旬资金面边际收敛叠加房企政策频出、汇率走强带动市场风险偏好回升、信贷开门红前置等因素影响,债市情绪较弱,收益率上行至2.71%附近,月末货币政策报告表述较为积极,叠加PMI数据不及预期,显示经济修复动能趋缓,债市收益率有所下行,全月来看,10Y期国债收益率下行1.73bp至2.6680%。

2

投资策略

11月债券收益率整体窄幅震荡,交易主线主要围绕资金面及央行进一步宽松的预期,但资金面并未明显转松,仍存在一定波动,使得利率下行空间有限。往后看,进入12月,年底经济发展性相关会议较多,市场或进一步关注宽财政政策落地情况,预计市场扰动因素有所增多,波动可能较大,短期来看债市主线或仍围绕资金面和机构行为维持震荡行情,下周关注跨月后资金面情况以及机构提前配置情况。

11月信用债方面化债行情继续演绎,特殊再融资债继续发行叠加中央多次强调金融机构支持地方债务化解,城投债短期内安全边际继续提升,一级市场方面信用债净融资同比有所增长、申购热度继续回升,从二级市场收益率上来看中短端低等级城投债收益率下行显著。具体来看,上旬受无风险利率影响,信用利差被动收窄,中旬央行大额净投放,流动性有所改善,信用债随无风险利率向下调整,信用利差继续收窄,下旬受房企白名单及“三个不低于”地产融资支持政策预期影响叠加宽信用政策扰动,无风险利率明显上行,带动信用利差被动收窄。往后看,当前城投债收益率已经被压缩至历史低位,短端进一步压缩空间有限,可适当对信用资质和流动性较好的城投债拉长久期至1-2年,2y以上仍建议保持谨慎态度,同时可关注提前偿还机会。

六、股票投资策略

1

股票市场回顾

A股市场整体表现:本周A股主要指数下跌,上证综指为-0.31%,深证成指为-1.21%,创业板指为-0.60%,沪深300指数为-1.56%,北证50为-6.72%,仅科创50上涨0.32%。

行业表现:本周行业涨跌互现,煤炭和社服表现较好收益率分别为3.30%、2.98%,TMT紧跟其后传媒为1.82%、通信1.80%、电子1.27%和计算机1.02%;但金融及基建地产链表现较弱,房地产、美容护理、建筑材料、电力设备和家用电器的收益率为-4.89%、-3.77%、-3.37%、-2.85%和-2.19%。

港股市场整体表现:本周港股大幅回调,恒生指数收跌-4.15%,恒生科技收跌-4.82%。

行业表现:全行业收益回落,其中地产建筑业、非必需性消费、资讯科技业和必需性消费收益率为-6.15%、-5.17%、-4.67%和-4.67%。

2

投资策略

此前驱动A股市场反弹的核心动力为分母端美债压力的短期释放,当前美债长端利率已从5%回落70BP至9月中枢;复盘本轮美债下跌期出现超卖反弹的3次,利率平均下跌幅度即在70BP左右,上证反弹4%-7%,当前均已实现;而10月偏弱的美国经济数据在美国经济韧性仍在的背景下未必在11月复现,因此分母端带来的反弹力量有所收敛,使11月整体维持震荡。分子端上看,近期10月贷款数据、11月PMI数据显示国内经济复苏动能仍在放缓,尤其企业贷款已从年中高位持续回落,居民信贷在地产冲击后进入稳固期也难再大幅上行,因此分子端仍然偏弱,短期边际力量较弱下或对市场有所拖累。历年12月至次年春季往往会炒作“春季躁动”,核心在于经济数据或面临真空期,而政策的加持会提升市场偏好,因此12月政治局会议+中央政治工作会议可能是短期影响核心;从目前大的政策方针看,调地产结构、消化地方债的主基调没有改变,万亿国债的落实以及高质量发展可能是此次会议的重心。从国新投资增持央企科技类ETF表明对于A股长期配置价值的信心,从交易情绪上,换手率分位数已经稳步提升至30%分位,表明市场已经从悲观情绪走出。行业配置上,关注科技制造和高股息的哑铃策略;一方面是小票风格占优下,持续催化的更具弹性的科技板块,包括创新药、医疗器械、华为链、游戏、CPO等方向;另一方面是北向资金有望回流,且经济弱修复下的“现金牛”偏好,包括煤炭、白酒、公用事业等。

11月港股冲高回落,冲高是由于美债收益率的下行,而回落是国内经济数据未见明显变化;近一周港股回调,其核心就是在于11月PMI数据较弱,复苏基础仍有待进一步夯实。但亦不可忽略积极信号,首先是新华保险和中国人寿出资500亿成立私募,因而不排除后续会有保险、社保、汇金甚至平准基金入市;其次是国新投资增持央企科技类ETF;然后是段永平以41.05-41.1美元的价格抄底20万股腾讯,预计后续买回过去大半年卖出的部分等;以上均表明当前位置具有长期性价比。行业方向上,其一是主题持续炒作的科技板块,AI带来的热度,华为链汽车持续发酵;其二是对流动性敏感的医药板块,受近期流感高发催化且港股中医药企业质地较好,包括减肥药、创新药等;其三是政策催化以及红利方向,包括煤炭、港口等。

2023-12-03 14: 22

2023-12-10 16: 21

2023-12-17 14: 20

2023-12-15 11: 08

2023-12-22 11: 07

2023-12-18 11: 06