“

WEEKLY REVIEW

ETF周度回顾

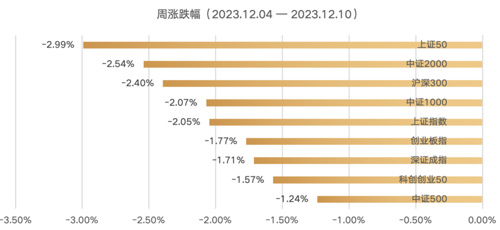

上周大盘跌至3000点以下,A股宽基指数延续三周涨少跌多,其中仅北证50、科创50、创成长获正收益,跌幅最大的指数为上证50、科创100和wind微盘股指数。申万一级行业中,传媒(+1.8%)、通信(+0.82%)、农林牧渔(+0.18%)涨幅最大,建筑建材(-4.34%)、国防军工(-3.80%)、轻工制造(-3.79%)、房地产(-3.70%)跌幅最大。Wind概念板块中,光模块(CPO)指数(+7.47%)、锂矿指数(+6.99%)、光通信指数(+4.40%)、短剧游戏指数(+3.89%)涨幅领先,而CRO指数(-7.96%)、医疗服务精选指数(-5.72%)、小米汽车指数(-5.17%)跌幅较大。

从ETF资金流动来看。上周已上市非货币 ETF 资金净流入合计 140.91亿元,其中股票型 ETF 资金净流入 98.09亿元,跨境 ETF 资金净流入 45.78亿元,而债券型 ETF 资金净流入 -1.02 亿元,商品 ETF 资金净流入 -1.94亿元。股票ETF中,宽基ETF总体净流入 54.71亿元,较上周减少,其中中证500 ETF、科创100ETF、中证1000ETF、创业板指ETF资金流入居前,分别净流入 26.43亿元、19.04亿元、15.49亿元、10.59亿元,而沪深300ETF大幅净流出42.83亿元。行业主题ETF方面,总计净流入 39.91亿元,其中科技、金融地产、国央企板块资金净流入靠前,分别净申购29.14亿元、13.14亿元、12.11亿元。具体来看,科技流入较多的是半导体ETF和传媒ETF,国央企净流入或与国新投资等增持相关,金融地产方面主要流入非银流出房地产。

上周创业大盘指数下跌2.17%,维持低位震荡。分行业看,光伏设备和医疗服务为主要拖累,锂电池企稳,而通信设备的正向贡献最大。11月PMI环比回落连续两月低于50荣枯线,整体制造业低迷的背景下,光伏产业扩产放缓,光伏设备及相关制造业企业因短期光伏订单增速下滑,周中调整较大。另一方面,上周CRO等医疗服务板块的调整对创业大盘指数亦造成拖累,一方面是龙头企业下调业绩预期导致CRO整体风偏下降,另一方面医药板块近期占优主要受益于利空出尽和行业比较优势,但随着减肥药等细分主题热度下降,医药或需要新的催化来提振板块投资情绪。锂电池方面,碳酸锂近月合约即将面临交割,由于多空资金博弈加剧,碳酸锂期货大幅调整后企稳反弹,此背景下上周三股票市场交易见底逻辑,锂电池板块有所企稳。上周对创业大盘贡献最大的是通信设备,周中Gemini大模型发布带动了其配套硬件TPU-V5P的关注度,市场认为交换机从传统电交换升级至OCS光交换将提升光学器件价值量,因此谷歌光模块的供应链核心标的弹性较大,而通信设备板块受益于此在后半周也表现占优。整体看上周影响创业大盘表现的因素较为分散,但临近年末市场波动加剧,我们建议可适当加强风格特征的关注度,创业大盘指数是大盘成长风格的典型代表,截至上周五指数市盈率TTM 24.58,持续创下成立以来估值新低,基于历史风格波动存在周期,拉长视角我们建议积极关注创业大盘指数中长期的配置价值。

上周深证红利指数下跌2.68%。分行业看,白酒、房地产显著拖累,而白色家电有所企稳(高分红)。近期白酒正处消费淡季,而地产在前期一线政策放松背景下销售端依然较为低迷,整体看房地产相关度高的行业表现靠后。从深证红利的细分板块来看,上周白色家电作为地产链的重要分支却表现出较强韧性,背后重要原因可能是白电已逐渐从出清走向成熟期,当前市场整体较弱,因此指数中白电龙头的高股息特征为其提供了估值支撑,创造出一定相对收益。根据指数风格,由于深证红利“消费+地产链”特征显著,因此和宏观指标的月度表现相关度高。11月PMI反季节性调整,叠加CPI、PPI通胀同比降幅扩大,短期对经济预期的不确定性或将上升。除上周政治局会议外,12月我们还将迎来中央经济工作会议,政策如何定调明年发展目标和方向是后续宏观层面关注的重点。整体看短期宏观经济背景或依然不利于深证红利指数表现,但经济周期存在固有的运作模式,从政策端看国家对于地产、化债等经济修复中发现的问题重视度高,且有充分的政策工具箱予以应对,拉长视角短期扰动不会动摇经济持续修复的方向,深证红利指数在经济周期拐点往往会具有较高弹性,建议持续关注。

数据来源:Wind,时间区间:2023年12月4日至2023年12月10日。

风险提示:本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议。以上观点、意见,仅为对宏观经济政策、相关行业发展动态等相关问题的看法,西部利得基金管理有限公司(以下简称“本公司”)或本公司的相关部门、雇员不对任何人使用文件中内容而引致的任何损失承担责任。本公司在本文件中的所有观点仅为本文件成文时的观点,有权对其进行调整。本文转载或引用的第三方报告或资料,仅代表该第三方观点,并不代表本公司的立场,本公司不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有说明,本文件的著作权为西部利得基金管理有限公司所有。未经本公司的事先书面许可,任何个人或机构不得将此文件或任何部分以任何形式进行复制、修改、发布、转载,或对本文件内容进行任何有悖原意的删节或修改。基金有风险,投资须谨慎。

2023-12-11 19: 23

2023-12-11 19: 23

2023-12-11 19: 23

2023-12-11 19: 15

2023-12-11 19: 15

2023-12-11 19: 15