在正式提笔为大家撰写这篇内容前,小编特意看了一下自己的主动权益基金持仓情况,和很多投资者朋友一样金融民工小编在几年前市场高点拿着自己的血汗钱入场,希望通过投资的方式来减轻一些生活的经济压力,如果再能赚点孩子奶粉和早教的钱就更好了,但是由于对主动权益投资的逻辑理解不深刻也缺乏对市场及行业时点的判断能力,我自己也不可避免被深深套牢了,虽然随着今年A股市场有一定好转,亏损程度有所减轻,但依然没有完全解套。

这一点也可以从WIND数据得到印证,2021年6月30日-2024年6月30日期间,有业绩数据的主动权益管理基金共4919只(包括普通股票型基金、灵活配置型基金、偏股混合型基金、平衡混合型基金,AC类分别计算),其中实现正净值增长率的基金仅431只,占比8.7%。换而言之,这是整个行业和所有投资者共同面对的现实,对很多基金经理们而言都面临 “时来天地皆同力,运去英雄不自由”的投资困境。

背后的原因来自多层次、多方面,或许也脱离不开中国经济当前发展阶段、现实情况以及产业变迁的历史环境与语境。在此背景下,有一种风险收益特征介于传统高收益高波动的主动权益投资和争取稳健收益低波动的固收投资之间的投资策略迎来了它的舞台及时代——红利策略。

天时地利人和

红利资产时代或已开启

首先,回答一下什么是红利策略以及这种投资策略的主要优势是什么?

所谓红利策略就是选择市场中分红较高的公司进行投资,所投资企业一般都具有现金流稳定、盈利能力稳定、低估值等特点,所以收益主要来源于股息收入和资本利得。其中,持续稳定的股息提供了稳健的安全垫,也带来了可观的红利再投资收益;而高股息企业往往估值较低存在修复空间。正是由于这种稳定的分红和低估值特点,红利策略具有较好的防御属性,波动性较小,适合在市场处于下行期或震荡期进行配置。

读完这段枯燥的标准专业定义后,大家是不是既闻到了传统主动权益的味道,又闻到了一点点债券投资的精神?

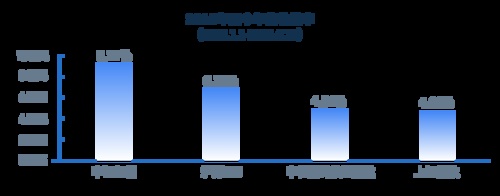

实践是检验真理的唯一标准,2005年1月1日-2024年6月30日近20年间包含了中国经济增速最快的一段时间,wind数据显示,中证红利指数能够跑赢沪深300指数,并且相对中长期纯债型指数以及上证指数有明显优势,也侧面说明这种非常朴素的传统价值投资理念具有长期有效性。

注:数据来源wind,中证红利(000922.CSI)、沪深300(399300.SZ)、中长期纯债型指数(885008.WI)、上证指数(000001.SH),统计日期2005.1.1-2024.6.30,区间收益率(年化)=[(1+区间收益率)^(250/交易日天数)-1]*100%,指数过往收益不代表未来收益,也不预示基金收益,市场有风险,基金投资需谨慎。

如果看近几年的投资表现,红利策略的投资优势会更明显。和近3年多来压抑低迷的整体A股市场氛围不同,主流红利指数持续显著地跑赢市场大盘,受到市场及投资者的广泛关注,也成为2024年公募基金发行市场的宠儿之一。

注:数据来源wind,指数过往收益不代表未来收益,也不预示基金收益,市场有风险,基金投资需谨慎。

为何过去几年红利策略的表现格外亮眼?离不开“天时、地利、人和”的共振。

“天时”——中国宏观经济增速放缓,高分红权益资产更容易获得资金青睐。当前中国宏观经济环境整体处于低利率、低增长、低通胀的状态。宏观经济在经历一个较长的高速增长期后增速开始放缓,在地产下行周期内找不到可以替代和弥补其作用的产业,有效需求不足会导致利率和通胀长期在低位。全社会的预期回报率都会出现系统性下调,在这样的环境下积极进行现金回报的权益资产更容易获得资金青睐,如果这类资产盈利稳定,具备一定垄断低位,经营可展望的久期较长,投资优势将更明显。

“地利”——在政策大力支持和鼓励下,实施现金分红的上市公司越来越多。根据中国上市公司协会最新数据显示,截至2024年5月2日,已有3859家上市公司公布或实施2023年现金分红方案,占全部盈利公司的92%,总分红金额达2.24万亿元,创历史新高(2023年的总分红金额为1.89万亿元)。今年4月12日,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》即新“国九条”,明确提出强化上市公司现金分红监管——“对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示。加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红”。可预见,未来A股市场将有越来越多上市公司进行分红,红利策略也将拥有更大的用武之地。

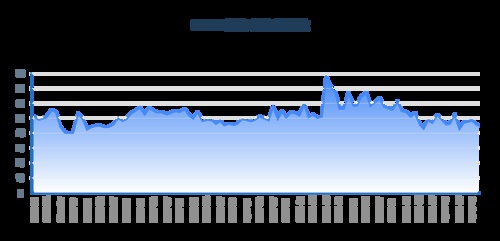

“人和”——近几年经济疲弱、市场情绪持续低迷,适合具备防御作用的红利策略。参考易志高及茅宁2009年构建的中国股市投资者情绪指标(CICSI)的计算方法,选取适合测度中国股市投资者情绪的6个单项指标,即封闭式基金折价、交易量、新增投资者开户数、消费者信心指数、IPO数量及首日收益等进行市场月度指标数据测算发现,市场自2020年中旬以来逐渐下行并处于较低水平。在这样的市场环境下,风险偏好会相应下降,投资者更倾向于追求投资的确定性,高现金回报的权益资产更容易获得青睐。

数据来源:wind、中证登、国家统计局,CICSI [投资者情绪指数] - 计算公式为:CICSI=0.231DCEF+0.224TURN+0.257IPON+0.322IPOR+0.268CCI+0.405NIA,其中DCEF [基金折价率(%)] - 计算公式为:行情基金按照基金份额加权的综合折价率;TURN [上月交易量] - 计算公式为:月交易金额与月流通市值的均值比;IPON [IPO个数] - 当月IPO的个数,若没有则为0;IPOR [IPO首日收益] - 计算公式为:IPO流通股数加权的平均收益率;NIA [上月新增投资者开户数] - 计算公式为:上月开户个数的对数;CCI [消费者信心指数].参考文献:易志高, 茅宁. 中国股市投资者情绪测量研究:CICSI的构建[J]. 金融研究, 2009(11):174-185.

上半年净值增长超20%

鹏华弘益你注意到了吗?

既然红利策略从投资逻辑和投资实践上都能经受住考验,那么落实到实际投资中,有什么基金产品值得大家关注?

范晶伟2016年加入鹏华基金,2021年开始接管公募基金产品,在过去8年中一直默默耕耘、持续精进,鲜少在市场上抛头露面,且和市场上其他业绩优秀的主动型红利策略基金经理不同,他是固收研究和投资出身。

到底是什么让他能够有效地把握住今年的红利策略行情?小编翻来覆去地研究了这位基金经理的所有资料,觉得以下几点也许帮助不小:

第一,复合型的投研经验和积累。范晶伟是研究宏观利率出身,这样的经历带给了他两个独特优势及特点:

1)投资风格更偏保守,会希望在权益资产中能够找到最类债券的资产,通过获得“票息”的方式去争取底线收益。正如债券的票息,股息率不仅仅是一个选择标准,在债券投资中需要预防信用和久期风险,映射到红利资产上,就是要提防公司盈利恶化和估值大幅下杀的风险。所以,他总是希望能够找到估值、盈利和分红都比较稳定的股票,这样每年拿到的分红才是真的股息率,否则估值和盈利的折损远非几个点的股息率能够弥补。

2)投资视角更偏自上而下,重仓位管理、行业配置、轻个股选择。他认为当前市场上被贴上“红利”标签的行业基本上共性大于个性,从行业配置角度切入,反而容易过滤掉次要但是影响判断的因素。此外,红利资产具备类债属性,且其股价表现上一定程度受到债券比价效应影响,拥有固收研究经验的基金经理在这方面会更有优势。

当然,要想做好红利策略投资只有固收投资研究经验是不够的,也需要权益投资的积累。实际上,范晶伟对权益投资也早已接触,不仅有5年多的转债研究经验,在去年底接手鹏华弘益前也主要从事含权类的固收+组合投资,所以从研究到投资一直有接触股票这类资产。只是从固收+投资转换至仓位更高、弹性更大的主动权益投资,他认为需要更平和的心态去适应更高的波动,同时这一转换也并非仓位的等比例扩大,如何更好地进行多资产协同、更有效地控制回撤及再投资,都是需要持续思考和研究的重要课题。

第二,根据现实经济情况,在传统的红利投资框架上进行优化迭代,引入动态股息率指标。在实践中,以静态股息率为标准构造的红利策略,会面临两个问题:其一,股息率高不代表就是愿意分红,可能单纯就是因为估值便宜;其二,过去的高股息并不代表未来也能持续。所以,选择高股息需要规避两个“陷阱”:1)低估值陷阱(估值低,分红率也低);2)周期性陷阱(盈利/现金流高波动导致股息也呈周期性波动)。比如,传统红利指数在强周期行业(煤炭,钢铁,地产)配置比例维持在30%左右,周期下行会带来盈利和估值的系统性回调,带来的损失远非股息率能弥补。

所以,范晶伟在进行股息率投资时,会考虑两方面因素:第一,静态股息率水平能够稳定获取股息,这和一些行业和公司独特的商业模式相关,具有一定周期免疫性,同时估值、盈利和分红具有稳定性。

第二,引入动态股息率概念,因为市场上部分公司当前静态股息率并不高,但后续经历大周期后,格局会慢慢稳定,定价会渐渐地从成长向股息率切换。虽然国内经济降速,但整体仍是成长经济体,上市公司的增长主要用来投资扩张,分红意愿和能力与发达国家相比仍有差异。未来随着经济降速以及资本开支下降,A股的分红持续性和增长率都将迎来较大空间。因此,放松股息率约束,根据动态股息率更容易筛选出既能贡献稳态的股息率收益,又能够贡献估值提升收益的投资标的。

举个具体的例子,按照传统静态股息率标准,核电资产并不符合投资要求。但是范晶伟研究下来发现这个板块和早年拥有巨大装机提升空间的水电类似,行业龙头有非常强的垄断低位和资源禀赋优势,由于潜在的资本开支约束,虽然整体分红比例和静态股息率并不高,但是ROE非常稳定,经营现金流良好,整体估值也不高,值得关注。

第三,宏观判断上没有出现太大失误。巴菲特曾经说过:“投资并不需要做对很多事情,重要的是不犯重大过错”,这句话正是范晶伟对自己上半年投资表现最大的心得体会。但他也坦言有一些地方做得不够,比如因为一些次要原因(担心并购后ROE下行、地方城投风险拖累以及地方财政压力导致减持等等)筛掉了一些事后看表现优秀的企业。

第四,紧密跟踪市场和政策动态变化,发挥投资主动性和灵活性,进行适当的择时和行业轮动。其实,今年市场上也出现了很多红利主题的指数基金,跟踪指数的投资优势在于较为稳定可预期,但红利指数按照静态股息率加权编制,金融和周期占比较高,波动自然也比较大。此外,指数一般半年或者一年进行成分股调整,相对市场和政策动态变化,有一定时滞。即便同为红利,范晶伟的投资持仓和市场主流红利指数的重合度较低,可比性不高,且投资标的更偏弱周期,组合波动可能会小一些,同时通过有效的择时和行业轮动更容易创造超额收益。

红利投资基本面未逆转

仍值得长期关注

谈到这里,可能会有投资者朋友对红利策略发出灵魂拷问———红利策略都涨了好几年,5月下旬以来也出现了一定回调,现在还可以参与吗?

(注:wind数据显示,2024年5月22日-2024年7月5日,中证红利指数下跌6.81%,指数过往收益不代表未来收益,也不预示基金表现,市场有风险,投资需谨慎。)

短期市场变化难以预测,不妨立足长期视角,从投资基本逻辑出发去看待这个问题。长江证券金工团队认为,某种意义上股息率可类比为债券利率,在保持增速不变情况下,无风险收益率越低、股息率越高,红利资产的配置价值越大。当前税后股息率高于十年期国债到期收益率的个股占所有有红利的个股比例高达18.82%,历史分位数为85.88%,表明当前红利债券性价比依然值得关注。

而用基金经理范晶伟自己的话来说,去年开始监管层鼓励上市公司进行分红及提升分红,所以红利指数的股息率不断提升,和长端利率比价也基本在历史高位。从此维度看,红利指数远远未到需要讨论泡沫化的阶段。此外,从宏观趋势上,也并未看到利率反转的力量。

参考文献

《从资产配置角度看当前红利价值》,长江证券金融工程点评报告,刘胜利、覃川桃花。

风险揭示书及业绩综述,请滑动了解

尊敬的投资者:

2024-07-10 15: 45

2024-07-12 17: 44

2024-07-12 12: 07

2024-07-12 14: 06

2024-07-12 15: 00

2024-07-08 17: 54