一周5个交易日,

一个月20个交易日,

一年250个交易日,

十年2500个交易日

……

然而,对于股市投资而言,影响最终收益的,可能只是少数交易日而已。

就拿“924”以来的这波快速上涨行情来说,Wind数据显示,从9月24日至11月14日,共33个交易日,上证指数累计涨幅达22.95%。

然而,如果剔除9月24日至9月30日这5个交易日,上证指数累计涨幅只有1.30%。

也就是说,如果是国庆长假后才入场,收益可能非常有限。

如果剔除9月30日这1个交易日,上证指数累计涨幅也会大幅萎缩至13.78%。

也就是说,如果在长假前一个交易日“空仓”观察,节后再入场,收益可能也会大幅缩水。

关于“股市关键时只有几日”,我们之前曾做过一次更长区间段的大数据测算:

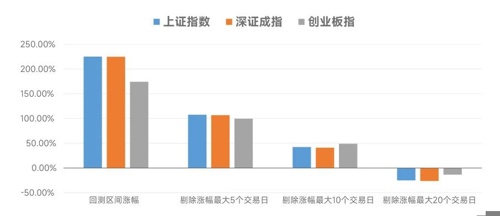

我们选取A股最具代表性的3大指数作为回测的标的:沪市代表上证指数,深市代表深证成指,以及成长股代表创业板指。

回测从A股开始实行涨跌停板制度的1996年12月16日开始,截止日期是2022年7月31日。

来源:Wind

注:创业板指数的上市日期为2010年6月1日

在上面的回测区间中,

上证指数涨幅为225.32%、

深证成指涨幅为224.85%、

创业板指涨幅为174.39%。

记住这三个涨幅。

下面重点来了:如果错过了期间指数涨幅最大的5个交易日,结果会怎样?

上证指数涨幅最大的5个交易日分别是:

数据来源:Wind

如果剔除这5个交易日,上证指数从1996年12月16日到2022年7月31日的涨幅从225.32%下降至107.77%,缩水了一半还多。

如果剔除深证成指5个涨幅最大的交易日,其涨幅从224.85%降至106.74%,同样下降了一半;

如果剔除创业板指涨幅最大的5个交易日,其涨幅从174.39%降至99.54%,降幅近一半。

看到没?

仅仅剔除6210个交易日里的5个,就能让上证指数和深成指涨幅下降一半。

如果剔除各指数涨幅最大的10个交易日呢?

上证指数涨幅降至42.29%,不到原涨幅的1/5;

深证成指涨幅降至40.93%,不到原涨幅的1/5;

创业板指涨幅降至49.12%,不到原涨幅的1/3。

再进一步,如果剔除涨幅最大的20个交易日。

上证指数下跌24.77%;

深证成指下跌25.94%;

创业板指下跌13.12%。

也就是说,如果剔除上证指数和深证成指6210个交易日里,涨幅最大的20个交易日,就能由2倍涨幅变为下跌20%。

剔除创业板指涨幅2956个交易日里,涨幅最大的20个交易日,就能由1.8倍涨幅变为下跌13%。

上面的这些数据,用这张图看得更清晰。

数据来源:Wind,小基快跑制图

剔除最大的N个交易日,

指剔除各指数涨幅最大的N个交易日。

所以,股市最关键的可能就“那几天”。

那么,只抓住这“关键的几天”,岂不是事半功倍?

不好意思,恐怕比彩票中大奖还难。

首先,概率极低。

不管是5个、10个,还是20个交易日,相对于整个区间,只是一个很小的比例,可以说是“千里挑一”。

5个、10个、20个交易日分别占6210个交易日的万分之8,千分之1.6,千分之3.2。

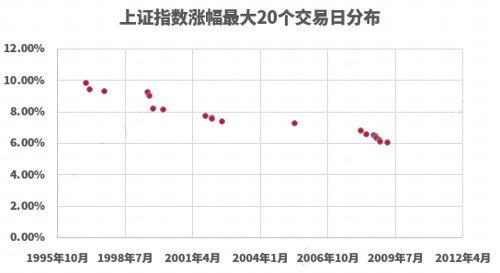

其次,这些涨幅最大的交易日随机分布,并无规律。

以上证指数为例。

涨幅最大的20个交易日分布在9个不同的年份,跨度长达13年。

数据来源:Wind,小基快跑制图

千里挑一的概率,毫无规律的分布……

要抓住股市“关键的几天”,可能难比登天。

纵然很多人觉得自己能在上涨前买入,下跌前卖出,但股市“七亏二平一赚”的残酷现实还是告诉我们:绝大多数人并不具备在股市择时的能力。

要抓住这“关键的几天”,或许也不难:不择时,长期持有,保持在场。

但是,一次性买入还是会面临择时的问题——什么时候入场?

如果在历史高点入场,持有再久可能都没用。

我们需要“真正的不择时”。

比如定投。

定投是时段投资,入场时点并不那么重要,无需刻意择时。

在长期不断的扣款中,积累了可观的基金份额,做好准备,等待股市那“关键的几天”的到来。

坚持定投的人,很难踏空。

2024-11-15 19: 16

2024-11-19 20: 09

2024-11-19 17: 11

2024-11-19 17: 10

2024-11-19 17: 09

2024-11-19 17: 08