编者按:近期,基金三季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

今年的市场风格轮动加快,春节后“抱团股”的大跌,让许多网红基金、顶流基金经理从“小甜甜”变“牛夫人”,而此前坚守冷门价值股的基金经理业绩则保持坚挺。

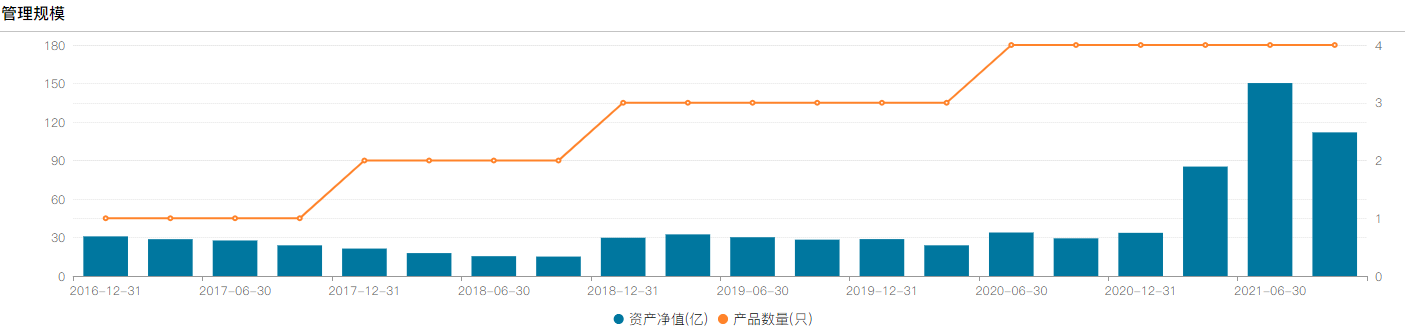

广发基金的林英睿,即在此背景下快速走红。Wind数据显示,林英睿代表产品成为今年一季度的收益冠军,管理规模也水涨船高,从去年底的30多亿,一度暴涨至150亿。

林英睿的代表产品,今年以来已取得21.97%的业绩回报,截至三季度末在管产品4只,管理规模为111.92亿,受制于三季度跑输比较基准的业绩,管理规模相较于二季度减少了38.43亿。

从持仓情况来看,林英睿的代表产品,在三季度配置方向集中在航空与银行两大板块,代表产品的股票仓位提升至78.45%,前十大重仓股占比为65.41%,持股进一步集中。

这位学霸基金经理在基金三季报中写道,展望未来一年,我们认为最确定的事情之一,是世界对于新冠疫情的认识会随着疫苗的全面接种和对应药物的研发上市逐渐变化,无论国内还是国际社会都会逐步恢复到疫情前状态。因此我们选择配置了因疫情受损的低估值领域,希望未来能有较好的收获。

本期【调仓风向标】,基金君将为大家详解广发基金明星基金经理林英睿的三季报及其调仓变化。

管理规模下滑 超前布局航空、银行股

年初的意外走红并不是林英睿第一次处于聚光灯下。林英睿是云南2004年的高考状元,以642分的总成绩考上了北大经济学院的元培计划实验班。在成为高考状元后还代言过诺亚舟学习机。

入行之初,林英睿曾任职瑞银证券做投研分析师,2012年加入中欧基金,从研究员一路成长为基金经理,2015年开始管理基金,参与合管了“顶流”基金经理周蔚文的代表产品。随后转投广发基金。

Wind数据显示,截至11月8日,林英睿在广发接管的第一只产品,自2016年12月任职以来,已取得92.44%的业绩回报,年化回报为14.29%,另一只睿毅领先主题产品,自2017年任职以来,已取得162.83% 。

可以说,虽然林英睿是在今年初意外走红,但在过去几年中他的业绩表现都相对较好。

由于突出的业绩,上半年林英睿的管理规模的激增。从去年底的30多亿,一度暴涨至150亿。

面对基民汹涌而来的申购热情,林英睿部分在管产品发布了限购公告。有观点认为,限购一方面是出于控制产品风险,避免出现被迫加仓的情形。另一方面是由于林英睿的投资标的属性,他目前集中配置顺周期板块的价值股,而这些标的的资金容量有限,如果规模过大,将不得不在组合中加入部分流动性较好的“明星”股。

但在年初的一鸣惊人后,林英睿在接下来两个季度的表现却未能延续惊艳,代表产品在二季度与三季度的阶段收益率分别为6.08%、-4.53%。

在此背景下,林英睿德管理规模在三季度出现滑坡,截至三季度末,其在管产品4只,管理规模为111.92亿,受制于不理想的业绩,管理规模相较于二季度减少了38.43亿。

从仓位变化来看,林英睿在三季度也释放了明显的加仓信号,代表产品连续两个季度提升了权益仓位,截至三季度末,上述基金股票占比达78.45%,相比一季度提升了29.2%。

为何林英睿在第二、三季度的表现,未能延续年初惊艳的态势。答案还要从持仓组合中找寻,其代表产品在一季度重配煤炭、有色、金融三大板块,A股在一季度煤飞色舞的行情是他取得亮眼业绩的一大助力。

在随后的二、三季度中,航空、银行、传媒等板块个股逐渐取代持仓中的周期股,成为林英睿的心头好,然而,受制于地产债务风波以及疫情等诸多因素影响,这两大板块在今年来的表现都差强人意,自然也就拖累了组合业绩。

截至三季度末,林英睿代表产品的前十大持仓分别为:杭州银行、南京银行、江苏银行、贵研铂业、中国国航、华策影视、中国东航、南方航空、瑞普生物、吉祥航空。

具体来看,前十大重仓股中有三只新进,分别为江苏银行、南方航空、吉祥航空;华夏航空、平煤股份、中煤能源退出前十大重仓股名单之列。

在三季度,林英睿押注的航空、银行、影视,都有一个共同的特点,就是当前估值较低,此外,航空股又属于受到疫情影响较大的行业。

对于此般布局的思路,林英睿在季报中也给出了解释,“我们选择配置了因疫情受损的低估值领域,希望未来能有较好的收获。”

他表示,展望未来一年,我们认为最确定的事情之一,是世界对于新冠疫情的认识会随着疫苗的全面接种和对应药物的研发上市逐渐变化,无论国内还是国际社会都会逐步恢复到疫情前状态。因此我们选择配置了因疫情受损的低估值领域,希望未来能有较好的收获。

有观点认为,航空板块受疫情影响,当前处于行业底部,客运量也跌至谷底,随着疫情后压抑需求爆发,该板块将迎来布局机遇。

林英睿自去年的配置,都集中在顺周期行业,包括上游的有色、煤炭,中游的化工和机械制造,下游的航空等,较好地把握了本轮顺周期的行情。而此刻选择布局的板块,也继续体现了他超前布局的投资特点。

他在三季报中写道:“展望未来一年,我们认为最确定的事情之一,是世界对于新冠疫情的认识会随着疫苗的全面接种和对应药物的研发上市逐渐变化,无论国内还是国际社会都会逐步恢复到疫情前状态。”

不惧冷门,不追热点

在震荡之中,热闹两年的市场逐渐冷静下来,不少基金管理人“注重风控、追求绝对收益”的投资思路再次受到市场认可。

林英睿的管理思路是,先做到下跌空间可控,再寻找向上的弹性。基于此,他逐步完善了自己的投资逻辑,专注传统价值投资,寻找低估标的,赚均值回归的钱。

对于波动的看法,林英睿此前一番论述十分经典。他写道:“我们一直认为,市场是一面镜子,不仅反映了基本面情况,更反映了人性在面对波动时的原始冲动。市场交易的并不是未来,而是对于未来不确定性的不同认知。而面临不确定性时,人类原始动物精神的大幅波动可能正是亏损的主要来源之一。”

通常,市场上的共识是,价值投资就是寻找优秀公司,持股等待价值回归,赚公司成长的钱,而放弃对于短期市场趋势的判断,而这也是当前市场上许多明星基金经理共同认可的投资逻辑。

林英睿在价值投资方面表现则更为灵活一些。他表示,自己是比较偏左侧的投资者,他对自己风格的定义是,不惧冷门,不追热点。

他进一步解释到,“不惧冷门”就是关注暂时不受追捧、但是面临底部上涨的投资标的。暂时处于“冷门”的股票,股价已经跌了很多,在底部也没有被过度关注,波动天然更小。如果出现比较明显的基本面变化,收益向上的概率还是比较大的。

对于热点,他则表示,热点是大家关注度高、涨幅比较大的股票,如果盲目追热点,可能需要面临较大波动,而且,获取收益的胜率也在降低。

在林英睿看来,价值投资者需要不断进化,正如“Legends never die”所言,格雷厄姆等往昔传奇投资英雄也并未过时,“格雷厄姆等投资大师对于人性的深刻洞察在历史长河中不断得到验证,后辈投资者在借鉴其思想时,不应该仅仅学习他在投资中运用的具体指标参数,而是应该借鉴其思想本身,这也就要求新一代价值投资者需要保持迭代,在低估值策略基础上加入其他考量因素,警惕估值陷阱,正如‘困境反转策略’,也并非简单意义上的低估值策略,还需要考虑行业反转等因素。”

作为深度价值投资者,林英睿并非只关注估值,他还要求未来1-3年行业景气度有明显变化,这在一定程度上可以规避价值陷阱。例如,他对有机会行业的认定,需要符合两大标准:第一,PE、PB等估值指标,横向和纵向比都要处于低位;第二,要出现比较明显的基本面反转信号。

林英睿表示,追求风险调整后收益最大化,是他投资思路的出发点。“客观来说,基金经理很难去预期基金持有人的申赎节奏、持有期限。作为管理人,我们选择从资产端的角度,努力去构造一条相对低波动、较小回撤、长期收益还不错的净值曲线,希望能让持有人买入持有一定时间后,能够有切实的获得感。”

备注:文中如无特殊说明,数据均来源于智君科技与Wind金融。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-11-11 12: 27

2021-11-11 11: 02

2021-11-11 10: 48

2021-11-10 10: 20

2021-11-09 21: 20

2021-11-09 16: 37