“后浪”是近来网络上的热词,年轻一代逐渐在社会中发光发热,让人不由得感概与赞美。

而目前我国得公募基金经理数量已接近3000位,在公募基金奔涌发展中的20余年中,长江后浪推前浪的故事也在不断上演,一代又一代公募基金经理创下的属于自己的佳话。

今天,市场聚焦的”张坤、葛兰、杨锐文、谢治宇等顶流基金经理们,曾经也是公募新人。在刚入行的时光中,市场迎来过辉煌时刻,沪指最高冲上过5178点,也经历了泡沫破灭后的快速滑落,至今仍围绕3500点震荡。

这批如今的顶流基金经理们,抓住了过去市场中的黄金机遇,获取了丰厚的超额业绩,奠定了自己的市场地位。

历经了两年的结构性牛市后,市场风格陡然生变,在快速轮动的市场中,顶流基金经理们的业绩稍显逊色,却有一批“后浪”基金经理趁机站上了舞台的中央。

Wind数据显示,截至三季度末,在全市场2725位基金经理中,有1818位基金经理的管理年限少于5年,占比约三分之二。年轻一代基金经理,已渐渐成为公募基金江湖中的中流砥柱。

基金君通过梳理数据,选择了三位今年来表现较为出色的新生代基金经理,分别是吴秉韬、唐雷、刘畅畅,解析他们的后市研判与投研框架,以飨读者。

泰信基金吴秉韬:

吴秉韬,硕士学历,2011年4月加入泰信基金,从助理研究员一路成长,2019年7月开始管理如今的代表产品。

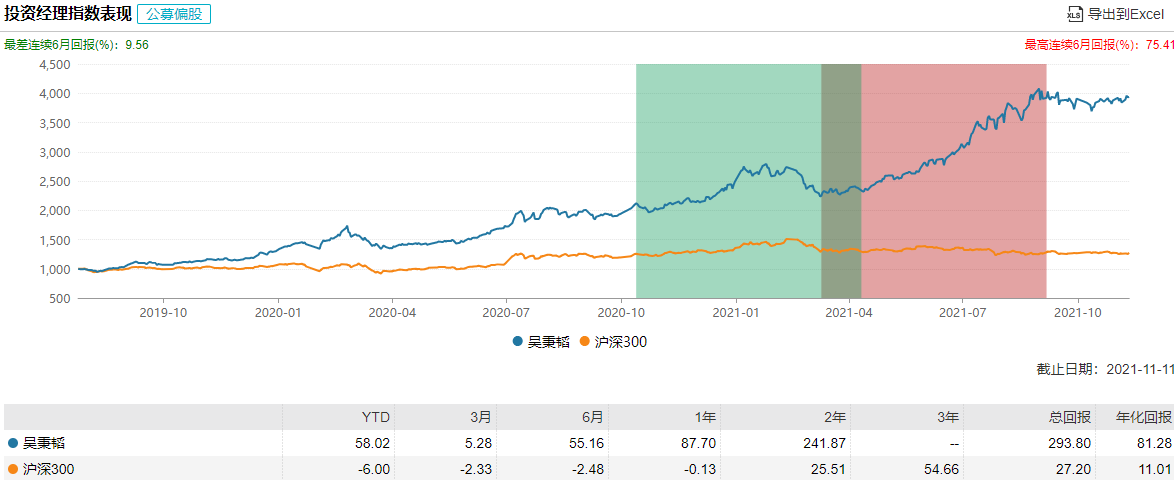

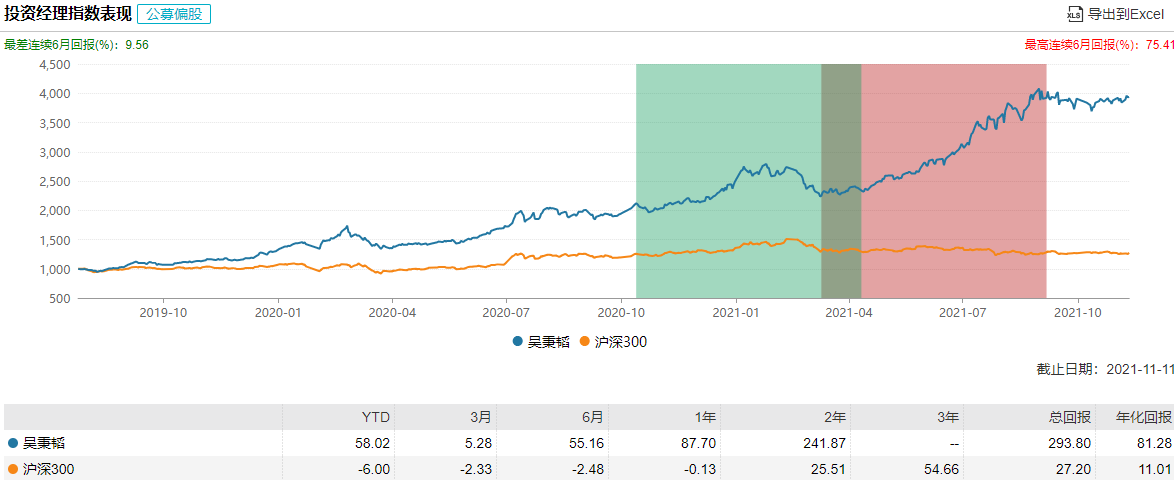

截止11月11日,吴秉韬在管基金共3只,总规模为7.78亿元,其任职以来的总回报率为291.05%,年化回报率为80.73%。

智君数据显示,吴秉韬任职至今,表现出的博取收益能力较强,截至11月11日,代表产品今年以来已取得55.43%的回报,处于同类前四分一的水平。任职以来最大回撤为19.9%,稍差于沪深300。

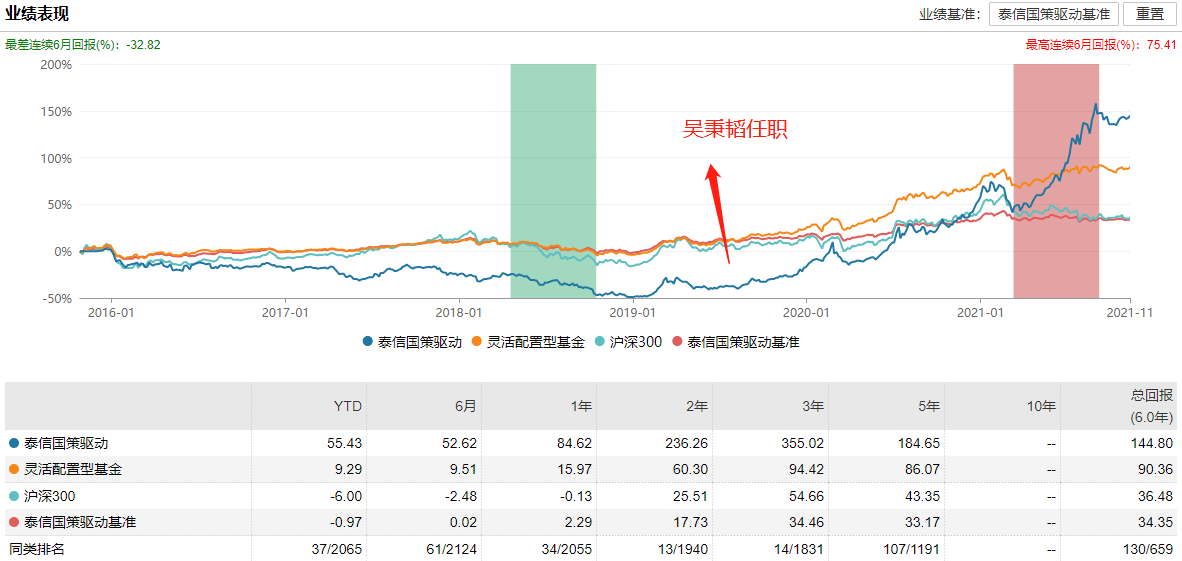

具体来看,吴秉韬是在2019年中接手的上述产品,这只产品成立于2015年,在前任手中的业绩十分不理想,产品规模从成立时的4.4亿,一度下跌至不足1亿。可以说,如果业绩继续保持跑输同类与大盘的态势,该基金或将面临清盘。

从业绩回报来看,自2019年中吴秉韬接任这只产品后,该基金业绩便有了起色,2019年获63.26%的业绩回报,2020年获89.53%的业绩回报,截至11月11日,今年以来已取得55.43%的业绩回报。

智君数据显示,相较于上证综指,上述产品自吴秉韬任职以来,取得了73.04%的超额收益。近一年的阿尔法年化达60.99%。

从具体持仓来看,Wind数据显示,按申万一级行业分类,其产品最新配置主要集中于化工、电气设备板块,而医药生物、消费的等行业的标的则作为卫星持仓点缀其中。

而从历史的行业分布变化来看,吴秉韬的行业配置基本都踩准了当下的市场节奏,从过去两年的“消费+医疗”,到如今的“宁组合+新能源”,这是其能够在19年至今持续跑赢市场,获得不错收益的原因。

但需要注意的是,吴秉韬在管产品的规模普遍较小,“船小好调头”是其能够快速调仓换股,跟稳市场节奏的客观因素。

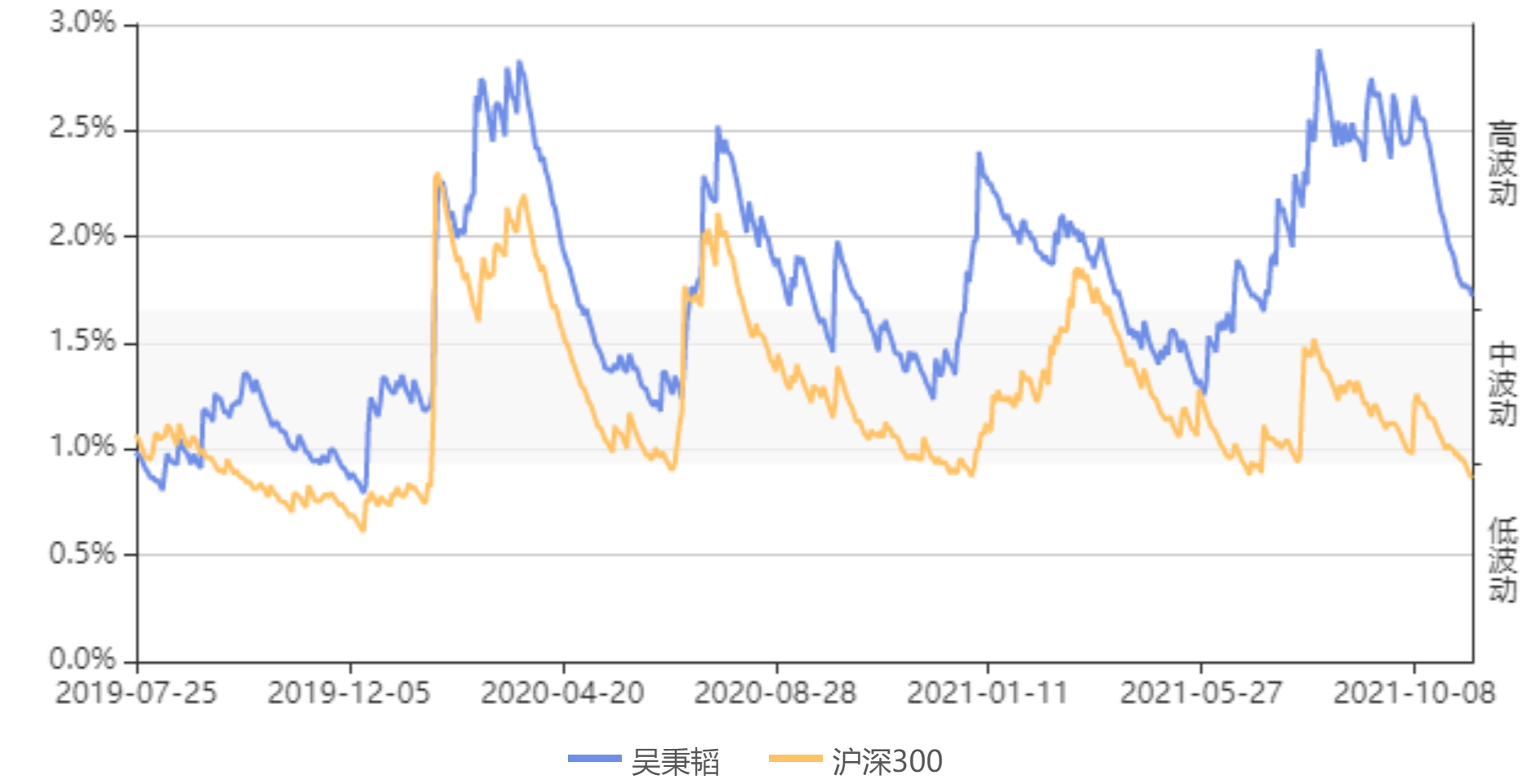

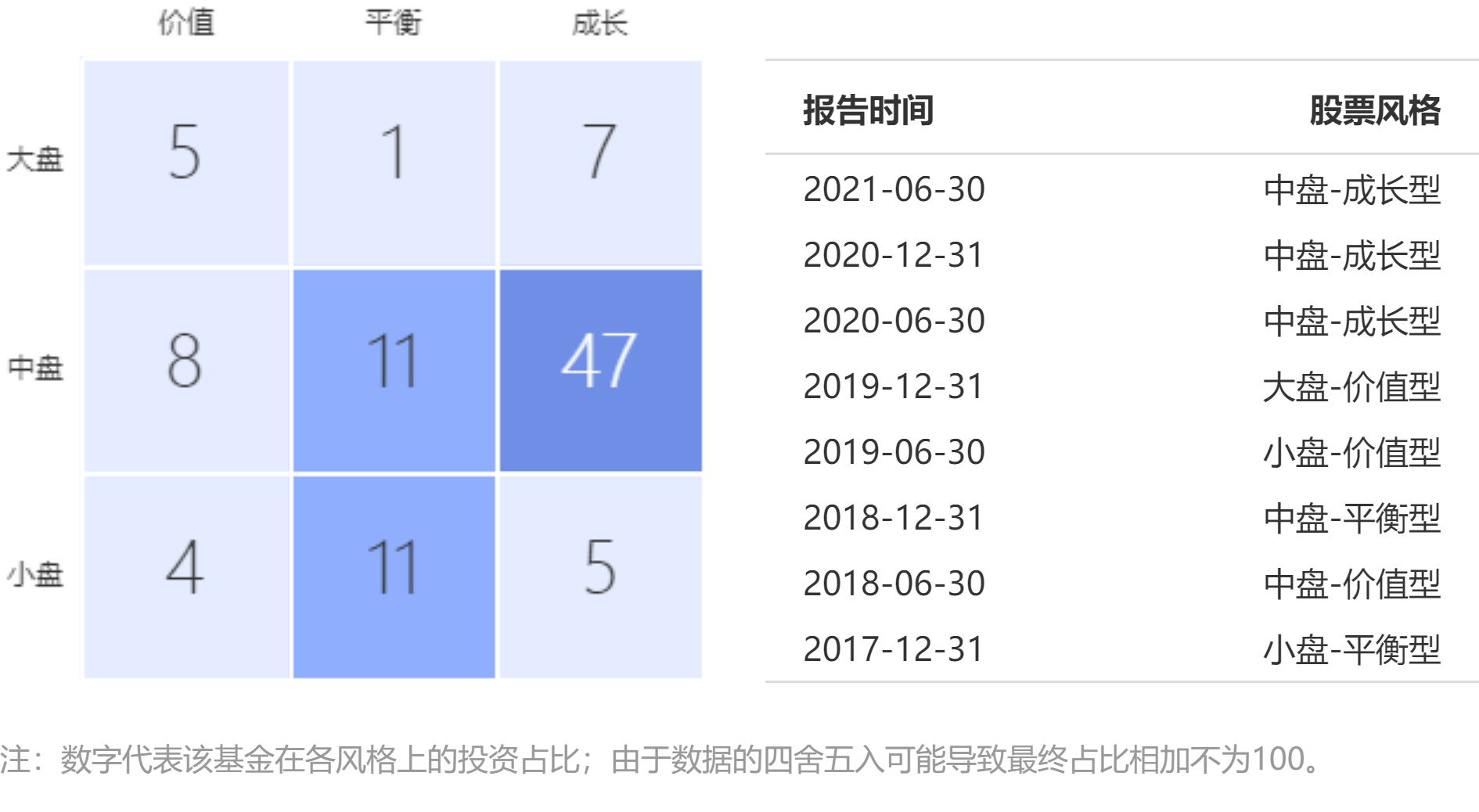

吴秉韬的投资风格,是自上而下出发筛选行业,比较倾向于高景气赛道中的龙头公司,以及行业中小而美的隐形冠军。智君数据显示,在他代表产品的持仓中,大盘及中盘标的都有,但更多的会去发掘成长型标的。

对于持仓组合调换的逻辑,吴秉韬表示,他会重点对产业、个股进行紧密的跟踪,最后以基本面为个股买入和卖出提供依据。

资产配置方面,吴秉韬的代表产品是一只混合型产品,基金合同规定股票仓位可以在0%~95%之间浮动,但在他接手该产品后,截止三季度末,权益仓位长期保持在70%至80%之间,配置风格较为稳健。

今年以来,市场陷入震荡,风格轮转加快,让许多百亿千亿明星基金经理的业绩不甚理想,但这样的环境,正好给了吴秉韬大展拳脚的舞台,其代表产品在今年第二、第三季度创下任内最高连续6月回报75.41%。

今年以来,市场陷入震荡,风格轮转加快,让许多百亿千亿明星基金经理的业绩不甚理想,但这样的环境,正好给了吴秉韬大展拳脚的舞台,其代表产品在今年第二、第三季度创下任内最高连续6月回报75.41%。

在年底,吴秉韬指出,在总体流动性不大幅收紧,国际环境不剧烈变化的情况下,我们对2021年市场总体维持震荡的看法。展望2021年,将从中长期角度布局消费和成长的核心资产,同时重点关注受益全球经济复苏的品种。

基于此思路,今年来,吴秉韬的持仓主要以以电力设备新能源板块为主,适当增加了消费和医疗板块配置,降低了金融和周期板块配置。

吴秉韬认为,在经济基本面方面,供给端,工业生产在限电限产约束下明显回落;需求端,消费与服务业随着疫情冲击减退有所修复,地产与基建在严监管下仍然偏弱。往后看,我国经济压力仍大,稳增长、稳就业的必要性进一步增大,政策将稳中偏松。

流动性方面, 结合此前政策会议,预示整体基调已转向偏宽松,会更加注重稳增长稳就业、“保持经济在合理区间”。他表示,当前流动性仍处于略偏宽松阶段。

东方阿尔法基金唐雷:

唐雷毕业于武汉大学,本科学的是物理学,现在北大MBA在读。入行以来先后供职于齐鲁证券、民生加银基金,从事投研工作。2011年加入安信证券,先后任研究员、投资主办助理。16年至19年在金信基金管理多只产品,业绩表现并不理想。2020年转投东方阿尔法基金,同年6月开始管理如今的代表产品,开始在公募基金经理江湖中崭露头角。

截止11月15日,唐雷在管基金共2只,总规模为114.18亿元,其代表产品任职以来的总回报率为141.66%,在今年的震荡市中逆势取得了84.15%的业绩回报。

智君数据显示,唐雷近5年,年化收益率为20.83%,好于沪深300。最大回撤为28.02%。近5年,旗下偏股混合型基金平均年化收益高于80%同类经理,平均最大回撤小于59%同类经理。在股市牛市中收益表现中等,熊市中风控表现优秀。

唐雷的代表产品,近1年,相比其它偏股混合型基金,该基金累计收益高于99%同类基金,最大回撤小于8%同类基金,波动率小于1%同类基金,夏普比率高于97%同类基金。表现十分亮眼。

唐雷的代表产品,近1年,相比其它偏股混合型基金,该基金累计收益高于99%同类基金,最大回撤小于8%同类基金,波动率小于1%同类基金,夏普比率高于97%同类基金。表现十分亮眼。

从具体持仓来看,Wind数据显示,按申万一级行业分类,其产品最新配置主要集中于化工、有色金属、电气设备三大板块。

这三大板块,是唐雷去年中任职以来的主要配置,其中重仓组合中,诸如宁德时代、亿纬锂能等年内大牛股,唐雷已经连续持有近五个季度,超前布局为产品带来了丰厚回报。

唐雷的投资能力圈,主要偏成长、偏科技。他表示,自己的投资框架,关注辨识成长股和控制投资成长股的回撤。

对于选择成长股的方法,他表示,主要从产业趋势、行业景气和市场龙头三个维度来看,选择确定性的业绩高增长的成长股,总结下来就是优选成长产业,把握景气周期,聚焦优质龙头。

具体来讲,优选成长期产业,他的核心的标准是选择三年以上行业需求和市场规模复合增速20%以上的行业。唐雷解释道:“这是一个明确的标准,它区别于偏萌芽阶段的前期研发期和导入期,没有显着的现金流或者收入体现的主题性的行业,但它也不能是成熟期或者衰退期的行业,它是成长期有20%以上收入增速的标准。“

第二个方面的标准是渗透滤率,唐雷表示,新产品和新应用的占比由3%慢慢提升到50%的过程,就是成长期。第三个方面的标准是商业模式要清晰,不是混沌的状态,收入或盈利是高增长。第四个标准是行业格局稳定,出现一些市场占有率比较高的行业龙头。

对于成长股估值的高波动,唐雷会通过仓位的管理,来规避到市场系统性风险带来的成长股的回撤。此外,对成长股估值的结构性风险,出现成长和价值风格割裂,这时可能要通过成长之外的其他板块配置去应对市场风格的割裂。在他看来,成长股更需要一个自上而下的思维去控制风险。

资产配置方面,唐雷的代表产品,长期保持近9成高仓运作,持股集中度在45%至55%之间浮动,整体风格较为稳健。

资产配置方面,唐雷的代表产品,长期保持近9成高仓运作,持股集中度在45%至55%之间浮动,整体风格较为稳健。

对于今年来的市场走势,唐雷概括为整体震荡,结构分化。他表示,疫情反复压制经济活动,国内陆续出现阶段性和区域性的疫情,对于局部地区的生产和消费活动产生比较大的扰动,海外疫情也呈现此起彼伏的状态,对全球经济活动的抑制作用短期无法消除,全球经济下行压力增大。

对于今年来的市场走势,唐雷概括为整体震荡,结构分化。他表示,疫情反复压制经济活动,国内陆续出现阶段性和区域性的疫情,对于局部地区的生产和消费活动产生比较大的扰动,海外疫情也呈现此起彼伏的状态,对全球经济活动的抑制作用短期无法消除,全球经济下行压力增大。

其次,在房地产政策收紧之后,地产销售下滑,房地产产业链对经济的拖累效应开始显现,以恒大集团为代表的部分民营地产公司出现流动性问题,导致实体经济和金融体系承受较大压力,也对市场流动性造成了一定的冲击。

同时,宏观环境复杂多变,通胀压力日益增加,国内外天然气、煤炭、石油等能源价格大幅度上涨,国内缺电形势严峻,市场开始担忧“滞涨”环境的出现。

在此背景下,唐雷指出,与宏观经济复杂多变对应,三季度以来资本市场结构剧烈分化。一方面具有价格上升特征的有色、钢铁、煤炭、化工等周期板块表现突出,其中尤其是煤炭、新能源汽车的上游锂资源板块、部分紧缺化工品板块涨幅巨大。另一方面,以食品饮料、医药、社会服务为代表的消费板块跌幅较大,行业指数跌幅都在15%左右。

基于前期的研究,唐雷判断2021年下半年新能源汽车板块将继续经历“戴维斯双升”的投资机会。

他指出,在新能源汽车板块内部,我们判断在产业趋势爆发和行业景气快速上行阶段,上游资源由于受到供应的限制,会有很大的涨价弹性,是最为确定且最有弹性的细分方向,我们提前重点布局了锂电池上游资源端的锂和镍,以及部分紧缺材料环节,获得了较好回报。

站在整体的角度上,唐雷认为市场仍然处在中期上行的趋势当中。

展望后市,唐雷表示,将在新能源板块内部做持续的结构调整和优化,重点配置锂电池和中游电池材料环节(正极、负极、隔膜、电解液、隔膜、铜箔等等)。他认为,在产业趋势继续快速上升的阶段,以上板块大部分公司考虑到今年和明年业绩高速增长之后,明年市盈率30倍左右,估值合理,业绩有超预期空间,具有很强的投资性价比。

未来将重点关注新能源、军工、高端装备、半导体、工业自动化、人工智能、物联网等硬核科技领域的投资机会。

华安基金刘畅畅:

刘畅畅,2010年7月毕业后既加入华安基金,也是由研究员一路成长为基金经理,2020年初开始管理如今的代表产品。

截止11月15日,刘畅畅在管基金共2只,总规模为133.61亿元,其代表产品任职以来的总回报率为201.77%,在今年的震荡市中逆势取得了62.8%的业绩回报。

智君数据显示,刘畅畅近1年表现出的博取收益能力强,控制风险能力强。近1年,年化收益率为83.58%,好于沪深300。最大回撤为8.73%。在管偏股混合型基金平均年化收益高于98%同类经理,平均最大回撤小于94%同类经理。

从具体持仓来看,Wind数据显示,按申万一级行业分类,其产品最新配置主要集中于电子、机械设备、化工三大板块。

从具体持仓来看,Wind数据显示,按申万一级行业分类,其产品最新配置主要集中于电子、机械设备、化工三大板块。

刘畅畅还在担任研究员期间,其研究领域就覆盖钢铁、机械、纺织服装、券商、轻工等多个行业,对制造业具有全面深入的研究,积累了丰富的投研经验。

刘畅畅投资框架也以均衡配置为主,她主张“周期思维”与“自下而上”结合,从行业所处周期位置、公司所处周期位置、市场预期三个角度思考个股的投资价值,精选个股积累收益。

在具体的投资中,刘畅畅较为注重回撤控制,通过适度左侧持仓,坚持合理估值买入标的,追求性价比,以及均衡配置行业、个股,避免因持仓过度集中产生的净值波动。

Wind数据显示,刘畅畅的代表产品,今年以来股票仓位维持在80%左右,持股集中度长期保持在30%以下,如此低的持股集中度,其代表产品还能够保持不俗博取收益的能力,也体现了她选股功力。

回顾今年来的市场走势,刘畅畅认为后市经济的不确定因素正在加大。疫情期间的各项政策将陆续温合退出。同时国内经济阶段性面临地产向下、制造业高位回落、能源价格高涨以及能耗双控下多种工业品阶段性供需不匹配等问题。

回顾今年来的市场走势,刘畅畅认为后市经济的不确定因素正在加大。疫情期间的各项政策将陆续温合退出。同时国内经济阶段性面临地产向下、制造业高位回落、能源价格高涨以及能耗双控下多种工业品阶段性供需不匹配等问题。

在这种背景下,海外利率已经有所抬升,国内货币政策和流动性边际也难以更加宽松。她表示:”这些因素使我们的投资在四季度面临更多的挑战。我们将对海外疫情、全球经济趋势、通胀压力等对全球流动性产生重要影响的关键因素保持关注。”

刘畅畅指出,在目前市场环境中,股票整体估值水位较高,越来越多板块处在历史偏高或者极高的PB估值水平上,无论短期ROE是否继续向上,这个估值水平本身意味着中长期收益率空间被压缩。

Wind数据显示,截至三季度末,其代表产品重仓持股平均市盈率为46.43倍,平均市净率为4.4倍,如同她季报所言,当下较高的估值水平,叠加ROE的回落,将增加其未来投资和短期选股的不确定性。

刘畅畅表示,在最后一个季度,将更加谨慎地寻找投资机会。但她也指出,从中长期来看,股票市场仍然是非常好的资产配置品种,也必定能够分享中国经济增长的长期收益。

后市将继续关注内需消费、现代服务、高科技、寡头制造等方向,选择风险收益比高的投资标的构建投资组合。

风物长宜放眼量,新生代基金经理仍待时间考验

新任基金经理崭露头角,反映出公募基金人才梯队建设成效显著。

但对于新生代基金经理在今年的市场中取得亮眼业绩的现象,此前深圳一位公募投资总监接受中国基金报记者采访时表示:“一方面,新基金经理管理的产品规模普遍不大,而今年上半年板块轮动频繁、结构性行情的震荡市里,中小规模的基金由于调仓灵活业绩整体更好。另一方面,很多新生代基金由于生长环境、学习背景以及研究经历的影响,擅长新兴产业方面的投资,因此较好地抓住了上半年成长板块的投资机遇。”。

基金投资的时间计量都是以年为单位,相比起公募的投研老将,新生代基金经理在投资框架,以及能力圈完善等方面还有更多的路要走。

因此,各位基民在选择基金经理时,也不宜单纯的追逐热门选手,应当认真衡量自己的风险承受能力,了解基金经理以及基金公司的投研特点,认真研读基金合同以及产品类型,客观的选择符合自己理财需求的基金产品。

风物长宜放眼量,只有历经市场淬炼的投资框架,方能带基民们见证复利的力量。

(注:本文图表数据如无特殊注明,均来源于智君科技、Wind)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-11-16 09: 36

2021-11-15 15: 45

2021-11-15 15: 15

2021-11-15 08: 49

2021-11-14 16: 54

2021-11-12 10: 11