作为公司权益投资团队的领军人物,建信权益投资部执行总经理陶灿近年来在基民圈中的关注度不断升温。

跟市场上一些风格始终如一的基金经理不同,陶灿投资包容度较高。既追求中长期角度赚业绩增长的钱,在流动性影响边际扩张时,对于高估值股票也不绝对排斥。不过,他对于热点主题的追逐并不热衷。

也正因此,陶灿的持仓风格向来偏均衡分散,其中既有成长股,也有价值股。在他看来,投资不同风格的股票,核心是想清楚赚的是什么钱。而在他管理的产品中,既有建信新能源这样的行业主题股票基金,也有建信恒久价值、建信改革红利等全市场精选基金,称得上名副其实的全能型投资选手。

刚刚披露的2021年四季报显示,陶灿管理的产品在去年底时股票仓位较三季度末普遍有所提升,全年来看,在不同的市场阶段,他会通过灵活的持仓操作来应对。

持仓组合方面,陶灿管理的基金去年四季度在重点配置新能源汽车行业的同时,立足2022年,逐步布局困境反转和持续景气板块。

陶灿表示,2022年持仓将更加注重均衡,注重风格与年度特征的契合。

本期【调仓风向标】,基金君将为大家详解建信基金明星基金经理陶灿的四季报及调仓变化。

拥有较高包容度

持仓均衡分散

陶灿是一个名副其实的全能型投资选手。在他管理的产品中,既有建信新能源这样的行业主题股票基金,也有建信恒久价值、建信改革红利等全市场精选基金。他的组合持仓相对均衡,成长与价值兼顾,且短中长期收益可观。

据Wind统计显示,2021年,陶灿管理的大部分基金均取得可观收益。以建信新能源为例,该基金全年累计收益达到58.71%,建信恒久价值、建信改革红利等也取得30%以上收益,均位居同类产品10%左右的分位。

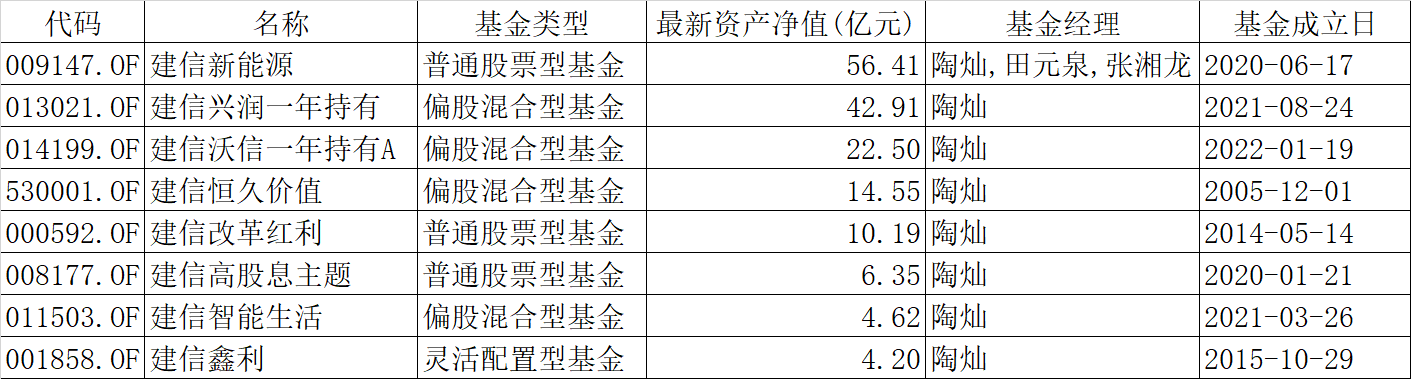

截至去年底时,陶灿在管基金规模进一步提升,逼近140亿元,如果算上今年1月份的新发基金,则已超过160亿元。其中,建信新能源由三季度末的43.87亿增至56.41亿,单季度增加超过12亿,建信改革红利单季度规模增幅超过50%。

陶灿在管基金一览

值得一提的是,在全年不同的市场阶段,陶灿的持仓操作较为灵活。

以建信新能源为例,去年一季度由于大宗商品大幅上涨抬升通胀预期,流动性收紧预期对高估值板块的压制效应开始显现,新能源行业出现整体性回调。陶灿在2月份就将基金的股票仓位降至较低水平,至一季度末时为74.1%,二季度末提升超过15个百分点至89.77%,主要持仓集中在新能源行业龙头个股。三季度末,股票仓位降至82.2%,在电动车产业链、光伏、风电、电力设备等行业,通过增长与估值匹配的基本规则,筛选优质个股,轮动细分行业来获取超额收益。到四季度末,仓位又升至87.45%。期间除了基于业绩确定性和估值超配新能源汽车行业,并加仓部分风电和储能行业优质个股。

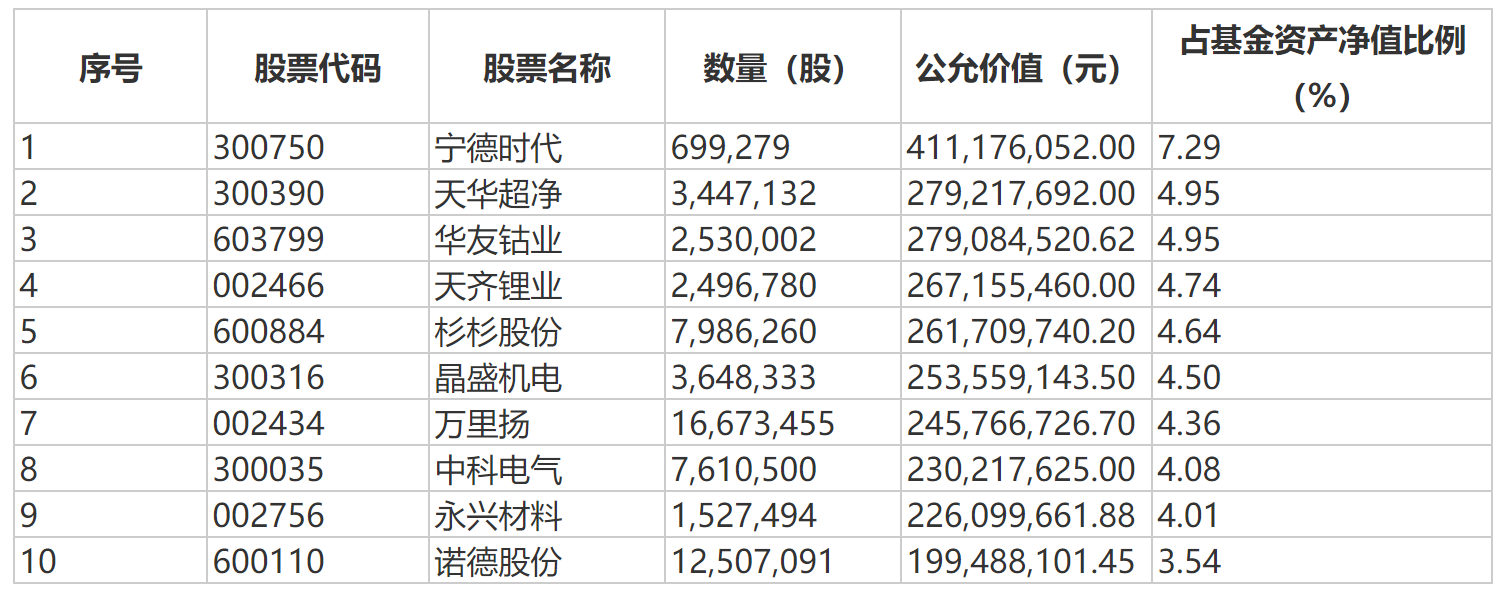

从其前十大重仓股来看,除了天赐材料淡出前十大流通股行业,新增万里扬为第七大重仓股外,其余均无变化,只是具体持股数量有所调整。比如,四季度加仓天华超净超过180万股,至344.71万股,由第八大重仓股提升至第二大重仓股;增持华友钴业超过80万股,至253万股,由第七大重仓股提升为第三大重仓股。

建信新能源基金去年四季度前十大重仓股

作为建信基金成立以来的首只十倍基,偏股混合基金建信恒久价值更体现出持仓灵活的特点。

去年一季度时,该基金股票仓位只有63.44%,在景气行业选择上,由于陶灿对于成长景气行业配置优先于周期景气行业,导致基金短期承压。到二季度时,陶灿通过重点配置新能源、食品饮料、电子等行业,获取了不错的超额收益,季度末仓位达到82.16%,单季度仓位提升近20个百分点。

此后的三季度,又重点配置新能源、电子、机械等行业,但较少参与煤炭、钢铁等周期涨价行业,仓位微调至79.86%。到四季度时,股票仓位又提升超过13个百分点,至93.36%。期间,陶灿对企业业绩的盈利质量逐步关注,同时考虑布局2022年,对于热点主题投资依然较少参与。

从其前十大重仓股来看,去年四季度诺德股份、天华超净和天顺风能淡出前十大重仓股之列,新增新莱应材、华友钴业和万里扬,其他重仓股除了中科电气和联赢激光出现一定减持,持股没有变化。

建信恒久价值去年四季度末前十大重仓股

不过,去年8月24日新成立的建信兴润一年持有成立建仓节奏并不快,至四季度末时股票仓位只有50.79%。陶灿认为,期间由于市场风格有一定程度切换,整体建仓节奏把握一般。

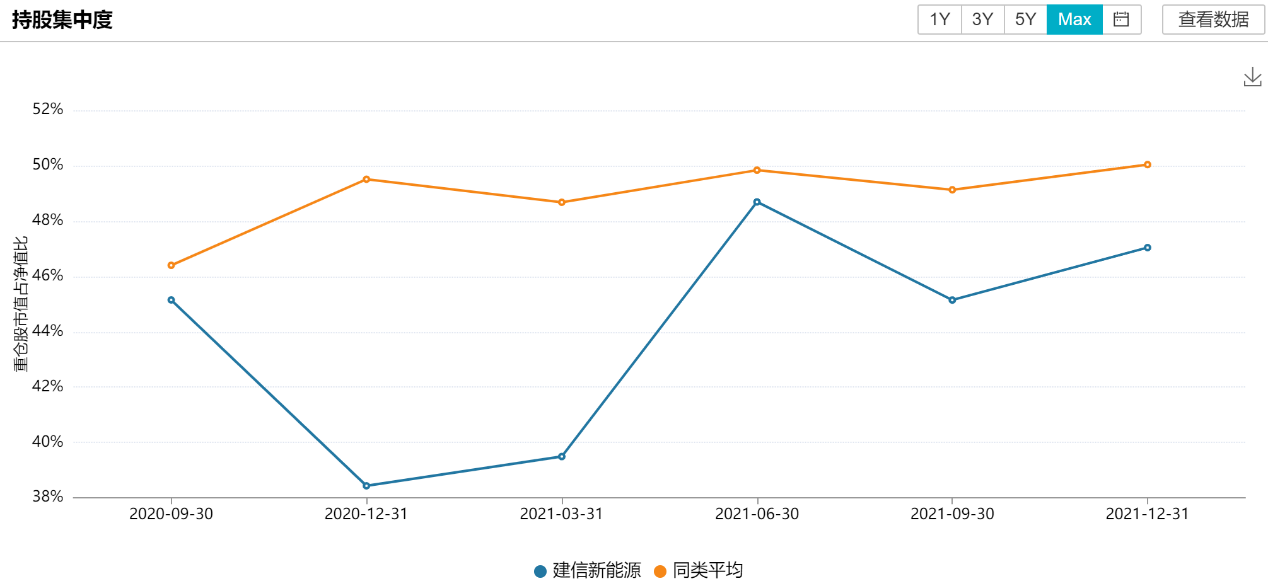

值得注意的是,陶灿的投资包容度较高,既追求中长期角度赚业绩增长的钱,在流动性影响边际扩张时,对于高估值股票也不绝对排斥。因此,他的持仓风格偏均衡分散,持股集中度普遍低于市场平均水平,无论是像建信新能源这样的行业主题基金,还是建信恒久价值这样的全市场精选基金均体现出这样的特点。

立足2022年

逐步布局困境反转和持续景气板块

在陶灿看来,2021年A股市场的表现堪称“冰与火之歌”。

一季度随着疫苗以及防控措施的落地,全球经济增长预期持续调升,周期行业迎来阶段机会,同时由于物价上涨预期,货币政策回归常态导致估值偏高行业面临调整压力;二季度A股市场整体走势较好,但分化明显,以新能源、集成电路为代表的的电力设备新能源、电子等行业表现突出,而银行、地产、社会服务表现则差强人意;到了三季度宏观经济层面突变因素较多,市场预期分歧较大,市场波动亦较大;四季度,在年度经济工作会议预期中,产业政策预期逐步发生扭转。经济稳增长压力逐步加大,周期涨价品种经历较大幅度调整。

不过,他认为,随着降准降息落地,政策底已然出现,接下来的一年宏观政策偏友好。伴随流动性释放,A股市场整体估值可能有所提高。但与此同时,基本面数据持续走低这一因素有可能会是2022年A股市场面临的主要风险之一。因此,2022年A股市场主要还是“结构性行情”。

实际上,去年四季度陶灿的总体思路便是立足2022年,做好2021年收官阶段。期间,陶灿始终坚守基本面主导的研究投资框架,注重业绩增长的持续性,继续聚焦产业政策鼓励板块,逐步布局2022年困境反转和持续景气板块,在短期热点板块参与较少。

陶灿表示,在2022年的投资中将主要聚焦两大类板块投资机会:一是业绩增速较高的板块,这类板块在投资中的稀缺性会更加明显,主要代表行业是新能源、军工和国产半导体等;二是2021年虽表现惨淡、但将在2022年实现困境反转的板块,代表性行业是汽车零部件,以及疫情受损行业等。

此外,对于当前行情的选股策略,陶灿认为,在好行业当中挑选低估值股票是很有效的投资策略。比如在新能源板块中,2022年电动车产业中、风电产业链中、光伏产业链中的优质个股,当估值调整到合理位置时,都会是加仓的品种。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-01-23 08: 56

2022-01-22 18: 16

2022-01-22 17: 25

2022-01-21 18: 42

2022-01-20 00: 38

2022-01-19 17: 41