去年底今年初市场风格突变,以“稳增长”为主线的基建等板块走势如虹。

wind数据显示,截至2月23日,中证基建指数自去年12月份以来涨幅达到6.27%,同期沪深300指数和创业板指分别下跌4.32%、18.64%,稳增长预期下的基建板块成为弱市中一道亮丽的风景线。

与此同时,稳增长的另一相关标的——建材ETF也受到资本市场关注,截止24日连续四个交易日实现净流入。建材ETF紧密跟踪中证全指建筑材料指数,以水泥、装修建材、玻璃等细分行业为主,也有望受益于稳增长政策下基建和地产产业链的投资机会。

业内分析认为,2022年建筑行业有望迎来基本面、政策驱动和“建筑+”多重发展机遇,且行业处于低估值区间,投资价值凸显。

对此,基金君也从wind建筑概念主题出发,以从业年限超过3年、基金规模大于10亿元并根据年化回报的高低为筛选条件,罗列出了一批基金产品与他们的基金经理。

本期,基金君将为大家介绍其中三位主动权益基金经理,他们分别是银河基金神玉飞、国投瑞银吉莉、工银瑞信杜洋。通过解析他们各自的投资风格和框架,帮助大家了解这些优秀投资人背后的投资理念。

工银瑞信基金:杜洋

杜洋在偏冷门的行业赛道中,时常展现出优秀的“翻石头找金子”的能力。

在A股市场里,建材行业算是个“小透明”,经常不温不火,总被机构放在组合的边缘。但这却是工银瑞信基金经理杜洋的心仪行业之一。因为它近乎完美地契合了杜洋的投资偏好——基本面好、估值低,偏冷门不拥挤,而且有爆发潜力,适合左侧布局。

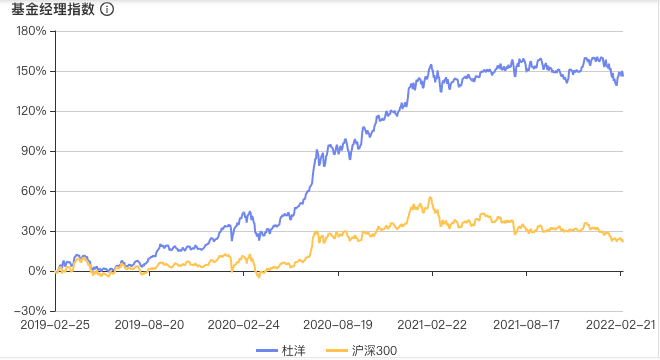

智君科技数据显示,近5年,杜洋的年化收益率为23.01%,好于沪深300。最大回撤为30.41%,好于沪深300。同时,近3年,旗下偏股混合型基金平均年化收益高于75%同类经理,平均最大回撤小于78%同类经理。(截至2月24日)

杜洋在回顾其投资经历时曾表示,“2015年就任基金经理不久就遇上了股灾,对我的投资框架和风险意识的形成是很重要的一课。”

杜洋称其投资框架分为三部分:一是自上而下和自下而上相结合。自上而下以产品的投资基准为锚,进行风格和行业的配置,目的在于了解组合的偏离风险、暴露位置以控制相对收益的回撤。自下而上选股是超额收益的来源,获得较好的α。

二是长期主义。不管是自上而下/自下而上,还是风格和行业配置,以及个股选择,都是从长期着眼,做时间的朋友,相信投资规律在中长期才能发挥作用。

三是专业化研究驱动专业化投资。我在研究中会把80%的精力投入在20%的领域中,通过长期专业化分工和研究来获得超额收益,尤其是在自己擅长的行业内找出好标的。杜洋表示,“如果不是我信赖的研究员对它跟踪两年以上,我持仓不会超过2个点”。

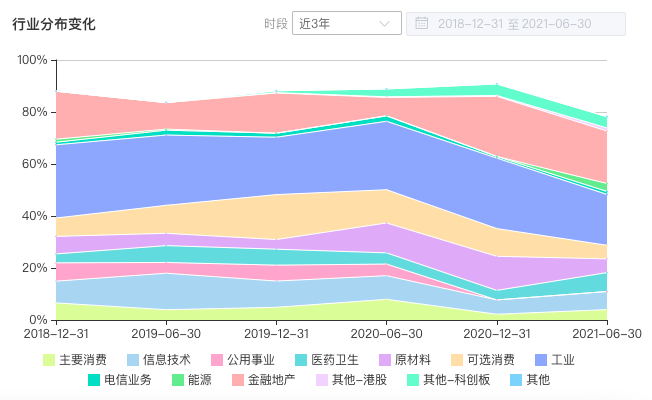

在杜洋的投资能力圈中,杜洋善于在赛道布局的基础上,挖掘长期优质个股。具体到行业来看,杜洋在工业行业配置的标的,是代表产品过去业绩贡献的主力军。

自任职以来,杜洋的投资风格偏重股票,整体风格为大盘-价值型,所管理产品的仓位基本保持在76%-89%区间。

值得注意的是,2021年以来,基于震荡行情形势,杜洋略微下调了股票仓位,智君科技数据显示,2021年其代表产品二季度股票仓位为6.90%,较2020年二季度下降12.97%。

具体至行业配置上,杜洋研究经历覆盖的行业,主要是电力设备、新能源、煤炭、电力公用事业、机械、军工、环保、建筑建材、新能源汽车等,重仓股也多数出自这些行业,集中在中上游板块。杜洋通过均衡策略,成功抵御市场风浪。

2021年,面对震荡前行的投资市场,杜洋秉持谨慎态度,配置方向以“稳”为主,在其2021年四季报中,杜洋回顾到:“组合在4季度保持了相对稳定的持仓结构,适度增持了地产和基建产业链,减持了部分21年涨幅较大、估值明显上行出现泡沫的个股,降低了组合整体估值水平和与基准的偏离程度。自下而上的个股研究仍然是组合获取超额收益最主要的来源,4季度进一步加大了研究力度,未来会结合市场情况,对公司治理结构良好、具备一定成长空间、竞争格局较好、盈利能力较为稳定、当前估值具有一定安全边际的个股逐步建仓、加仓,依靠长期持有获取企业盈利增长带来的投资收益。”

具体到行业上来说,杜洋认为,制造业投资持续超预期,在企业盈利能力保持较高水平、出口表现较好的背景下,未来或仍有一定韧性。我们看到,虽然整体经济的增速不高,但从结构上来看,宏观经济的风险在下降,突出体现在杠杆较高的部门如地产行业和地方政府,杠杆率得到有效控制,风险提前释放。

杜洋表示,21年宏观经济充分体现了20年中央经济工作会议的精神,并没有追求过高的速度,而是充分利用这个时间窗口调结构、提质量,经济结构明显改善,风险得到一定程度的释放,为22年和未来中长期发展打下很好的基础。

在未来操作上,杜洋将通过定性分析和定量分析相结合的办法,自上而下考察市场估值以及行业基本面,自下而上通过对细分行业的变化、价格及技术的最新进展、个股的竞争力等方面的考察决定组合配置。

他指出,将重点关注能够坚持研发并运用先进技术和创新模式的上市公司,通过进一步对估值水平的评估,最终选择优质且估值合理的上市公司的股票进行投资。

银河基金:神玉飞

公募基金有两位姓神的基金经理,一位是平安基金的神爱前,谐音“神爱钱”,另一位就是这位神玉飞,谐音“神欲飞”。“天行有常,不为尧存,不为桀亡。”金句频出的神玉飞,对投资有着独到的理解。

作为从复旦大学经济学博士学位毕业的学霸,神玉飞从宏观策略研究员起步,历任行业研究员、基金经理助理等职,14年的从业经历不仅给银何基金研究部负责人神玉飞打下了坚实的研究功底,而且让他在市场的牛熊转换中,逐渐“进化”成为一名坚定的价值投资者。目前神玉飞投资年限为14年,管理3只基金,合计管理规模达到23.17亿元。

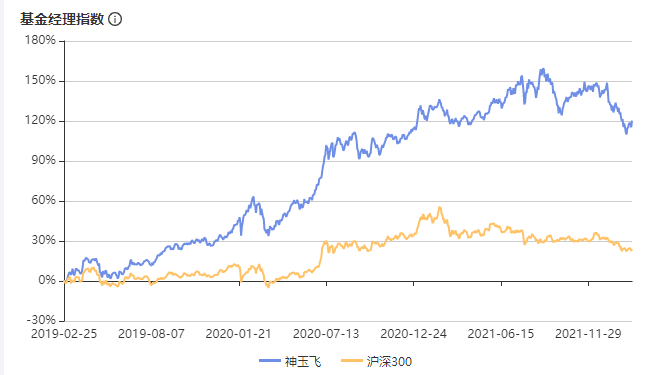

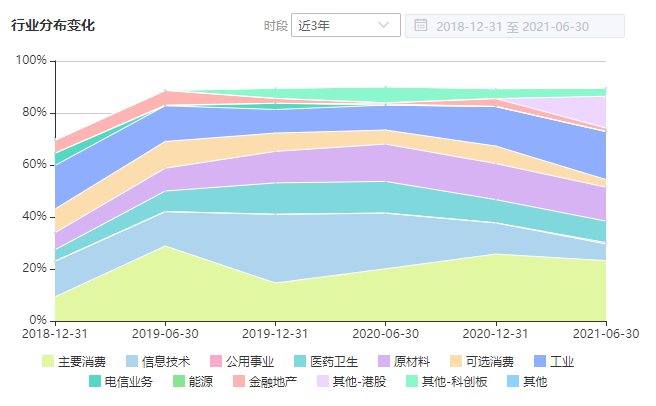

神玉飞的投资偏重股票,整体风格为大盘-成长型。股票行业偏好也较为分散,前三大为食品饮料、建筑材料、医药生物。重仓股票持有时间长,行业分布多变的特点。智君科技数据显示,近5年,旗下偏股混合型基金平均年化收益高于73%同类经理,平均最大回撤小于75%同类经理。(截至2月23日)

作为一名证券从业14年的老将,神玉飞这样总结自己的投资风格与能力圈,他表示自己的投资风格和特点可以归纳为自上而下和自下而上相结合的状态:第一,根据宏观经济背景自上而下精选行业和风格,因为我曾经从事过宏观策略研究工作,对宏观走势、系统性风险以及大类资产的轮换有着更加敏锐的嗅觉;第二,倾向精选能够创造价值、对资本市场融资诉求较少的公司;第三,逆向把握行业确定性反转机会,以及关注公司在事件冲击后带来的投资机会;第四,通过不断切换强势、弱势的行业个股来尽量降低组合波动、控制回撤。结合自己过去的研究和投资经历,我对建材、消费电子和农业领域相对更熟悉一些。

回顾四季度的操作,神玉飞在2021年年报中回忆道,本季度采取了积极的股票仓位,适度增加了可转债的配置比例,具体来看,四季度增加配置了国防军工、农林牧渔、机械和传媒等行业,与此同时,明显减持了食品饮料和钢铁等行业的配置比例。

面对市场波动,神玉飞能够及时灵活调仓,大胆重仓其看好的优质个股。不仅如此,神玉飞在进取之余,非常重视净值的回撤控制。这种重视既体现在他的组合配置中,也体现在他的调仓逻辑中。神玉飞对食品饮料、轻工、家装、汽车等领域有着长期的研究经验,他的组合风格相对均衡,管理方式也比较灵活。他曾说过“在看清市场、确定性较强的情况下,我会适度增强行业和个股的集中度;在市场比较混沌的时候,我的持仓会适度分散,不下重手,不赌概率。”

回顾过往操作,神玉飞在年报中表示有几点需要持续提升:(1)资产组合管理能力仍需加强提升,虽然4季度加强了组合的精细化管理并取得了一定的效果,但是事后评估仍然存在继续改进的空间;(2)对涌现出的新的投资机会做出了积极的参与并取得了一定的效果,例如适当增加了农业和传媒的配置比例,但是配置的力度仍需要加大;(3)共同富裕背景下“专精特新”和“双碳”目标超预期的投资机会持续赢得市场关注,后续需要加大上述两个方向具备持续竞争力的隐形冠军标的的挖掘。

展望2022年,神玉飞认为市场在经历了连续三年的结构性行情后,在“共同富裕”主题下再平衡将全面渗透于各领域。自下而上的投资机会有望依托于“双碳“和”专精特新”两个载体,围绕着区域发展共同富裕、集团内部发展共同富裕和产业链发展共同富裕这三个主线自下而上的展开。

国投瑞银基金:吉莉

作为国投瑞银基金自主培养起来的“中生代”基金经理,吉莉2007年硕士毕业便一直从事于股票的研究和投资,2007-2011年在国投瑞银基金管理有限公司任职研究员,研究能源、化工和消费等行业,2011-2017年在中信证券股份有限公司任职研究员、投资经理。2017年4月加入国投瑞银基金管理有限公司,开始其基金经理生涯。

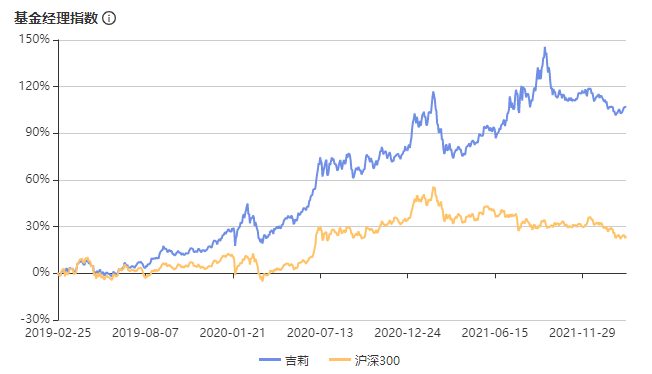

看清趋势以获取收益,理解周期以控制风险,是吉莉长期奉行的投研宗旨。吉莉认为,提前预判和把握趋势,是赚取超额收益的重要途径。具体到资产配置、行业配置和个股选择三个层面中,看清趋势都至为关键。在当前“经济增长中枢下移、利率趋势下行”的宏观环境下,大类资产横向比较下A股市场的性价比较高。这样的投资框架,也使得吉莉业绩较为突出。

智君科技显示,吉莉近3年,年化收益率为27.56%,好于沪深300。最大回撤为19.64%,好于沪深300。同时,吉莉近3年,旗下偏股混合型基金平均年化收益高于67%同类经理,平均最大回撤小于68%同类经理(截至2月24日)。

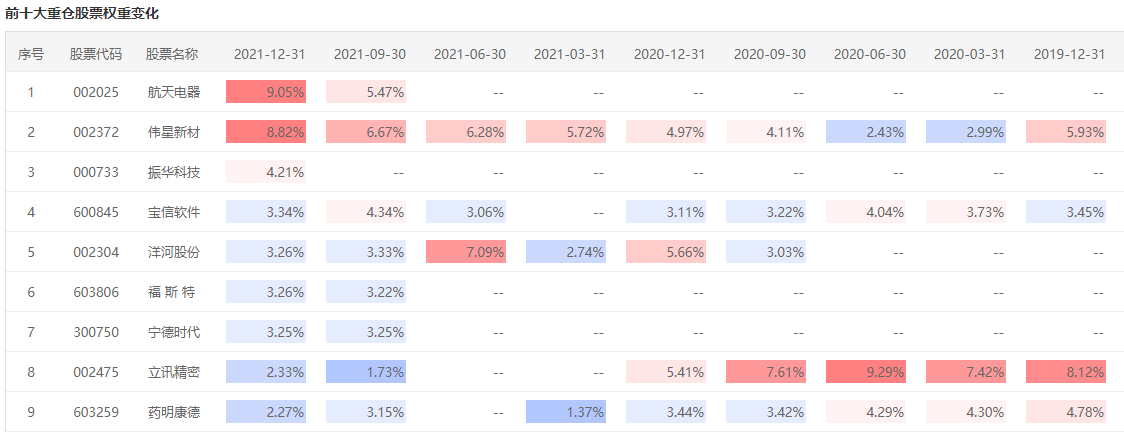

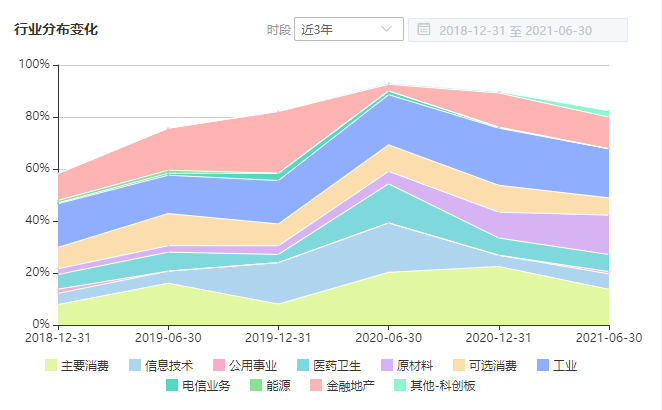

近三年来,吉莉的代表产品重点配置了电气设备、电气设备、食品饮料、银行等板块,在农业、煤炭、新能源等领域均有所涉猎,行业配置较为分散。进入2021年下半年,由于市场行情变化及其他原因导致的可选标的减少,吉莉代表产品的配置结构更加均衡化,相比于去年三季度,组合主要增加了食品饮料和农业的配置。

在过去十多年的投资研究中,吉莉形成自上而下和自下而上相结合、稳定不漂移的投资风格,持股稳健行业适度均衡。而在均衡之外,吉莉的投资也有所侧重。目前,她的能力圈主要聚焦于制造业和消费升级两大板块。

在选股中,吉莉认为的投资模式所需要的两个要素为长坡、厚雪。长坡即行业成长空间大、行业自由现金流量好;厚雪指护城河要深、竞争优势突出,ROE的持续性强。智君科技最新数据显示,其代表产品前十大重仓股集中度仅为17.98%,配置相对均衡。

吉莉认为,尽管目前市场维持震荡,已有不少资产具有较好性价比。“对于一个持续增长的经济体而言,”吉莉表示,其股票市场作为一个整体,就是周期成长股,在10年以上的维度里,最好的资产是生产性资产,其中优质股权资产收益率最高,对资产配置而言,最重要的是始终保持在场,也就是说,绝大部分情况下,保持对A股的长期投资。目前市场整体风险收益比中性,仍是适合布局基金的好时点。

就目前而言,吉莉认为经济回落,政策预期转向宽松。“但中证800相对于10年期国开债收益率的风险溢价率高于历史中位数,总体没有系统性风险,投资价值已经开始凸显。我们更注重自下而上的结构性选股。具体行业方面,我们看好能源结构调整、信息技术行业和制造升级的机会。”她进一步表示。

吉莉表示,从中期维度看,碳达峰、碳中和战略下,我国能源结构将进行持续的调整,锂电、煤炭、发电、光伏、电网设备、储能、化工有色等很多行业供需格局将会持续发生变化,这种变化将会影响甚至数十年。

产业升级方面,吉莉重点关注制造业中具有全球竞争力的领域,包括国内份额和全球份额的提升。这些行业包括新能源汽车、医疗器械和CXO行业、光伏、工控、家电、部分电子、化工、建材等子行业。

从中长期的视角看,消费升级仍将进行。吉莉认为,消费和医药行业在逐步消化过高估值后,优质公司也将迎来中长期投资机会。更具本土化竞争优势的零售银行和优质资产管理机构也将具备中长期投资价值。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-02-25 17: 21

2022-02-23 20: 37

2022-02-23 18: 36

2022-02-22 21: 34

2022-02-20 12: 59

2022-02-19 20: 30