作为内地价值投资“标杆”一样的存在,睿远基金的动向一直颇受投资者关注。其中最受关注的是该公司旗下的股票投资“双雄”——傅鹏博和赵枫。

4月22日睿远基金旗下三只重磅产品披露了2022年一季报。数据显示,睿远成长价值和睿远均衡价值三年持有规模均出现了缩水。

面对回撤,赵枫表示,在市场泥沙俱下的时期,需要客观地区别长期基本面因素的变化和短期事件的冲击。股价下跌对于真正具备竞争优势的企业是难得的增持机会,超额收益的相当部分来自这种市场波动带来的投资机会。

本期「调仓风向标」,基金君将为大家详解睿远基金赵枫的一季报及其调仓变化。

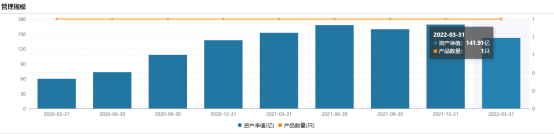

保持高仓位运作,在管规缩水至141.91亿

年初以来,内外风险因素交织,A股市场估值和盈利均有所下行,呈现出一次小型的“戴维斯双杀”。投资者情绪与市场共振比较明显,使得赵枫的在管基金规模出现了一定缩水。

截至2022年一季度末,赵枫管理的睿远均衡价值三年持有规模为141.91亿元,相较于前一季度末的168.75亿元,减少了26.84亿元。同时,这只基金在一季度同样出现了较大回撤,净值增长率为-19.75%。跑输比较基准9个百分点。

(数据来源:Wind,截至2022年4月26日)

不过若将时间线拉长至三年乃至更长时间纬度,赵枫管理的均衡价值混合依旧显著跑赢业绩比较基准。

对此,赵枫在一季报中也写道,基于稳定经济的预期和居民财富转移的大趋势,相当多的投资者对2022年的股票市场持乐观展望。然而市场却总是出人意料,一季度沪深300指数跌幅超过14%,成为近十年来表现最差的一季度。

值得注意的是,3月17日,睿远均衡价值基金发布调整大额申购及定期定额投资业务限额的公告,公告中称,自2022年3月18日起,该基金限制申购及定期定额投资金额由 1万元调高至10万元。

这也是今年以来睿远基金第二次调高旗下公募基金大额申购上限。早在今年1月14日,睿远均衡价值三年持有期混合基金大额申购及定期定额投资金额上限就从原来的1千元调高至1万元。

对于在关键时间点明星基金打开大额申购,市场解读为一方面可以为基金补充弹药,利于基金经理逆势布局,一定程度上也可避免基金业绩受到赎回的冲击;另一方面也是代表看好A股中长期走势,引导基民理性投资。

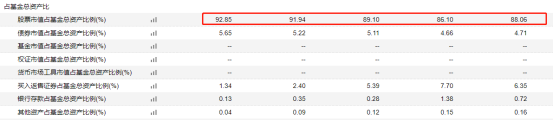

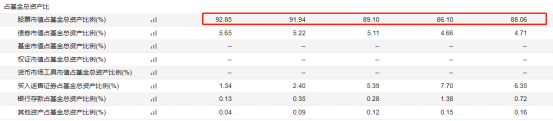

尽管一季度A股市场波动剧烈,但赵枫依旧上调了在管基金的股票仓位,总体保持在九成水平。具体来看,一季度睿远均衡价值股票市值占基金总资产达到92.85%,而2021年末该占比为91.94%

赵枫的高仓位投资策略反映在产品净值上,和市场整体几乎呈相同走势。当市场大幅下跌期间,跌幅较大,但是在市场上涨时,往往能取得比市场涨幅更大的超额收益。

近半数重仓被调换,加仓物业银行和东财

对于持股集中度方面,赵枫在管基金的持股集中度相较于往期略有上升至49.14%,综合该产品目前已披露的所有季报来看,赵枫的持股集中度一直维持在50%左右。在港股上,赵枫配置比例较同行要高,一季度末为40.39%。显示了对港股的持续看好。

今年一季度,赵枫对产品的前十大重仓股内部进行了明显的调换。对此,赵枫也表示,一季度减持了行业竞争格局恶化和需求增长出现风险的标的,虽然这些公司仍然是行业中最优秀的企业,但行业竞争格局的改善和修复需要时间,以当时估值看,这些标的在未来几年的回报吸引力会有所下降。

具体看睿远均衡价值三年持有的持仓,前十大重仓股依次为:中国移动、碧桂园服务、东方雨虹、万华化学、华润啤酒、伟明环保、三诺生物、吉利汽车、东方财富和兴业银行。

尽管该产品的第一大重仓股保持不变,仍是中国移动,但赵枫已经连续两期对该股票进行了共计14.8%的减持,截至一季度末,该基金持有中国移动2900万股,占基金净值比为8.98%。

此外,赵枫对上一季度配置中的重点公司也做了调整,减持了上一季度大幅加仓的万华化学。而对于上一季度新进十大重仓股的伟明环保并未做出调整,位列第六大重仓股。

在增持股方面,赵枫在本期对于东方雨虹、华润啤酒、三诺生物以及吉利汽车进行了不同程度的增持。同时,偏成长的舜宇光学科技、生物股份和思源电气退出前十大重仓股。

值得一提的是,赵枫在一季度新进了三只重仓股,分别是碧桂园服务、兴业银行、东方财富。从行业属性看,碧桂园服务属于地产大板块中的物业管理股,赵枫选择这类公司加仓,也表达了其对地产产业链正面但审慎的看法。而兴业银行是基本面急速改善的股份制大行,其估值目前在几大股份制大行中也相对合理,这个公司的配置也符合价值派思维。

与此同时,东方财富则是在财富管理大势下业绩和股价飙升,今年一季度难得的回撤了30%,赵枫选择“回撤中买入”的动机也比较明显。

内外部环境极具挑战,机会也正在酝酿

今年以来,A股市场剧烈波动,赵枫在一季报中写道,基于稳定经济的预期和居民财富转移的大趋势,相当多的投资者对2022年的股票市场持乐观展望。然而市场却总是出人意料,一季度沪深300指数跌幅超过14%,成为近十年来表现最差的一季度。

他也强调,组合管理不会被前期的成本和市场情绪所左右。“组合管理是一个持续动态调整的过程,我们通过比较不同标的之间的性价比,努力提高未来一段时间内组合的风险回报水平,这个过程需要我们客观面对行业和公司层面出现的变化,并不会被前期的成本和市场情绪所左右。”

而对于自己在本季度的持仓调整,赵枫对此解释称,一季度减持了行业竞争格局恶化和需求增长出现风险的标的,虽然这些公司仍然是行业中最优秀的企业,但行业竞争格局的改善和修复需要时间,以当时估值看,这些标的在未来几年的回报吸引力会有所下降。

同时,因为地产行业出现大面积的流动性危机,使得一些头部房企的物业企业的市值出现大幅下跌。而他认为相对增量需求的开发,物业服务面对的是存量需求且能创造相对稳定的现金流。如果集团财务相对稳健,其物业服务企业的长期经营相对稳定,则估值也变得比较有吸引力,叠加良好的企业治理,因此我们加大了对头部民营物业企业的投资。

此外,面对不确定的内外部环境,赵枫也提高了对标的确定性的要求,增持了低估值和盈利确定性强的品种,减持了部分高估值品种。

他在季报中还写道,经济或市场情绪总是像钟摆一样,从一头摆向另一头。负面消息和短期业绩的不佳,使得投资者情绪变得比较悲观,悲观情绪又会影响股价表现和资金流入,进一步自我印证和实现。

“在市场泥沙俱下的时期,我们需要客观地区别长期基本面因素的变化和短期事件的冲击,从中梳理出投资逻辑和标的,调整组合迎接面对钟摆的周期性运动。我们始终坚信,股价下跌对于真正具备竞争优势的企业是难得的增持机会,超额收益的相当部分来自这种市场波动带来的投资机会,虽然今年的内外部环境极具挑战,但机会也正在酝酿中。”

2022-04-27 11: 26

2022-04-26 14: 42

2022-04-26 15: 56

2022-04-26 15: 00

2022-04-26 09: 47

2022-04-25 18: 42