弹指一挥间,距离2015年沪指“5178”点已将将过去七年。

2015年6月12日,上证指数盘中冲上5178.19点,创下沪指历史第二高点。七年之后,沪指仍在3400点左右徘徊。

尽管当前沪指距离七年前高点仍有不少差距,但七年来,依旧有一批优秀的基金经理和基金产品在“长跑”中胜出。

对此,基金君筛选出市场上七年来几何平均收益率排名靠前的基金经理。本期,基金君将为大家介绍其中三位基金经理,他们分别是:工银瑞信基金杜洋、建信基金姜锋、国泰基金程洲。通过解析他们各自的投资风格和框架,帮助大家了解这些优秀投资人背后的投资理念。

工银瑞信基金:杜洋

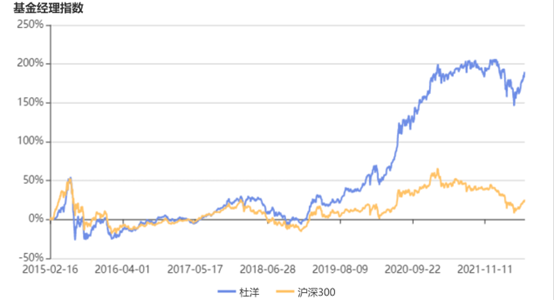

“我一直没有给自己打标签,也没有明确界定自己属于什么风格。投资是系统性的工程,应该兼容并蓄,投资方法论也有不断自我更新、自我迭代的能力。”杜洋在接受采访时表示。Wind数据显示,由杜洋担纲管理的工银瑞信战略转型主题A自2015年6月12日以来,几何平均收益率达25.39%,区间回报达155.35%,业绩表现名列前茅。

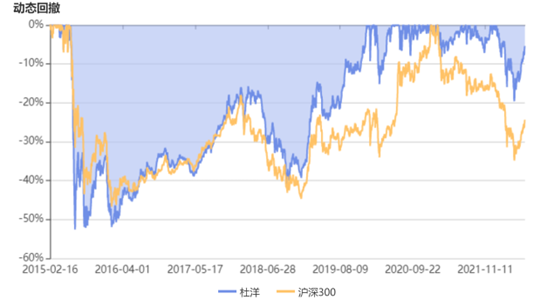

同时,智君科技显示,杜洋近5年年化收益率为23.48%,最大回撤为30.41%,表现均好于同期沪深300。近3年,杜洋平均年化收益高于73%同类经理;平均最大回撤小于71%同类经理。

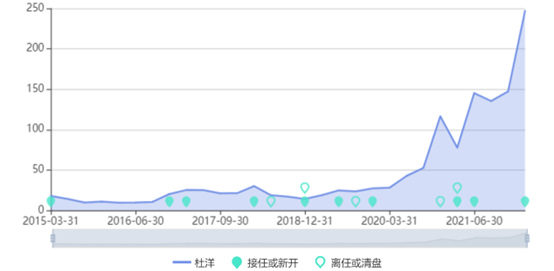

从产品规模看,截至目前,杜洋旗下共计12只在管产品,管理规模246.92亿元。

值得注意的是,自2020年,杜洋产品管理规模开始迅速攀升。数据显示,截至2019年末,杜洋在管产品规模为27.15亿元,到2020年末,杜洋管理产品规模首次突破百亿大关,升至116.52亿元,2021年中,杜洋管理产品规模进一步升至145.26亿元,截至一季度末,杜洋在管产品规模已突破两百亿大关,为246.92亿元。

“很多客观规律发生的作用或者产生的效果是需要时间的,就像化学反应随着时间的推移可能会产生不同的效果。经济学本身也是一门科学,也是遵循客观规律的,但这种规律一定需要时间的沉淀或者时间的发酵才能产生影响。”在投资长跑中取得优异成绩背后,杜洋相信时间的力量,坚持长期主义。

在投资方法上,杜洋坚持自上而下和自下而上相结合的投资框架。

自上而下方面,杜洋强调做风格和行业配置起码要以年度为单位来思考,避免“短期行业好就追进去、行业不好就卖掉”。

而在自下而上落实到个股时,杜洋则坚持依靠长期持有赚盈利增长的钱。同时,杜洋认为,在估值相对合理的位置上赚业绩的钱更可靠。

此外,杜洋在管理基金时也会基于绝对收益的理念做一些交易操作。杜洋表示,由于仓位限制,在组合层面做绝对收益是很困难的,自己对绝对收益的操作主要停留在个股层面。

智君科技数据显示,杜洋管理产品回撤控制要优于同期沪深300表现,同时,杜洋在收益波动上,基本处于中等波动区间。

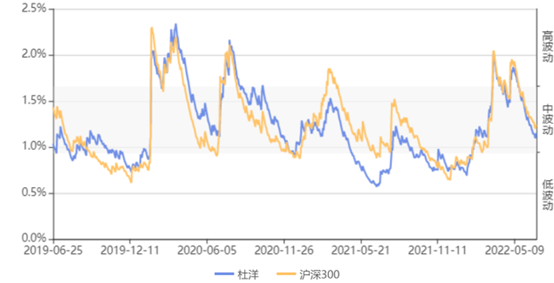

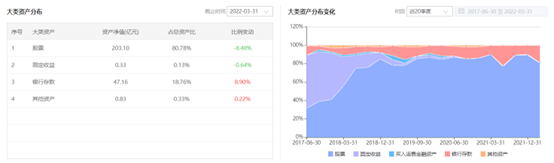

从配置角度看,杜洋在股票资产仓位配置上基本维持在九成仓位上,处于较高水品。不过近年来,杜洋管理股票仓位有所调整,智君科技数据显示,截至一季度末,杜洋股票资产配置占比为80.78%,而2021年末该数值为89.26%,而在2021年中,杜洋股票仓位一度降至76.90%。

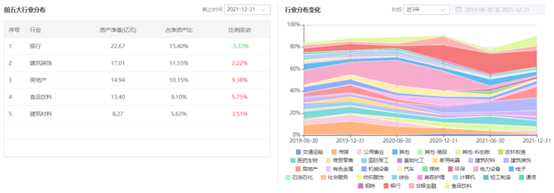

而在行业配置上,杜洋2021年末持仓组合前五大行业占总持仓比重为51.82%,其中,银行(15.40%)、建筑装饰(11.55%)、房地产(10.15%)、食品饮料(9.10%)、建筑材料(5.62%)占据了杜洋持仓的前五大行业。

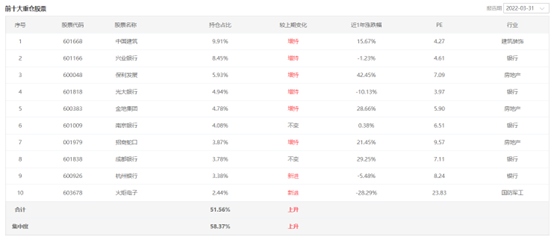

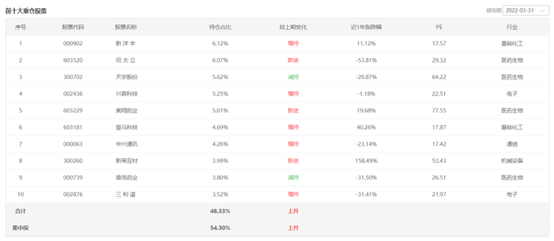

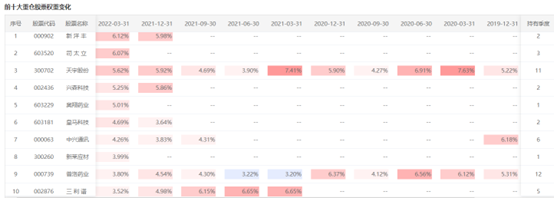

从重仓持股角度,杜洋代表产品工银瑞信战略转型主题股票A一季度前十大重仓股名中,有2只个股为新进入前十大重仓股名单,此外,该产品一季度十大重仓股中有1只个股为该产品首次买入,3只个股持有2个季度、2只个股持有3个季度、4只个股持有6个季度。

对于当前市场,杜洋在产品一季报中表示,一季度宏观经济整体面临较多不确定性冲击,内部压力来自地产销售和拿地的快速下滑和疫情再次反复,外部压力来自于美联储加息预期快速上升,以及俄乌冲突的剧烈冲击。流动性环境保持宽松,不过中美利差快速收窄,一定程度上扰动了市场对国内货币政策进一步宽松的预期。

同时杜洋指出,一季度面临的挑战较大,但并非不可克服。“由于20年以来我国宏观政策整体偏紧,余粮较多,回旋余地大,从宏观来看,只要解决好内因,外因的冲击就可控,目前基建、地产、消费等各领域的刺激政策已经逐步推出,落地速度也较快,如果二季度疫情得到有效控制、地产销售逐步触底反弹,经济预期会有较大改观,外部冲击的影响也会大大减弱,市场信心也会有明显改善。”杜洋表示。

建信基金:姜锋

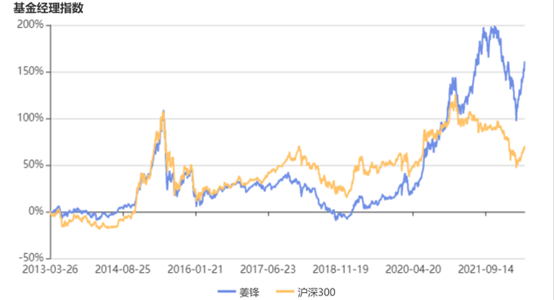

同杜洋类似,姜锋表示自己也是个“没有投资标签”的基金经理。同时,姜锋介绍自己喜欢“在鱼多的地方钓鱼”,追求“积小胜为大胜”。在过去七年里,姜锋管理的建信健康民生A就积累了156%的区间回报(2015年6月12日至今),几何平均收益率20.74%。

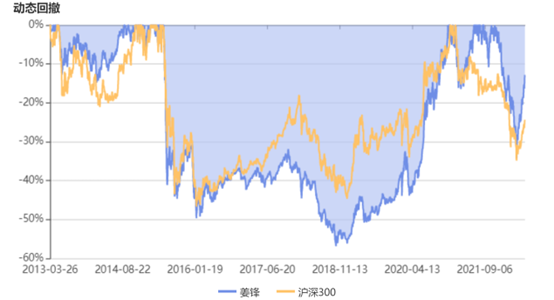

智君科技数据显示,姜锋代表产品年化回报达25.57%,同期大盘年华回报为9.31%。同时,姜锋近5年年化收益率为15.37%,表现优于沪深300,平均年化收益高于82%同类经理;近5年姜锋最大回撤为36.71%,平均最大回撤小于70%同类经理。

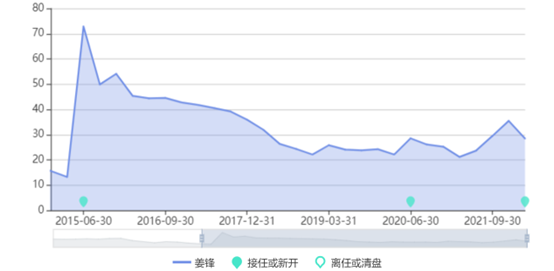

从产品规模看,截至目前,姜锋旗下共计7只在管产品,管理规模31.05亿元。

投资风格上,姜锋注重景气度投资,喜欢“在鱼多的地方钓鱼”,为投资者把握时代红利,同时追求持仓个股的景气度与性价比。

在投资方法上,姜锋擅长中观行业的跟踪比较和微观自下而上的个股挖掘,在价值和成长双赛道中及时轮动,风格均衡。

姜锋对于行业景气做了两个类别的划分:一类是周期景气,这类行业姜锋主要关注供需拐点和价格拐点;而另一类则是成长景气,对于成长景气姜锋则比较关注产品的渗透率演变态势。

而在回撤控制方面,虽然姜锋并没有设定比较明确的规则,但对单一个股则有一定设定。据姜锋透露,当单一持仓个股亏损超过15%时,会对整个投资案例进行深度重检;同时,姜锋坚持前十大重仓股单一持仓比例基本不超过7%。

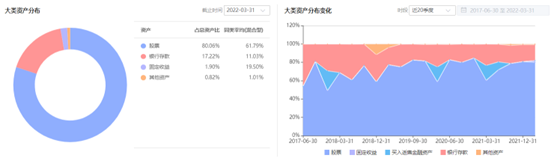

从配置角度看,姜锋股票资产仓位基本处于中高水平,基本维持在八成左右乃至更低。智君科技数据显示,截至一季度末,姜锋代表产品股票资产配置占比为80.18%。

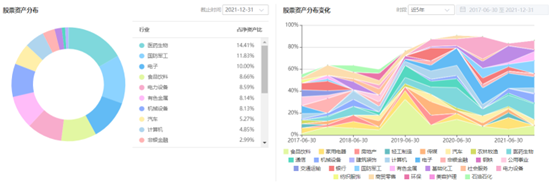

而在行业配置上,姜锋代表产品2021年末持仓组合前五大行业占总持仓比重为53.49%,其中,医药生物(14.41%)、国防军工(11.83%)、电子(10.00%)、食品饮料(8.66%)、电力设备(8.59%)占据了姜锋持仓的前五大行业。

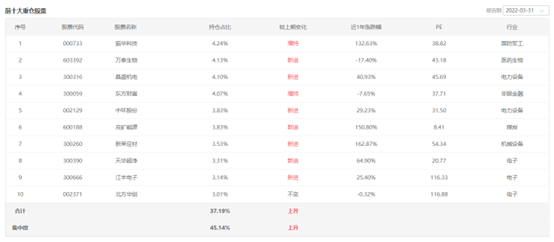

此外,从重仓持股角度,姜锋对持有重仓股调整频繁。资料显示,姜锋代表产品一季度前十大重仓股名中,多达7只个股为新进入前十大重仓股名单。此外,姜锋重仓股持有周期均不长,在该产品一季度十大重仓股中,有6只个股为该产品首次买入,2只个股持有2个季度、分别有1只个股持有3和4个季度。

对于频繁更换重仓持股,姜锋强调这种频繁变化更多是在景气行业内部个股上的更换。姜锋指出,不仅行业有景气度,个股也有景气度,行业和个股的择时主要综合考虑基本面变化、估值分位数水平,以及市场对前两个因素的认知水平和反映充分度。对于个股的更换原则,他倾向于将预估未来一个季度及以上的收入和利润增速比较快的景气行业内部公司,逐步替换掉可能已达到期望要求的一些公司。

此外,正如前文所言,姜锋重仓持股集中度并不高,截至一季度末,姜锋代表产品前十大重仓股占比为37.19%,并且单一持股占比均没有超过5%。

对于今年一季度市场调整,姜锋在产品一季报中表示,预计一季度经济将继续回落,上市公司经营状况尤其是制造业和线下消费行业面临阶段性压力。一季度市场集中反映了宏观因素的负面冲击。

“展望2022年,国内经济出现一定程度下滑,政策定调稳字当头;海外经济由于高企的通胀水平预计将进入政策收缩期,国内外政策将阶段性错配。盈利角度,2022年上市公司业绩预计将呈现回落态势,原材料价格走势将显著影响制造业经营状况。综合考虑政策环境和企业盈利,结合A股市场连续三年取得较好收益率,我们认为应降低2022年市场预期回报率。”姜锋在接受采访时表示。

“站在目前时点,无论是价值还是成长龙头,大概率处于相对均衡的位置。”展望后市,姜锋指出,2022年市场结构性行情料持续,行业轮动更显著,但市场风格有望更均衡。

同时,姜锋表示,未来会主要围绕三条主线挖掘机遇:一是相对优势仍然有望持续的高景气成长板块。在他看来,包括光伏、海上风电、产业链自主可控等行业。二是疫情受损行业的困境反转机会。包括受损于疫情的线下消费,如酒店、航空、餐饮、旅游,受损于原材料价格上涨的中游制造业,受损于航运价格暴涨的出口行业。三是国企改革机会。

国泰基金:程洲

“无论是在牛市中的一荣俱荣、熊市中的泥沙俱下、还是震荡市中的多空博弈,我想我们应该始终坚信的是,无论什么时代,都应该尊重并且相信常识,重视选择公司的内生价值和增长性。我们的初心是不变的。”回顾沪指5178点以来的投资历程,程洲表示。

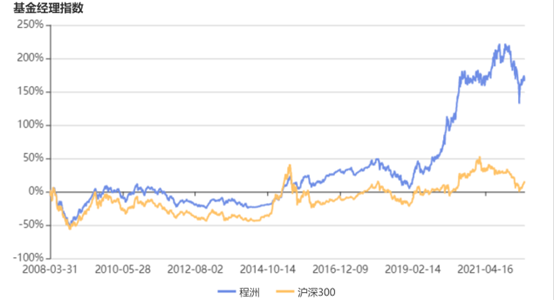

Wind数据显示,由程洲担纲管理的国泰聚信价值优势A自2015年6月12日以来,几何平均收益率达20.33%,区间回报达141.13%。

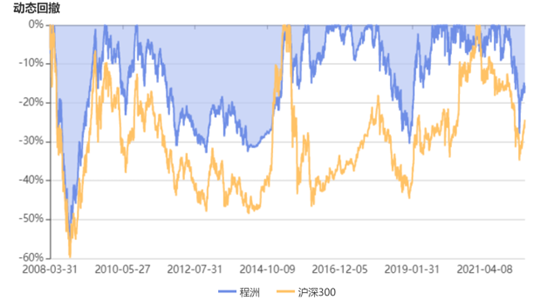

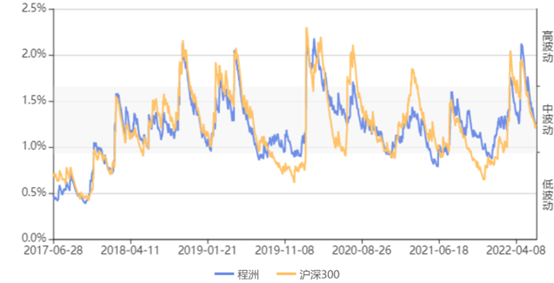

同时,智君科技显示,程洲近5年年化收益率为16.13%,表现好于同期沪深300,平均年化收益高于76%同类经理;此外,程洲近5年最大回撤为30.56%,同样好于同期沪深300,平均最大回撤小于77%同类经理。

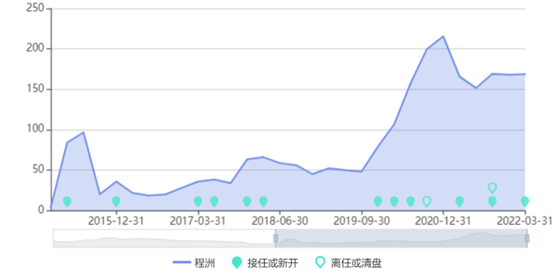

从产品规模看,截至目前,程洲旗下共计16只在管产品,管理规模168.65亿元。事实上,早在2015年中,伴随沪指冲上5178点高点,程洲管理产品规模就已逼近百亿大关,彼时程洲在管产品规模为96.54亿元;2019年三季度起,程洲管理产品规模开始迅速攀升,并在2020年一季度末正式突破百亿,到了2020年末,产品规模更一度突破二百亿关卡,随后小幅回落,截至一季度末,程洲在管产品规模为168.65亿元。

程洲偏好逆向投资,在他看来,那些市场最热门的、关注度很高的行业或者公司,往往定价已经比较到位,而那些关注度不高的行业和公司,定价低估的可能性较高。

同时程洲强调,逆向投资也要投有成长性的行业,不是所有行业都逆向,要通过自下而上挑选出优秀公司。选择那些能持续产生正自由现金流的企业和那些低估值的公司,这样的企业,风险踩雷的概率相对较小。

程洲更看好成长行业,即使龙头公司增长也有限,选择具有成长性的行业,赚钱的可能更大。此外,程洲在选股时倾向于选择各个行业的龙头,尤其注重公司盈利增长的确定性以及估值的合理。

智君科技数据显示,程洲管理产品回撤控制优于同期沪深300表现,同时,在收益波动上,程洲基本处于中等波动区间。

"价值投资就是以好的价格买入好的公司,同时尽可能避免大的回撤"。程洲在接受采访时表示,自己非常重视风险的控制。据程洲介绍,其行业配置相对分散,并且个股集中度也不高,可以规避一定程度的市场系统性风险带来的波动。

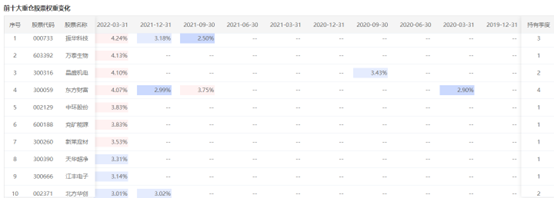

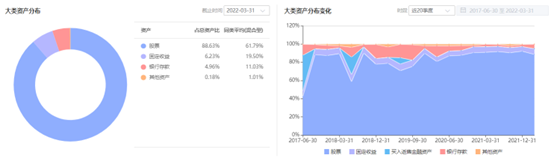

从配置角度看,程洲在股票资产仓位配置上基本维持在九成仓位左右,处于较高水品。智君科技数据显示,截至一季度末,程洲代表产品股票资产配置占比为88.63%,而2021年末该数值为92.11%。

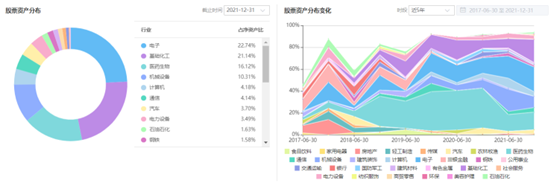

行业配置角度,程洲代表产品2021年末持仓组合前五大行业占总持仓比重为74.49%,其中,电子(22.74%)、基础化工(21.14%)、医药生物(16.12%)机械设备(10.31%)、计算机(4.18%)占据了程洲持仓的前五大行业。

从重仓持股角度来看,程洲代表产品国泰聚信价值优势灵活配置混合A一季度前十大重仓股名中,有3只个股为新进入前十大重仓股名单。程洲重仓持股中,既有长期持有个股,也有新买入标的。资料显示,该产品一季度十大重仓股中,有2只个股为该产品首次买入,同时也有两只个股分别持有12以及11个季度。

展望二季度,程洲在产品一季报中表示,市场关注的“政策底”和“市场底”可能已经共振同步出现,但市场要“V”型反转可能也比较难,预计二季度前半段A股市场依然处于整固蓄势的状态。

具体到操作方面,程洲表示继续看好制造业的投资机会,具体而言,在周期方面继续看好积极拓展第二成长空间的大炼化和大化工龙头企业,在医药消费方面看好肉制品、乳制品龙头和特色原料药公司,在成长方面围绕新能源、半导体和军工产业布局新技术应用和进口替代中有所作为的中小市值公司,在具体品种上我们更加关注有质量的增长和合理的价格。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-06-29 16: 54

2022-09-09 19: 44

2022-09-07 22: 21

2022-09-06 21: 29

2022-09-04 19: 15

2022-09-02 17: 10