经历了一季度的颓靡,A股投资市场终于在六月打了个漂亮的“翻身仗”。在美联储历史性重磅加息,海外投资市场呈震荡下行态势之时,A股市场频繁演绎独立行情,上证指数更是在经历了一度跌破3000点的低值后,于近期重返3300点。

近年来,资本市场风云变幻,行情波动频繁,结构性行情更是演绎至了极致,年初表现平平的新能源板块二季度迎来强势反弹,热门赛道大有“卷土重来”之势。而受相关消息提振,地产、消费等板块也有望迎来反转。与此同时,价值风盛行,成长股今年的表现却不如预期。

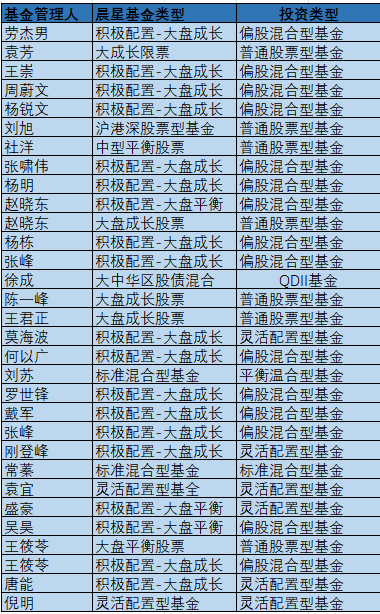

市场动荡之下,能守擅攻的基金经理则更为难得。根据东方财富Choice数据显示,过去6年连续跑赢沪深300指数且由同一基金经理管理的主动权益基金只有30只,在1194只成立满6年的主动权益基金中占比仅为2.5%。

(数据来源:东方财富choice)

本期,基金君为大家介绍三位连续6年跑赢沪深300的基金经理,他们不仅守住了安全边际,更曾在市场低迷之时逆市上涨收获正向收益。他们分别是景顺长城基金杨锐文、大成基金刘旭、工银瑞信基金袁芳。基金君将解析他们的投资理念与框架,并分享他们对后市的研判,以飨读者。

景顺长城基金:杨锐文

在市场上素有“成长股猎手”之称的杨锐文,持仓风格以科技成长为主,因其常在一季报中洋洋洒洒写下几千字“走心”报告而广泛出圈,被称为“小作文”能手。

杨锐文入行已有14年,最早在衍生投资公司担任高级分析师,于2011年加入景顺长城基金,自2014年10起开始管理首只产品,现任股票投资部投资副总监兼基金经理,至今有将近8年的管理经验,在管产品11只,在管规模达 357.79亿元。(数据来源:智君科技,截至6月28日)

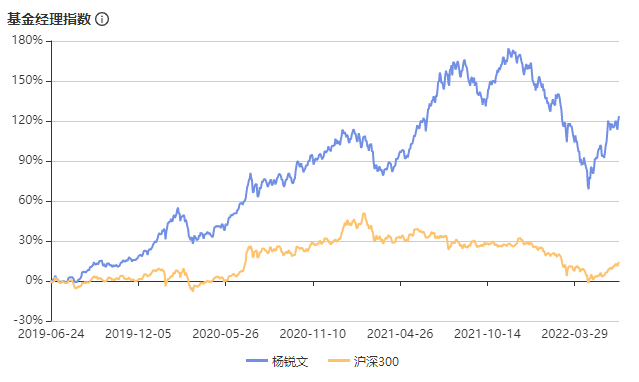

值得注意的是,在市场多轮牛熊转换之际,杨锐文凭借深厚的投研经验较为精准地洞悉市场动向,业绩表现较为突出。智君科技数据显示,近5年,旗下偏股混合型基金平均年化收益高于81%同类经理,其代表产品近5年区间收益达145.71%,成绩颇为亮眼。

沉淀多年,杨锐文的投资风格较为稳健,倾向于成长风格。在投资理念上,杨锐文注重企业的长期成长性,并不完全遵循自上而下或自下而上,主要通过顺应产业趋势变迁,捕捉优质标的。

在精选高成长性企业的过程中,杨锐文主要从以下四个维度出发,一是企业管理能力的评价;二是企业文化的评价;三是企业必须要有自我进化的能力;四是企业要拥有流畅的决策体系和合理的价值分配体系。

在板块的选择上,杨锐文并不会盲目跟风,而是在重视安全边际的同时,捕捉具备高成长性的行业。

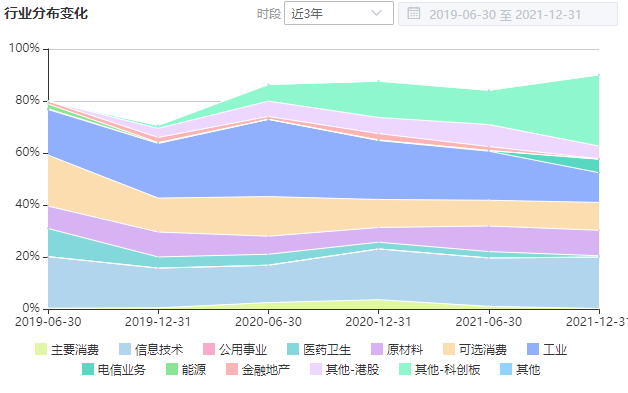

杨锐文的产品以大盘成长型为主,整体持仓风格更加偏向于科创、工业、信息技术、原材料等成长性行业。

针对科技成长类的机会,杨锐文深信这些是未来,随着过度悲观的风险偏好修复,这些板块也会出现估值修复的机会。对于这些机会,杨锐文认为市场高估了短期的风险,低估了长期的空间与机会。他表示;“在布局上依然以科技成长为主,并且,这次科技成长的领军方向将会以半导体、新材料、软件等为代表的自主可控为主。”

“成长股捕手”杨锐文在赛道把控与标的选择方面把控较为精准。进入2022年,权益市场持续震荡,杨锐文近三月的区间收益却达到4.79%,近三年区间收益达123.63%,大幅跑赢沪深300指数。

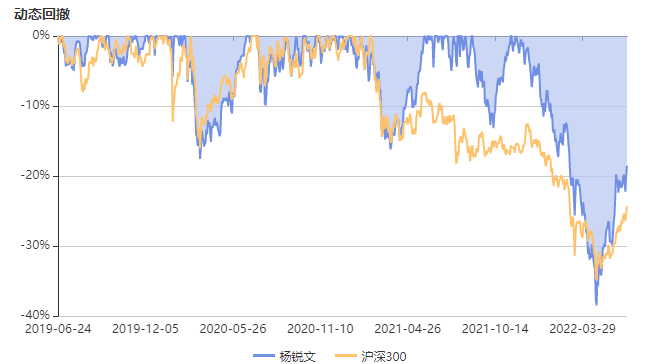

2022年一季度,市场波动加剧之下,杨锐文的动态回撤水平也有所波动。由于组合持股依然以成长股为主,回撤均不小。对此,杨锐文表示,他对后市仍充满信心。

自首次管理产品以来,杨锐文曾经历2015-2016年的三轮股灾与2018年的暴跌,市场见底之时,投资者不免会略有悲观 。总体而言,杨锐文对投资的方向与组合依然充满信心。在投资方向上,杨锐文表示:“将坚持投资具有伟大前景的新兴产业企业,并伴随他们的成长,而不是趋势增强、寻求市场热点。”

展望后市,杨锐文直言:上半年是周期类占优,下半年是科技成长类占优。

他未来继续长期看好三大投资方向:

一是自主可控,俄乌战争爆发之后,俄罗斯遭受了前所未有的制裁,这将会更坚定我们大力推动自主可控的决心。自主可控有很多层面,我们主要是分析工业及信息产业层面的自主可控,包括芯片、软件、新材料等。

二是科技品牌产品,基金组合在一季度增加了以扫地机器人、短途出行工具、投影仪为代表的科技品牌产品的持仓。

三是电动智能汽车,受原材料价格上涨影响,车企面临巨大的成本压力,后面会看到新能源汽车产业的景气度下行,这个周期可能会长达半年到一年。但是,这对新能源汽车产业并不是坏事,过去的超高增速本就不是常态,产业链的某些环节也需要时间来缓解供需矛盾。对于行业基金或指数,前期下跌已经反映了部分预期,未来产业的调整或者景气度的下行不代表股票会调整,毕竟股票是提前反映预期的,在这个阶段更需要我们努力甄别机会和风险,更考验我们寻找 alpha 的能力。

大成基金:刘旭

“我的投资愿景是以发现卓越的公司和投资机会为目标去分配精力,尽量减少交易性操作,认真基于影响企业长期价值的因素去研究和分析,以有积累的方式进步和成长。任何时候,我都会将企业长期价值中枢作为选择的主要依据,结合个股的估值水平,最终做出买入/卖出/持有的决策。”大成基金刘旭如是分享他的投资观念。

刘旭,管理学硕士。2009年至2010年在毕马威华振会计师事务所任审计师;2011年2月至2013年5月任广发证券研究所研究员;2013年5月加入大成基金管理有限公司,现任大成基金董事总经理、股票投资部总监。

刘旭担任研究员时,研究领域主要以家电、制造业为主,这也为刘旭后续不断拓宽能力圈奠定了核心基础。刘旭管理基金之初便遇上了“熊市”。2016年,在市场陷入深度调整之时,刘旭通过深挖家电和制造业行业,捕捉到具备较好安全边际的优质个股并成功创造了超额收益。自此以后,刘旭便成为了一名坚定的价值投资者。

在投资框架方面,刘旭坚定长期投资之路,秉持自下而上的选股策略,较少做波动和择时,根据企业长期价值中枢进行投资选择。

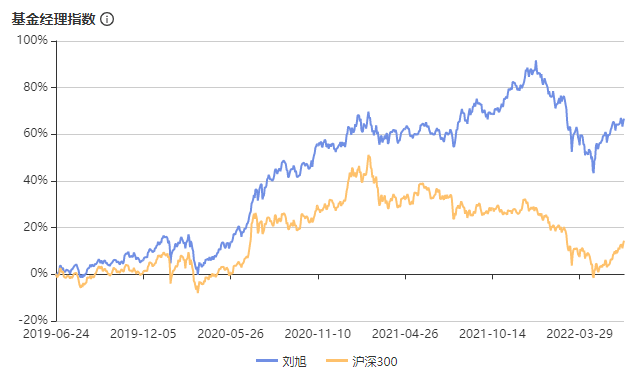

得益于不断进化的投研框架,刘旭的代表产品近6年代累计收益达到243.5%,大幅跑赢同期沪深300收益率,成为投资界的中坚力量。

智君科技数据显示,刘旭自2015年任职以来,在管规模达88.47亿元,在管产品 12只,

在同期大盘年化回报 1.69%的背景下,其代表基金年化回报率达19.69%,成绩颇为亮眼。值得注意的是,今年一季度,受A股市场探底影响,众多投资者的避险情绪有所升温,而刘旭的管理规模却仍实现了小幅提升,

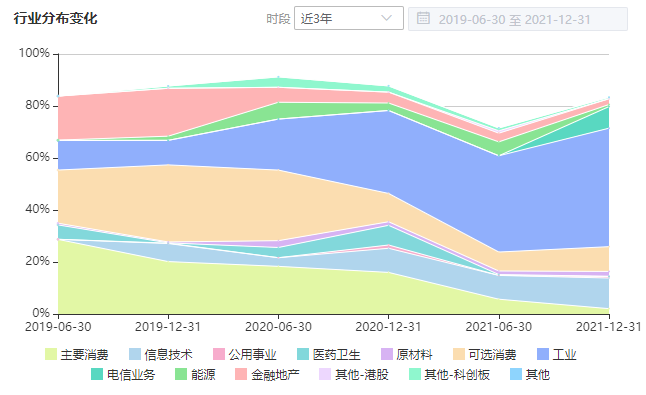

刘旭以价值投资为主线,行业配置分散且均衡。源于多年对家电、制造业等领域深厚的研究沉淀,刘旭主要布局家用电器、电力设备、通信、计算机等行业。

在个股的选择上,刘旭较为重视组合的性价比,倾向于低估值且具备高成长性的个股。刘旭主要从以下5个维度挑选公司:商业模式、发展空间、企业的竞争优势、友好的估值、卓越的企业管理层。

从业多年,刘旭坚守长期投资策略,刘旭的持股周期长,换手率而较低。观察代表产品其前十大重仓股,平均持有季度达5.4个季度,持仓时间最长的个股已连续持有11个季度。源于对企业长期价值的严格把控,刘旭择股较为严苛,鲜少布局估值达30倍以上的个股。

仓位方面,截至一季度末,刘旭代表产品股票仓位达85.87%,前十大重仓股占比68.35%,持股集中度偏高。

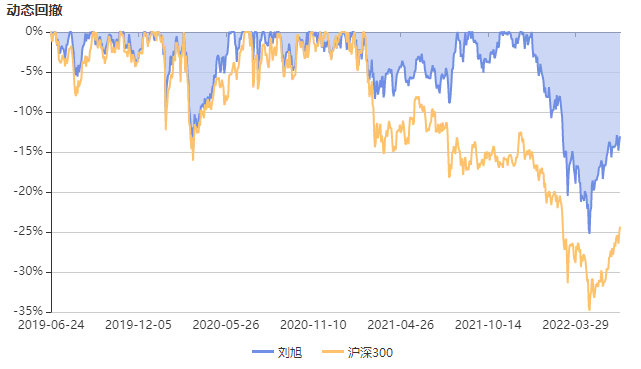

由于投资的集中度高,刘旭在买入每一只个股时对安全边际极为重视,回撤控制能力良好。智君科技数据显示,近5年,旗下股票型基金平均最大回撤小于94%同类经理。

刘旭认为安全边际主要来自以下三个方面。

第一,基于盈利的估值水平;第二,产业地位;第三是对企业家的信任。

进入二季度,刘旭将继续完善选股框架,深入研究个股,挖掘低估值优质标的,加深对不同行业商业模式和运营重点的理解,把人的长期要素代入到商业 中去反复体会,努力提高对事物发展规律的认知水平

工银瑞信基金:袁芳

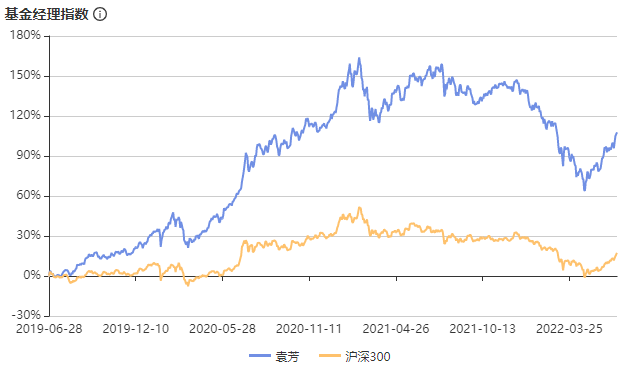

袁芳以其较强的博取收益能力而广泛出圈。智君科技数据显示,近三年来袁芳区间收益达到107.76%,其代表产品近三年收益高于68%同类经理。

不积跬步,无以至千里。袁芳的投研生涯,始于2007年,至今已入行十五年。彼时,她在嘉实基金担任交易员。

2011年,袁芳加入工银瑞信基金,并于2015年开始管理首只基金产品。

智君科技数据显示,截至6月29日,袁芳在管规模为262.69亿元,在管产品7只,管理年限为7年,在同期大盘年化回报仅为 2.85%的行情下,袁芳代表基金取得 22.83%的年化回报率。

在投资框架中,袁芳不仅仅充分发挥主动管理能力,通过基本面判断捕捉高景气行业与优质个股,更会及时跟踪资本市场环境变化,根据行情的转换准确把握市场走势。

袁芳表示,她在构建组合的过程中“坚持基本面选股,通过80%的阿尔法加20%的贝塔来构建组合。”

所谓阿尔法,即通过精准捕捉景气行业与优质个股获取超额收益,对基金经理的选股能力要求较高。而贝塔策略则以择时为侧重点,通过精准跟踪大盘指数收获超额收益。

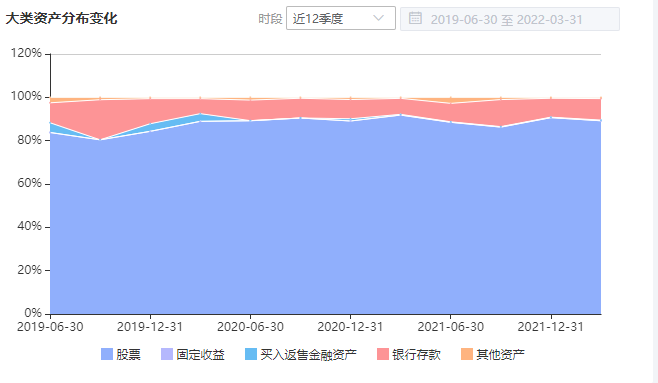

袁芳的投资风格较为灵活,核心能力圈主要聚焦于TMT和消费两大板块。

回溯一季度,从持仓情况看,尽管权益市场波动加剧,袁芳仍维持较高仓位运行。截至一季度末,其股票仓位占总资产比90.62%。这一仓位也体现袁芳在应对巨震行情是敢于重仓配置长期持有以追求超额收益。袁芳表示,“稳增长”政策发力的背景下,预计经济增长将逐步企稳,企稳 回升的拐点仍待观察。预计稳增长政策将进一步加码,稳增长政策发力的背景下,预计经济增长将逐步企稳。 ”

就行业配置而言,均衡分散是袁芳较为突出的持仓特点。其代表产品股票行业偏好分散,前三大为食品饮料、电子、汽车。

值得注意的是,其代表产品一季度十大重仓股名单与上季度相较变化并不大,仅新增两只个股,加大在大金融板块与医药生物板块的持有力度,并减持食品饮料个股。此番小幅减持食品饮料个股,袁芳提出:“上半年考虑到猪肉价格仍在低位、消费需求仍然疲弱,预计 CPI 上行斜率有限。”

在择股时,袁芳较为重视个股的成长性因素,并长期看好成长类公司。通过挖掘长期稳定成长性的上市公司,在风险可控的前提下力争获取超越业绩比较基准的收益。

早在2021年,袁芳就曾表示,国内经济转型和居民权益资产配置比例提升方向明确,支撑优质权益资产震荡上行,因此持续看好优质成长类公司的表现。”

而行至2022年,在海内外突发因素的影响下,成长板块的业绩预期在弱势的宏观背景下开始经历下调,袁芳认为估值下跌之时,或是较好的时间配置窗口。因此,袁芳采取偏逆向的操作策略,逐步用跌出价值的成长置换掉有相对收益的稳增长。

展望后市,袁芳认为现在的成长板块整体处在一个曲折筑底的过程中,是 一个较好的调整组合结构的时间窗口。

袁芳表示,将耐心等待整体宏观环境回暖,并随之带来盈利预期与风险偏好的修复。在这个期间,成长会有反复,市场信心需要更多数据的刺激才能建立。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-06-29 17: 42

2022-06-29 16: 54

2022-06-29 12: 41

2022-06-27 16: 30

2022-06-26 12: 15

2022-06-26 08: 46