编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

今年二季度,A股市场先抑后扬,从风格上看,相比一季度出现较大切换,从稳增长逐步过渡到调结构领域,其中消费者服务、汽车、食品饮料、电力设备与新能源、家电涨幅靠前,而综合金融、房地产、传媒跌幅靠前。

在这样的行情下,建信权益投资部执行总经理陶灿因为投资风格偏均衡分散,其所管理的产品净值回撤控制稳健,反弹幅度也较为温和。二季度期间在管基金整体仍以净申购为主,规模也出现增长。

刚刚披露的2022年二季报显示,陶灿管理的存量产品整体以加仓为主,除了个别成立时间较短的基金,大多保持90%以上的较高仓位,最高超过94%。仍处建仓期的次新基金,也适时提升了权益仓位。

持仓组合方面,陶灿管理的基金二季度依然以均衡配置为主,但不同基金之间略有差异。比如建信恒久价值聚焦调结构领域的主力配置,部分参与了稳增长领域配置,建信改革红利基金在二季度,通过大类资产配置维度的判别,适当均衡了组合结构,同时通过跟踪复工复产、物流供应链指标,主力仓位配置在供应链恢复受益的制造业产业升级相关领域,同时在股权激励、行业制度改革、产业政策优化等主题板块加强配置。

陶灿表示,上半年经济活动的波折,让我们愈发清晰地看到,产业升级与消费升级是经济可持续增长的必由之路。在二季度,进一步完善了大类资产配置判别体系、行业三因素、公司层面三因素的综合框架体系,力争在多变市场为持有人贡献超额回报。

本期【调仓风向标】,基金君将为大家详解建信基金明星基金经理陶灿的二季报及调仓变化。

整体保持较高仓位 次新基金加快建仓节奏

今年以来,陶灿管理产品,由于持仓均衡分散,整体表现比较稳健,整体回撤控制平稳,一季度期间,成长风格的股票型基金最大净值跌幅也未超过18%,除了建信新能源,二季度的反弹也偏温和。但从1年、3年、5年的中长期业绩表现来看,依然显著跑赢基准,不少产品甚至稳居同类产品前列。其中,任职时间最久的建信改革红利,8年时间任职回报达到476.10%,年化回报23.82%,位居同类产品第一。

二季报显示,截至6月底时,陶灿在管8只基金规模突破171.71亿,较上季度154.58亿增长17亿以上。从基金份额来看,大部分基金以净申购为主。以建信改革红利为例,该基金净值规模由一季度末的亿缩水至9.09亿元增至二季度末的11.95亿元,基金份额则增长3877万份至2.07亿份;不过,建信新能源虽然由一季度末的54.78亿元增至二季末的61.71亿元,但基金份额出现1.47亿份净赎回,至22.66亿份。

陶灿管理基金一览

从仓位水平来看,二季度期间整体以加仓为主,除了两只成立时间较短的基金,其余均保持90%以上的较高仓位,最高超过94%。其中,建信鑫利从上季末的85.72%提升至94.37%,

去年8月成立的建信兴润一年持有由67.49%提升至84.59%。

今年1月成立的建信沃信一年持有在二季度,由于依然处于建仓期,陶灿抓住疫情缓解、复工复产、物流恢复的契机,适时提高了权益仓位,由30.01%提升至71.97%。陶灿表示,整体上在弱市时保持低仓位,在复苏期提高了权益仓位,建仓阶段初步达到了目标与预期。

组合适度均衡 调结构领域为主力配置

从持仓来看,陶灿管理的基金二季度依然以均衡配置为主,持股集中度较上季度有所提升,持仓结构也出现一定调整,但不同基金的侧重点略有差异。

比如,建信恒久价值聚焦调结构领域的主力配置,部分参与了稳增长领域配置,建信改革红利基金通过大类资产配置维度的判别,适当均衡了组合结构,同时通过跟踪复工复产、物流供应链指标,主力仓位配置在供应链恢复受益的制造业产业升级相关领域,同时在股权激励相关个股、行业制度改革、产业政策优化领域加强配置。建信新能源则超配估值相对较低、业绩弹性较大的锂电池中上游板块。

以建信恒久价值前十大重仓股为例,晶盛机电、宁德时代、天华超净、振华科技持股不变,新莱应材进行减持,贵州茅台、中矿资源、中兵红箭、TCL中环等股票新晋前十大重仓股之列,中科电气、青岛啤酒、诺德股份、招商蛇口淡出。

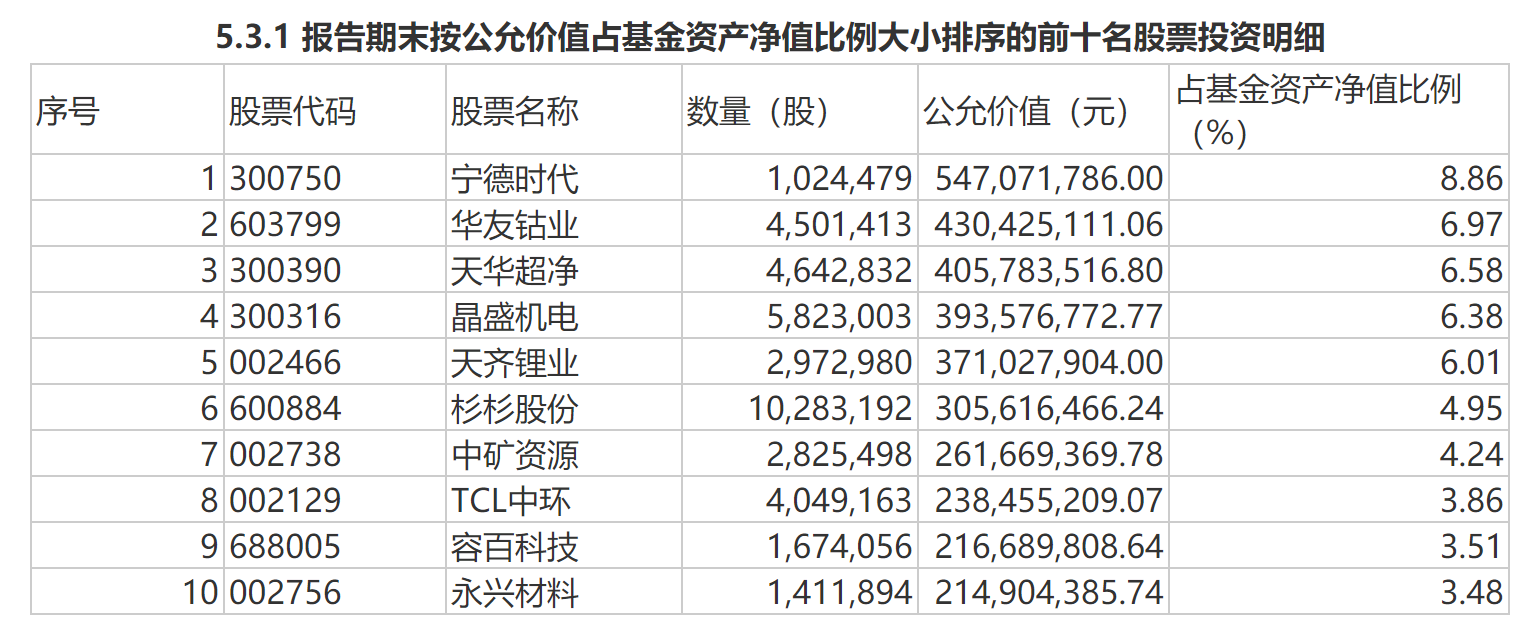

在建信新能源前十大重仓股中,宁德时代、天华超净不变,华友钴业、晶盛机电、天齐锂业、杉杉股份增持,其中华友钴业增近8成;恩捷股份、中科电气、诺德股份、天顺风能淡出,中矿资源、TCL中环、容百科技、永兴材料新晋前十大重仓股。

值得一提的是,陶灿在部分基金中配置的港股有所减持。今年年初时陶灿曾表示,对于港股,将主要采取右侧布局策略。

产业升级与消费升级是经济可持续增长必由之路

陶灿表示,在二季度,权益市场经历了较为严格的疫情管控、物流限制冲击,随着5月疫情缓解、管控放松、物流恢复,以汽车为代表的制造业生产经营活动、以消费者服务为代表的线下消费逐步恢复正常,股票市场也跟随反映了这一事实。

经历上半年经济活动的波折,愈发清晰地看到,产业升级与消费升级是经济可持续增长的必由之路。

值得一提的是,在组合持仓出现较大波动调整时,陶灿使用“等待期”方法检验持仓个股,在基本面恢复阶段,前期调整的个股亦在较短的“等待期”之后出现反弹。

在投资框架上,二季度陶灿加强了大类资产配置维度的判别,叠加之前的行业三因素、个股三因素构建更加完善的框架体系,力争在多变市场为持有人贡献超额回报。

此前,陶灿表示,对于下半年,当稳增长落地,市场投资机会亦将重回调结构领域。组合持仓品种估值和业绩增速的匹配性依然有希望在下半年的风格切换中获得较好机会。

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-07-25 22: 02

2022-07-25 21: 30

2022-07-25 20: 49

2022-07-25 20: 00

2022-07-25 17: 00

2022-07-25 14: 39