编者按:近期,基金二季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

今年,市场经历了较长一段时间的震荡调整。新能源等热门板块年初陷入震荡调整后,于二季度迎来强势反攻,而通胀相关的煤炭板块同样表现较好。

在这样剧烈波动的行情之下,泰达宏利基金王鹏仍在2022上半年主动权益基金业绩排名位居前列。近日,王鹏所管理产品二季报相继公布,他的调仓动向也随之曝光,在二季度交出了一张优秀的答卷。

王鹏表示,将继续坚持“投资景气行业龙头,追求戴维斯双击”的方法。灵活选择业绩超预期概率更高的行业,力争把握中国经济转型的历史机遇。并选择长期空间大、短期业绩好的公司,尽量回避短期主题催化透支明显的公司。追求业绩超预期带来的估值业绩双升。

本期【调仓风向标】,基金君将为大家详解泰达宏利基金王鹏的二季报及调仓变化。

看好光伏、风电、军工上游零组件和材料板块

王鹏毕业于清华大学微电子专业,先后于中邮创业基金管理有限公司、上海磐信投资管理有限公司任职,2015年加入泰达宏利基金,2017年开始管理自己的第一只基金产品。

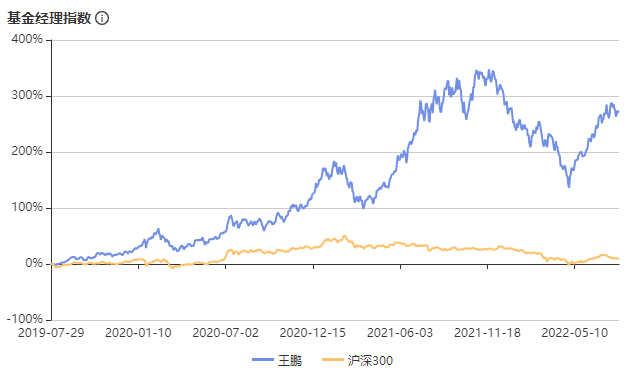

王鹏目前在管产品10只,管理年限已有五年,其代表产品年化回报率为33.88%,远高于同期大盘0.74%的年化回报率。据二季报披露数据,相较于2022年一季度末,王鹏的管理规模有所回升,自114.66亿元提升至128.06亿元,管理规模有所上升。(截止2022年8月1日,数据来源:智君科技)

根据过往持仓数据显示,王鹏在制造业板块的配置力度较大。今年二季度,王鹏进一步增配了制造板块。

在行业配置上,王鹏十分擅长在各景气赛道中进行行业轮动,行业分布较为多位,各重仓股的持有时间也较短。

王鹏的产品以中盘成长型为主,股票行业偏好集中,整体持仓风格更加偏向于电力设备、工业、原材料等行业。重仓股票的持有时间较多短。行业分布多变。

二季度,王鹏进一步增配制造业、信息行业与水利、环境和公共设施管理业。制造业占其在管基金净值比93.22%,较上季度上升4.56%。

此外,在保持较高行业集中的同时,王鹏代表产品的持股集中度有所下降。二季度,其代表产品前十大重仓股持仓占比为46.66%,与一季度的53.81%相比下降7.15%。

投资策略上,王鹏秉持“投资景气行业龙头,追求戴维斯双击”的方法。

王鹏表示:“这种方法核心是追求业绩超预期带来的估值业绩双升,长期超额收益大概率较为明显,但在讲逻辑不讲业绩的阶段会相对弱势,但拉长时间该种方法的风险收益比相对仍然会较为突出。”

如何进行买卖个股的投资选择?王鹏表示:“我买入一家公司,一定是因为它所处行业景气度够高、公司竞争力够强,而且企业未来有业绩超预期的可能。卖出一家公司则是因为它所处的行业景气度发生变化,也可能是因为我发现了景气度更高、业绩超预期概率更大的公司。”

具体至二季度个股调仓动向上,王鹏对其代表产品前十大重仓股进行了大洗牌,新进亿纬锂能、双环传动、振华科技、派能科技、国轩高科、比亚迪、大金重工为前十大重仓股,持仓数量分别为303.72万股,865.8644万股、201.22万股、85.7151万股、524.3377万股、68.52万股、492.31万股。基于对公司景气度较为精准的判断,王鹏二季度新进的前十大重仓股中,双环传动、大金重工近一年涨幅超50%。

就行业而言,新进重仓股分属电力设备、汽车、国防军工行业。基于中长期视角,王鹏看好新能源车板块的中长期发展。此外,王鹏认为,光伏、风电、军工上游零组件和材料板块也具备较强的投资前景。另一方面,王鹏对中天科技、宁德时代则有所减持。

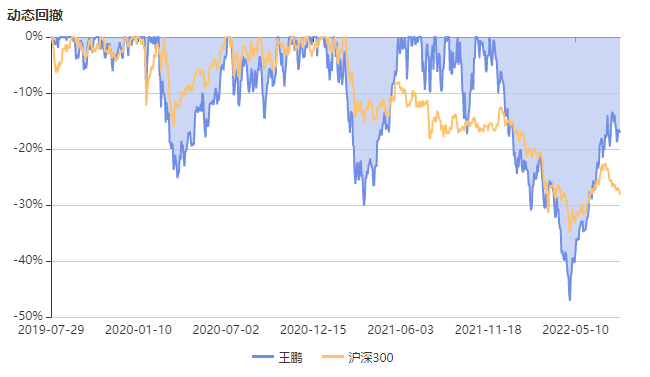

值得注意的是,由于其高轮动性特征,王鹏的动态回撤水平波动较大,上半年基金最大回撤一度超过40%。

投资景气行业龙头,把握中国经济转型的历史机遇

在投资中,王鹏秉持“投资景气行业龙头,寻求戴维斯双击”的投资策略,以中国经济转型过程中产生的各类投资机遇作为主线,将“自上而下”和“自下而上”相结合。从“自上而下”的角度对大类资产进行优化配置,并优选受益行业;另一方面,以“自下而上”的视角精选出具有长期竞争力和增长潜力的优质公司,通过板块轮动把握高景气行业。

在进行投资选择时,王鹏注重盈利增速与现金流增速两大指标。“投资最重要的指标是盈利增速和现金流增速,这两个指标的边际变化对股价的影响最大。估值这个因素决定的是投资的性价比,在投资实践中是应该最后考虑的指标。没有必要因为高估值而去看空一个行业,也没有必要因为估值低而去看好一个行业。如果过度重视估值,只买跌了很多的公司,容易陷入戴维斯双杀的低估值陷阱。”王鹏表示。

回溯二季度市场的发展,在经历海内外扰动因素后,二季度成长板块的估值达到2019年以来新低。而王鹏持续关注的储能、新能源车、光伏、风电、军工等行业表现符合预期甚至超出预期。王鹏认为,股价和基本面的强烈反差等多种因素导致了二季度后半段的反转。

展望后市,王鹏将继续坚持“投资景气行业龙头,追求戴维斯双击”的方法。灵活选择业绩超预期概率更高的行业,力争把握中国经济转型的历史机遇。并选择长期空间大、短期业绩好的公司,尽量回避短期主题催化透支明显的公司。追求业绩超预期带来的估值业绩双升。

“影响市场的因子太多,每个阶段都有不同的因子主导市场。我们需要找出长期最客观的因子来做判断。我们坚持投资符合时代产业趋势的行业,特别是其中业绩增长出色的公司,努力获取超额收益。”王鹏表示。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-08-01 18: 46

2022-08-01 09: 44

2022-07-31 19: 50

2022-07-31 12: 14

2022-07-29 11: 55

2022-07-29 10: 44