编者按:“数据解析基金经理,深度还原投资画像。”英华人物库推出全新栏目《数说人物》,用形象的语言解析数据背后的基金经理,为投资者还原立体投资画像。带你探寻基金的收益来源,选基先选人。

在经过了此前的强势反弹后,进入2022年三季度以来,市场重新进入震荡休整期。在5至6月一路高歌猛进的成长赛道再次放缓脚步,而价值风格再现韧性。随着A股的估值得到进一步的消化,投资性价比有望在之后提升。

然而,相比于权益市场是否已经磨到底仍存疑虑的情况下,固收市场则呈现出较为确定的增长性。根据中国证券投资基金业协会公布的数据显示,截至7月,今年以来货币基金和债券基金净值增长分别为10.4%、9.7%,达11.09万亿元、4.83万亿元。从中不难窥出,经历了上半年的V字行情后,投资者们的情绪整体开始向天平中“稳”的一侧倾斜。

尽管当前固收市场面临利率震荡下行,但在东兴基金固定收益部负责人、基金经理司马义买买提看来,强政策和弱现实共存的阶段其实并不陌生,这一时期市场面临的问题是当下环境仍然对债券有利,虽然拐点会令人感到有些担忧,经验上来说这时候更重要的应该是找到观测经济边际变化的坐标。

“网红”、“学霸”、“西域帅哥”都是司马义买买提身上常为人津津乐道的标签,虽然其基金管理的时间不算长,但他在金融行业内已深耕十余年。

在上海交通大学这样一所名校内,司马义买买提本科期间学习的是电气工程与自动化,硕士则专攻数学,深厚的理工类综合背景,奠定了他投资严谨、企稳的基底。在正式管理基金产品前,曾在证券公司经历9年多的行业沉淀,专注研究固收市场,期间也穿越多个牛熊周期。2019年起正式入职基金公司开启基金行业生涯,2021年加入东兴基金,现任东兴基金固定收益部总经理、基金经理,迄今管理产品累计达10只,管理规模也在1年内实现了6倍增长,跻身“百亿级”管理人。他有相对完备的投研体系,投资风格稳健,追求稳定回报,擅长信用挖掘并严格控制信用风险,能够有效控制净值回撤。

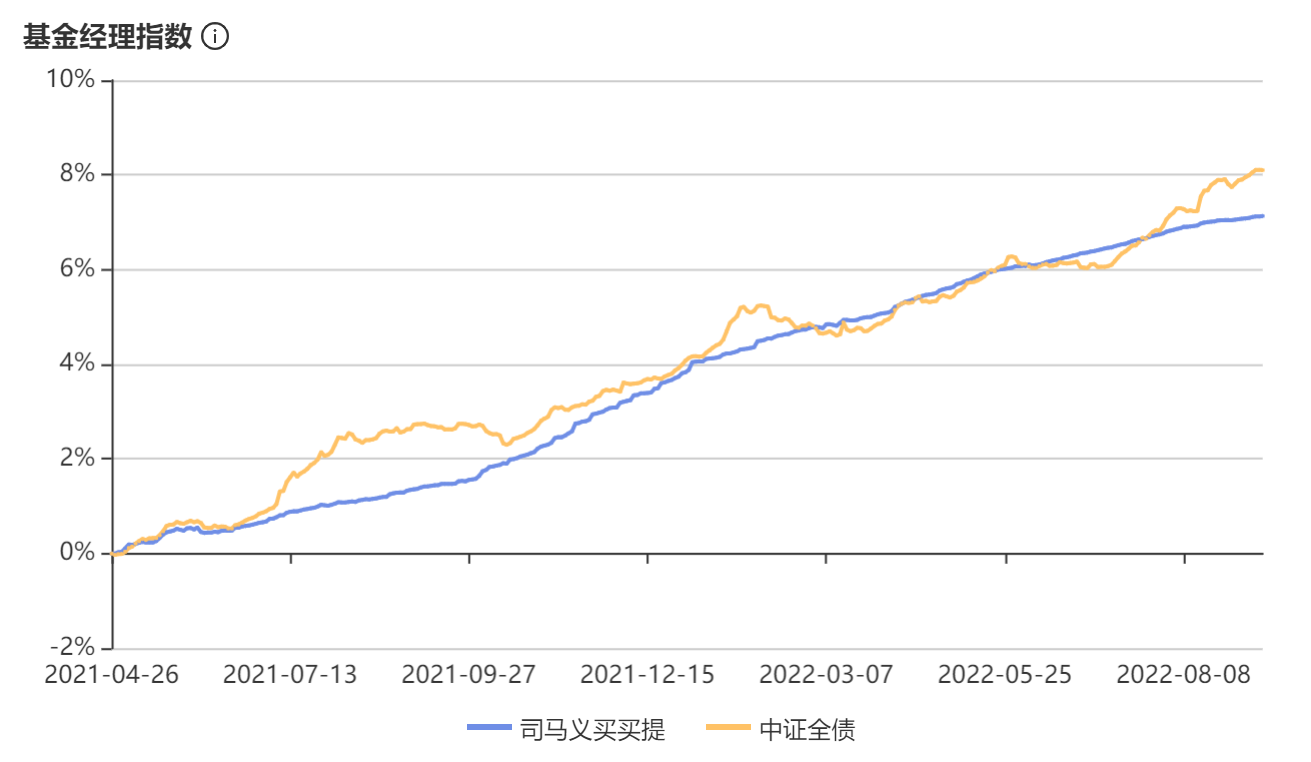

目前,司马义买买提在管产品共计8只,截至9月9日,其基金管理年限为1.37年,管理以来的年化回报为5.17%,同期中证全债回报为5.86%,管理规模共计为299.59亿元。

根据智君科技显示,相较于中证全债,司马义买买提整体的风格更为稳健,收益波动整体更加平稳。而根据追踪其过往的数据可得,司马义买买提获取收益的确定性较好,盈利能力和业绩的稳定性都相对出色。

结合司马义买买提历来的从业经历和时长看,其目前的表现虽稍弱于中证全债,但由于其“稳”字当头的投资理念,在震荡行情下依然也保持了一定收益。

司马义买买提的投资关键词可以总结为如下三点:淡化周期因素、注重绝对收益、严控收益波动。

从司马义买买提在证券行业开始沉淀时,他已经历过数个牛熊周期,面对市场起伏跌宕,司马义买买提逐渐形成了自己的一套体系:“不以经济周期为转移的投资盈利模式”。在此模式下,他认为即使面对不同阶段的经济形势和市场行情时,都应做好提前的预判和把控。做为固收类基金经理,持有人对产品的期许便是要“稳中求进”,这一理念贯彻在了他的投资中,因而他总会有应对波动措施的策略,减缓收益波动,让投资的收益确定性加强。

而在持仓方面,巴菲特的“贪婪恐惧论”也充分地被司马义买买提运用在了个人的投资中。他表示,“牛市要拿得住,熊市要空得住。”而这也让他在此前的投研经历中获得过实际盈利来为这一理论佐证。

司马义买买提表示,在固收领域,“攻和守”也是相对而言,基本对应于所投资资产的波动性。

投资的标的风险越低,组合就越稳健,表现上来看,就越像一个守的产品;

投资的标的风险越高,波动就越大,上涨的时候,就更表现出攻的态势。

司马义买买提表示,从固收的角度来说,尽可能在债券有机会的牛市,加大久期和杠杆,用来攻,而在债券熊市的时候降低杠杆和久期,用来守。如果债券熊市的时候遇到股票牛市,可以配置一些带有股权性质的资产,用来加大攻的力度,效果会更好。

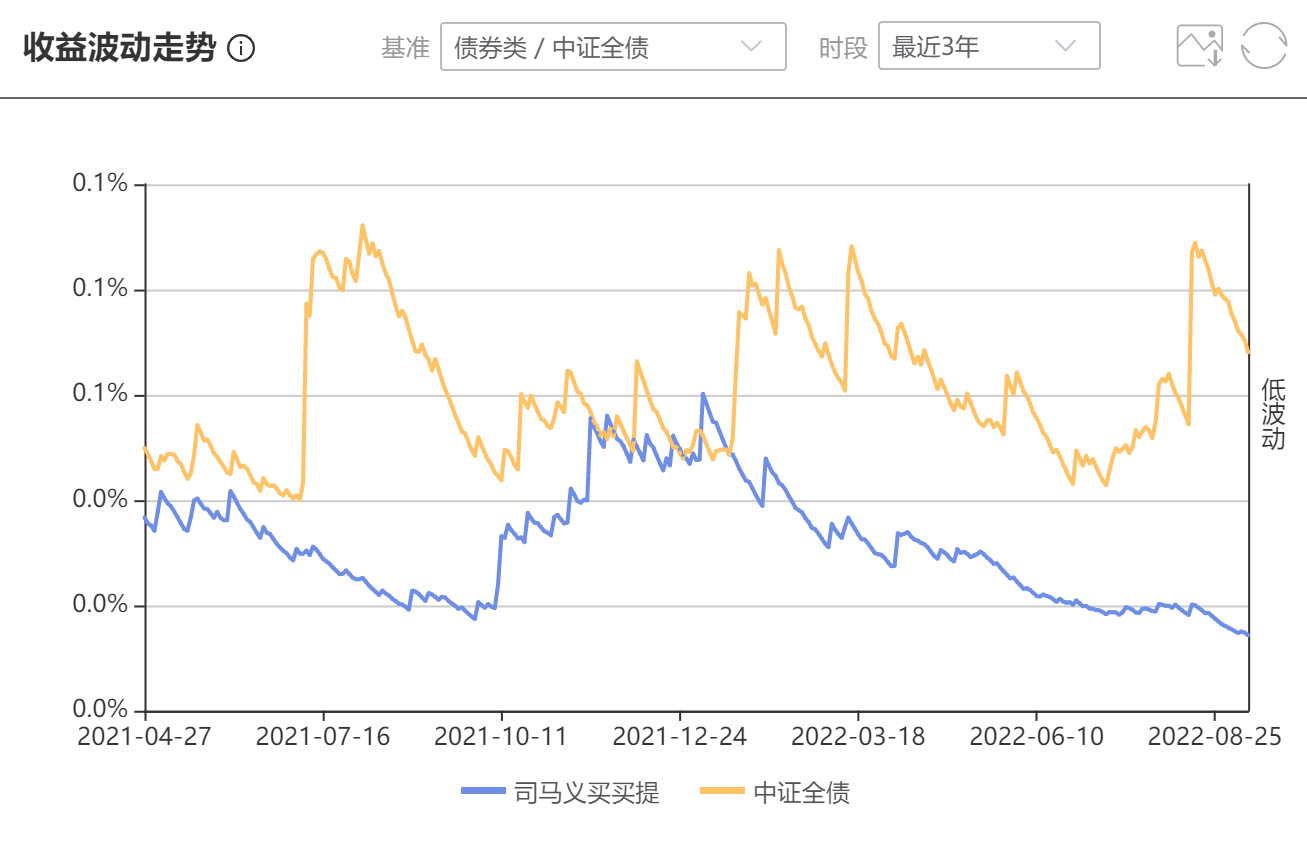

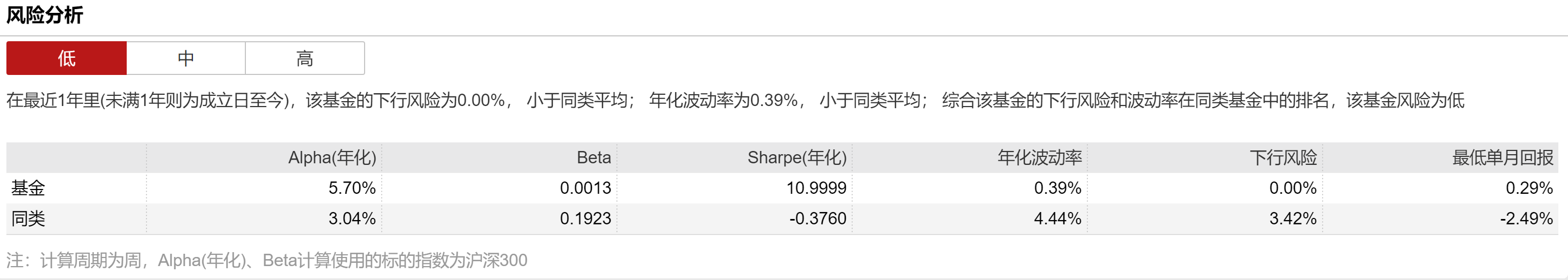

前文基金君提及到,司马义买买提的投资策略中,收益波动控制是一大重点。司马义买买提自管理基金产品以来,收益波动稳定控制在0.01%~0.06%之间,整体大幅优于中证全债的0.04%~0.09%区间。

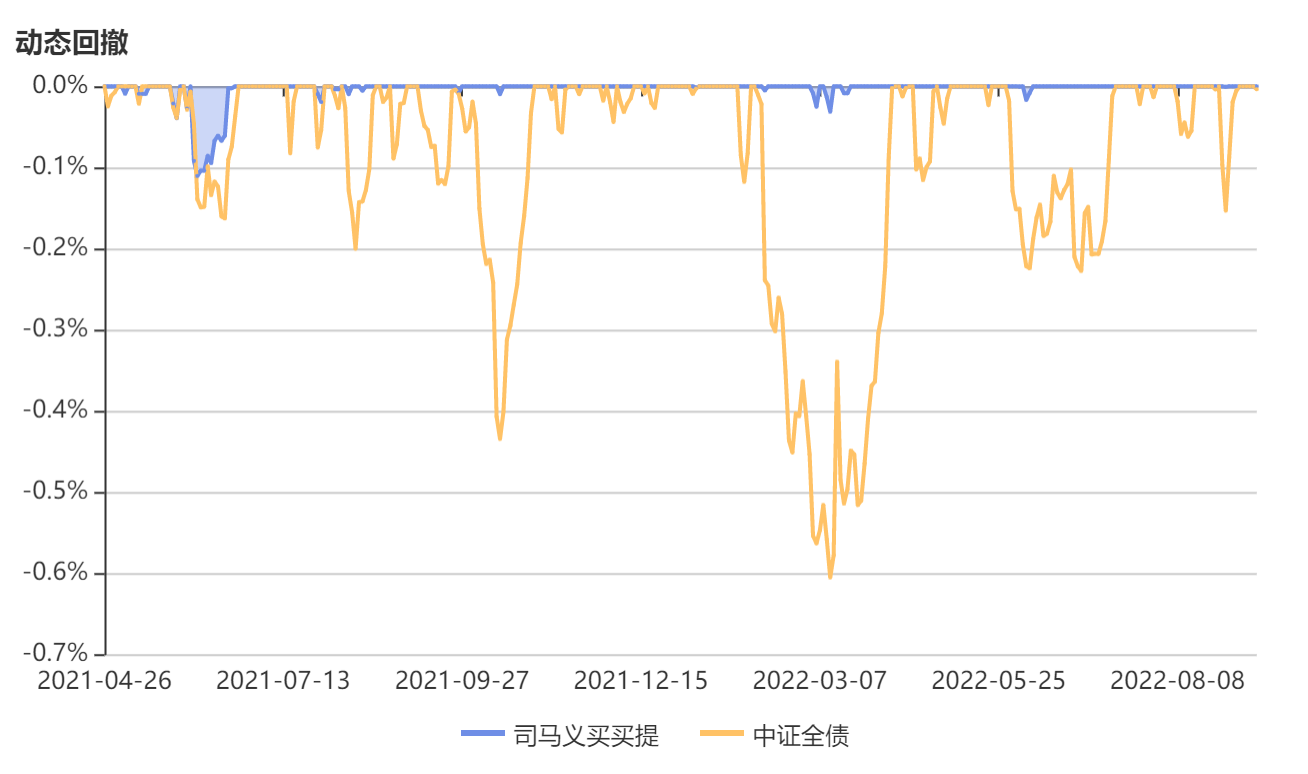

通过观察动态回撤可以看到,司马义买买提的投资贯彻“稳”字当头,回撤方面大幅优于中证全债,行情震荡下依然保持不超过0.11%的出色表现,确保业绩的稳定性。

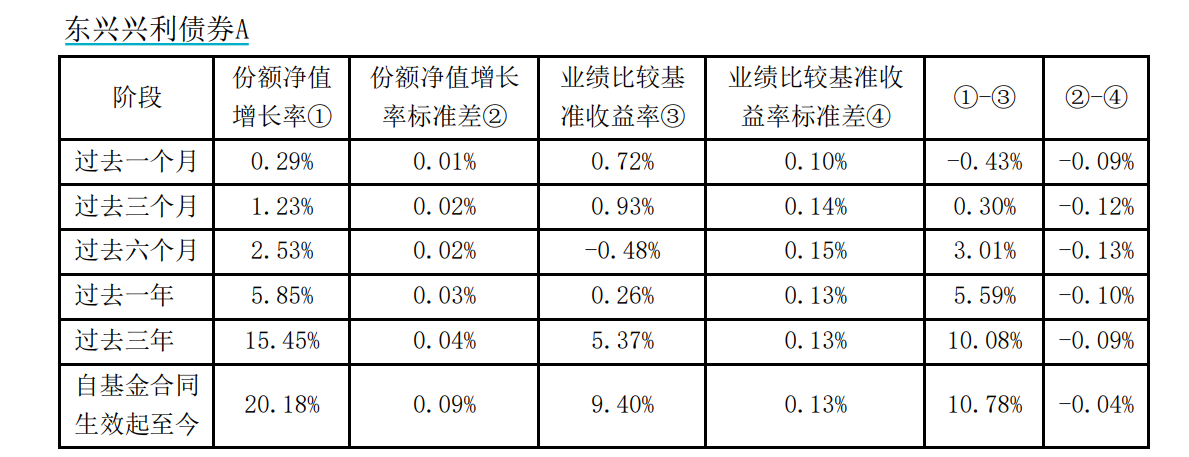

根据司马义买买提代表非货产品的中报显示,在过去三个月至过去一年间均跑赢业绩基准(该基金产品自2021年4月27日起由司马义买买提管理),作为司马义买买提旗下管理规模最大的一支基金产品,我们可以从中一窥其主动管理的收益博取能力。

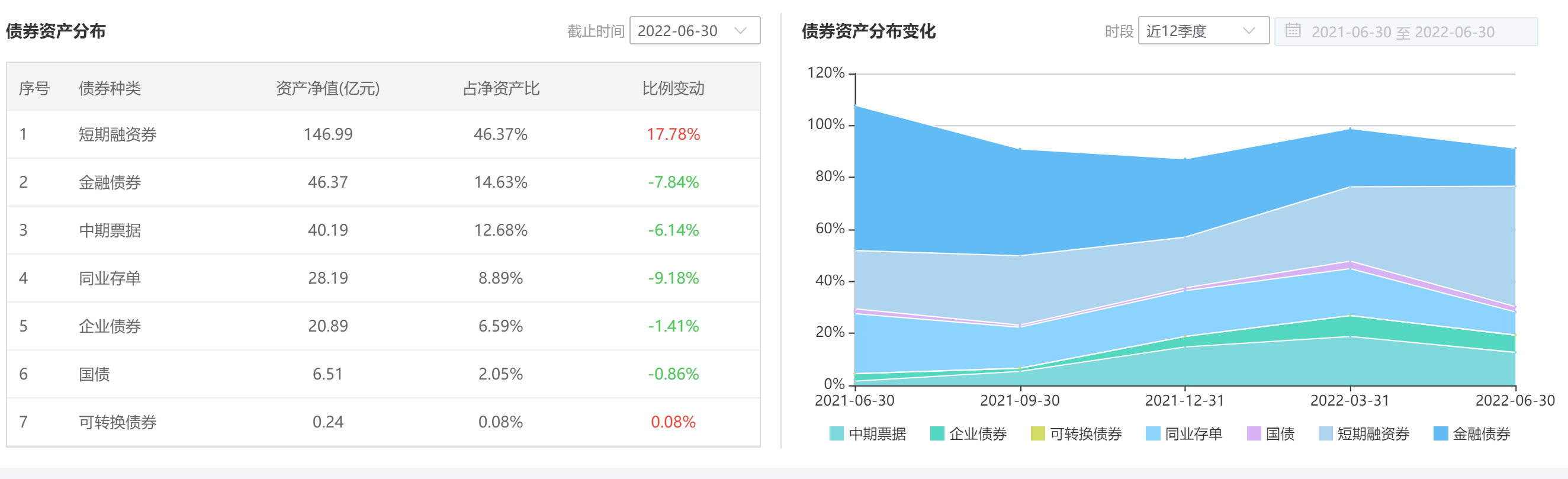

根据智君科技显示,截至2022年二季度末,司马义买买提旗下产品的持仓中,有87.75%用于配置固定收益资产。而在这其中,超过46%的净资产配置了短期融资券,而金融债券和中期票据分别占据14.63%和12.68%。

而在其仓位占比最低的股票资产中,其配置的个股也以价值风为核心,前三大重仓股依次为招商银行、中信证券和东方证券,还配备了消费及电力相关的个股。

面对近期稳增长接续措施出台、国内债市也进入震荡调整期的情况,司马义买买提在近期做客中国基金报《投资热点说》节目时表示,在经济的下行阶段,很容易形成的一种惯性思维就是认为经济会无休止的下行下去。“但其实,历次宽松的累加大概率仍然在某一个时点会开始对经济产生正面的作用。”

“对于债券市场来说,强政策和弱现实共存的阶段其实并不陌生,这一时期市场面临的问题是当下环境仍然对债券有利,但是这个拐点又会令人感到有些担忧。”对于后市如何走,司马义买买提认为,经验上来说这时候更重要的应该是找到观测经济边际变化的坐标,而当前房地产销售和社融则可能就是两个比较关键的指标。

而面对如今国内外经济周期的错位情况,司马义买买提表示,在国内有不少观点是会认为美联储加息会对中国央行的货币政策产生一定的影响,但这一点在历史中已经被证伪过多次。他认为,中美利率的走势并没有明显的相关性。如投资者想要关注宏观经济形势下的可能存在的风险点,司马义买买提建议可以关注美元走势:“美元本身能够完整的反应海外绝大多数宏微观层面的信息,在美元走强的阶段国内债券市场通常也表现强势,在美元偏弱的时期国内债券市场也通常表现不佳,这是一个经历史反复验证的有效规律。”

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-09-10 21: 36

2022-06-29 16: 54

2022-09-09 19: 44

2022-09-07 22: 21

2022-09-06 21: 29

2022-09-04 19: 15