01 国内权益市场 市场延续了整体调整的态势,前期主线AIGC的传媒和中特估的建筑均迎来了较大的分歧调整,市场情绪受挫,成交额逐步萎缩至8000亿+,短期CPI和社融数据再度低于预期,加剧了市场对于后续经济的悲观预期,此背景下大盘价值指数相对偏弱,存量博弈背景下在主线分歧的过程中前期超跌赛道股迎来一定的反弹,本周创业板指、红利指数、深证成指跌幅较少,而科创50、上证50和沪深300跌幅居前。 分行业看,在主线行情积累了较大涨幅后,人工智能的龙头板块传媒和中特估龙头建筑板块在本周迎来分歧后首次双双大幅调整,在此背景下前期超跌的赛道股迎来一定的资金分流,另外市场情绪进一步悲观之后,市场开始布局防御性低估值板块,而在国内外经济均弱于预期的情况下,经济顺周期板块也迎来调整;本周公用事业、煤炭、汽车、电力设备和环保涨幅居前;建筑装饰、传媒、有色金属、商贸零售、石油石化跌幅居前。

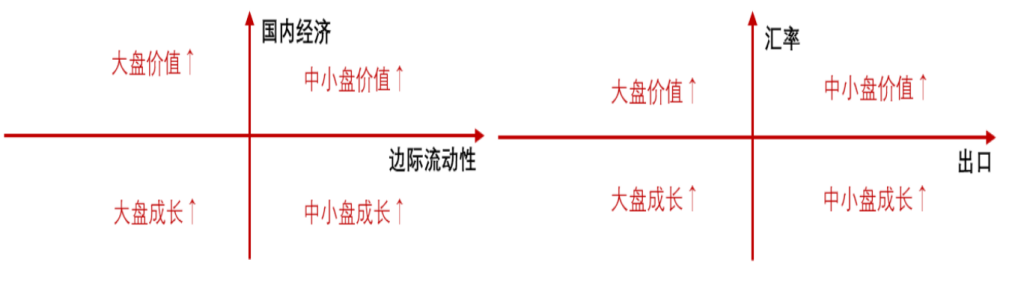

02 香港、海外权益及商品市场 上周全球全球市场多数调整,美国CPI数据低于预期,提升美国后续降息预期,所以成长板块相对偏强,但PPI偏弱和初请失业金人数超预期使得市场加剧对于衰退的担忧,因此价值板块相对偏弱; 虽然CPI数据曾小幅拉低美元指数,但美国债务问题持续,反增美元避险买盘,美元指数大幅上涨1.40%,美元指数创去年9月末来最大单周升幅,贵金属整体下跌,特别是白银出现较大的周度调整,在全球基本面疲弱的大背景下,原油及工业金属均录得下跌;而国内黑色系因为经济低预期后市场开始再度展望稳地产投资,黑色系整体有所上涨。 03 短期关注 23年一季报可能是23年全年景气展望的缩影,因此把握一季报的方向有利于挖掘今年的超预期景气行业,以下参考兴业策略对于107个细分行业一季报景气梳理与展望。 结论是后续值得重点关注的细分板块划分为两类:一是2023Q1净利润高增,后续景气度有望延续的板块;二是2023Q1净利润增速不高,但后续景气有望底部反转的方向。具体如下: (1) 高景气有望延续的细分方向主要包括:油服工程、消费建材、专用设备、酒店及餐饮、中药、火电、公路铁路、传媒、券商、保险; (2)景气度有望底部反转的方向包括:黄金、工程机械、通用设备、造纸、旅游及休闲、航空机场、光模块、服务器、IDC、计算机设备、云服务、银行。 总结成市场潜在炒作的主题方向分别是: (1)数字经济:通信(光模块、服务器、IDC)、计算机(计算机设备、云服务)以及传媒等; (2)出行链:消费者服务以及交通运输; (3)顺周期:油服工程、机械、火电以及金融(银行、券商以及保险)。 04 权益市场展望及资产策略 从经济增长角度看: 短期经济目标低于预期,叠加CPI低于预期,市场再度担忧经济复苏强度,经济正相关的大盘价值再度承压; 但基于对国内外经济、流动性、汇率、出口等关键变量的中期展望,23年中期维度大盘价值股仍然具备明显的优势。 权益资产策略(一):

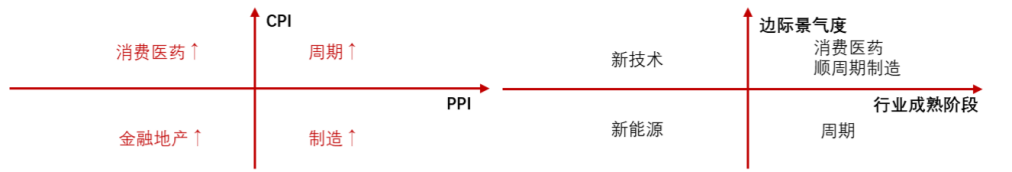

从CPI-PPI剪刀差视角看: 4月CPI、PPI继续超预期下行,PPI下降幅度更甚剪刀差继续扩张,但短期需求的疲弱造成市场当前过于悲观的预期,参照以往该阶段重点关注非银金融、计算机、食品饮料、银行和房地产涨幅居前。 中期维度随着经济复苏逐步兑现,CPI有望拐头向上,届时CPI-PPI剪刀差会再度拉开,届时利润向下游传导,中期维度消费医药、金融地产、顺周期制造等具备相对的比较优势。 CPI、PPI均下降阶段(7次),体现当前经济较大的压力,因此稳经济相 关政策出台会较为频繁,因此金融+地产+基建会相对占优:非银金融、银行、房地产、建筑装饰往往涨幅居前; CPI上升、PPI下降阶段,如果CPI-PPI为正(3次),明显占优的行业是消费医药行业,前10位的行业中综合、社会服务、纺织服装、医药生物、家用电器均为下游消费股;该阶段表现最差的是上游周期钢铁、石油石化等。 权益资产策略(二):

展望后市,近期CPI和社融数据再度反映了当前经济复苏状况仍不牢靠,但近期市场的表现已经涵盖了大部分悲观预期,而此前政治局会议对于经济的表态和此前超预期的降准反映出政府的底线思维; 我们认为一旦后续复苏出现困难仍然会有托底政策,前次国常会强调稳住出口及推出务实管用的政策措施以推动经济好转就是较好的验证,只是当前社会面的信心回复、以及资金从金融向实体传导都需要时间,随着时间的推移今年的经济悲观预期有望逐步修正,而中美周期的反向也终将使得北向再度流入建议A股震荡调整过程中可适度乐观积极,在经济复苏还未证实的背景下,ChatGPT+中特估仍将作为主线占优,但目前涨幅过大的背景下容易出现分歧调整; 后续核心是把握主线行情中切实有基本面改善的部分,分歧阶段使得一季报的景气方向可以分流部分资金,中长期维度我们仍然认为一旦经济展现出复苏态势,大盘价值股有望再度占优,因此可以逐步在下跌过程中关注相关左侧机会。

2023-05-17 14: 18

2023-05-17 14: 18

2023-05-17 14: 18

2023-05-17 14: 18

2023-05-17 14: 18

2023-05-16 20: 33