年金基金是养老金体系中的第二支柱,能够为我们的退休生活锦上添花。年金基金实施市场化投资,所以投资收益情况始终是参与人关心的问题。近年来,年金基金收益出现一定起伏,特别是2022年行业出现了负收益,受到大家普遍关注,也引起了部分参与人的担忧。

那么,年金基金作为具有长周期投资特性的养老金,它过去的投资情况到底如何?以后又能创造多少收益?今天让我们来分析一下吧。

回顾历史:年金历史业绩呈现出一定的周期性

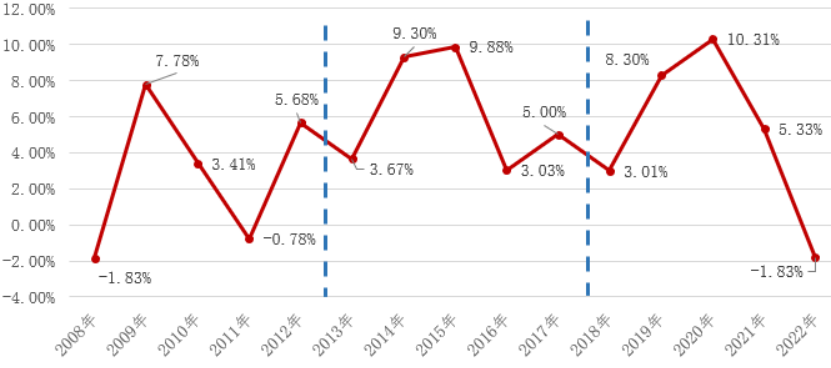

企业年金自2006年下半年开始市场化投资运作,从历史业绩来看,2007-2022年平均收益率为6.58%。同时我们将历年业绩走势做图后(剔除2007年极端收益高值),可观察如下现象:

年金业绩具有较强的周期性,业绩达到波峰后,就会面临2-3年的调整期。比如2014、2015年连续两年获得9%以上回报后,2016-2018年的业绩大幅掉头;2019、2020年连续两年获得8-10%的收益后,2021年和2022年持续下降。

图1:2008-2022年企业年金行业平均收益折线图

2022年企业年金虽然录得行业负收益,但拉长时间区间来看,2019-2021年业绩都高于历史平均水平,尤其是2020年,整体收益是除2007年外的历史最高值,所以此后业绩向均值回归的动能巨大。从近五年来看,企业年金行业平均年化收益率依然达到了4.94%,仍然处于长期收益中枢水平。

企业年金业绩呈现出的这种周期性特征,与资本市场表现密切相关。在企业年金市场化运营的时段里,我们将A股主要市场指数年度涨跌幅与企业年金行业平均收益进行了对比,发现年金基金业绩的每一次低谷和波峰都与A股的趋势完全相同。年金业绩负收益的2008年、2011年和2022年,上证指数、深证成指、沪深300的跌幅都几乎超过了20%。资本市场存在牛熊周期,因此年金业绩的波动也具有其必然性。

分析当下:年金投资波动加大符合经济发展趋势

近几年,不少年金参与人反映年金收益波动有所加大。确实,年金投资在2019-2021年出现一轮业绩高点,三年平均收益显著高于历史平均,而2022年收益骤降至负数,业绩波动的确在加大。相较于此前历年业绩,上述区间最高年度收益创下2008年以来业绩新高,最低收益也再次达到历年低点,其中的原因是什么呢?

第一,随着我国经济发展增速换挡,固收类资产的收益回报降低,对年金组合安全垫积累贡献也在降低。从普通老百姓接触最多的存款来看,以某大型国有银行1年期定存利率为例,2010年底、2015年底、2022年底分别为2.75%、1.75%、1.65%;而全社会信托贷款融资存量规模也在下降,2017年高点曾突破8万亿,截至2022年底,规模降至3.75万亿。固收类资产静态收益率降低,叠加优质高收益资产发行量锐减,导致固收资产贡献及组合收益的稳定性下降。

第二,面对经济新形势的挑战以及年金投资的长期收益目标,年金投资管理机构普遍加大了权益资产的投资力度。权益类资产具有“长期高收益、短期高波动”的特征,这在一定程度上加大了年金基金的收益波动。2019年以来,我国经济高质量发展取得了突出成就,新能源汽车、光伏、创新药、新兴消费等产业蓬勃发展,年金投资管理机构在积极把握优质公司发展机遇,为年金基金创造大量收益的同时,也在承担着权益资产配置比例加大带来的市场波动。这也是2022年大幅波动的环境下,年金收益波动加大的重要影响因素。

展望未来:年金基金仍将拥有显著的长期赚钱效应

对于未来年金基金的赚钱效应,我们认为,只要坚持“长钱、长投”的原则,年金基金投资的长期赚钱效应依然向好。

一方面,国内外历史数据都表明,权益类资产是保证养老金资产收益率维持在合理水平的关键。特别是在我国经济由高速增长迈向高质量发展的新阶段,需要更加重视发挥权益类资产的投资价值。人社部在2020年的95号文中提高了年金基金权益类资产的投资比例上限,进一步扩大了权益类资产的投资范围,这为年金基金充分挖掘收益提供了政策空间。

另一方面,权益类资产收益的核心来源是上市公司盈利增长。伴随我国产业结构转型升级以及全面注册制改革,资本市场服务实体经济的能力将持续增强,高端装备、科技软硬件、新材料、新能源等战略性新兴产业和先进制造业蓬勃发展,我国正在并将继续涌现一大批具备全球竞争力的优质上市公司。年金基金积极分享资本市场发展红利,有望获得更多超额收益,更好地实现年金基金保值增值的投资目标。

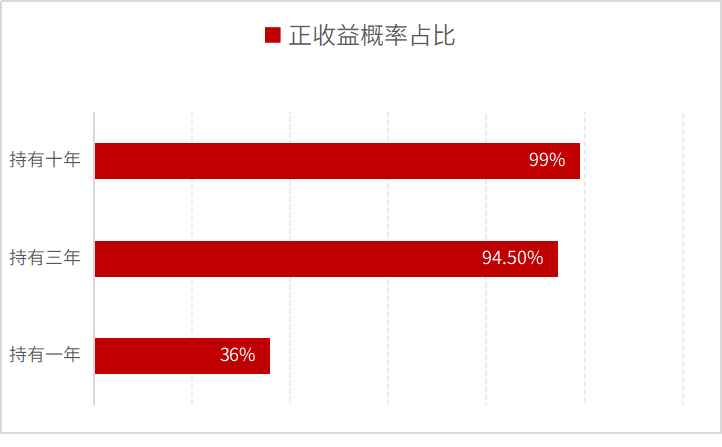

我们也要认识到,在年金投资的漫长时间里,业绩波动是客观存在的。但随着投资期限的逐步拉长,退休领取时的收益情况与投资期当中的波动情况相关度将显著降低。也就是说,拉长投资持有期,通过承担短期业绩的波动性,可以显著提升正收益的概率,也可以提高长期投资后领取的收益水平。

根据Wind数据,我们对偏股混合型公募基金的历史业绩进行了回溯,截至2022年底,持有一年实现正收益的胜率仅有36%,持有三年胜率提升至94.5%,持有十年胜率达到了99%,且年化收益率的中位数可达10.22%。所以,我们要理性看待和接受年金业绩的短期波动,用时间熨平波动,充分发挥养老资金长钱的投资优势,享受时间复利带来的基金增值。

图2:随着持有时长增加,正收益概率不断提高

数据来源:Wind,截至2022年底,指数历史数据不预示未来表现,不代表投资建议。

风险提示:1.本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。2.我国基金运作时间较短,不能反映股市发展的所有阶段。3.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。市场有风险,投资需谨慎。

2023-05-31 17: 48

2023-05-31 17: 48

2023-05-31 17: 48

2023-05-31 17: 48

2023-05-31 16: 01

2023-05-31 16: 00