这是英国金融学者赵怀南教授第四次来到【泉果无限对话】进行分享。

赵怀南教授堪称秉持独立思考原则的金融思想家,在20余年的海外研究生涯里,他在大量数据观测和案例研究的基础上,形成了自成一体的深层理论体系。其在金融学术领域的思考、洞察与研判,在某种程度上代表着这一领域的全球前沿发展方向。

难得的是,他还能用幽默的语言风格和充满想象力的比喻来讲述这些金融理论,在过去三年中,他在【泉果无限对话】平台上传播的很多理念,甚至超越了金融行业的范畴,产生了较为广泛的社会影响力。

在《如何将滚雪球进行到底?》一文中,他对于投资的“铁咖啡罐理论”(Coffee Can)进行了非常深入细致的延展。

他提到,以美股40年的数据为研究样本,会发现,0.85%的交易日创造了96%的市场收益,但因为无人能够精准判断这0.85%的交易日会出现在何时,因此,投资最核心的策略其实是“买得对,拿得久”(Buy right and hold on)。

但其实,“拿得久”这件事,并没有听起来那么容易。他以美股市场上的苹果公司和港股市场上的中国某互联网龙头的数据为例,深入解析:

■ 案例1:

那些坚定持有苹果的人,期间经历了两次从巅峰到低谷:一次80%多的损失,一次60%多的损失,以及若干次近50%的损失。

如下图,苹果在股价起飞之前,在红色虚线位置,尽管它的业绩在不断增长,但股价最初长时间停留在很低的价位,只有越过某个临界点后,多年的积累才会在价格上爆发出来。

图1. 苹果股价走势图

来源:Google Finance

■ 案例2:

再看中国某互联网龙头,在上市后的前半年,股价长期低于1港元,较发行价跌超70%以上。尽管该企业的业绩一直在持续增长,但在上市的第一个十年里面,它的股价一直在底部拉直线,市场这个“称重机”完全“无视”它业务的的高增长。

这其实也折射出股市作为“称重机”的一个功能缺陷——即如果上市公司的“重量”没有到达某个临界点,市场这个“称重机”就容易称不出来。

图2. 中国某互联网龙头股价走势图

来源:Google Finance

所以我们可以看到,不论是中国市场还是美股市场,即使你很幸运的买中了股价能翻10倍,甚至百倍的“超级强势股”,你依然需要经历市场的长期“考验”;只有在至少十年的维度上能笑看股价大起大落的投资者,只有这些“拿得住”的人,才能得到“滚雪球”的果实。

更详细的阐述,可以点击【泉果无限对话】的文章链接:

在前几次分享的共识基础上,这一次赵怀南教授倾囊相授,以美日两国的经典上市公司为研究标的,从专业投资者的角度,以最适合大众接受的简化的逻辑框架,深入解析了投资中“买得对”这件事。

他说:

■ (作为秉持长期主义的专业投资者),我们想要做的是用低廉的价格,至少是公道的价格,来购买那些拥有可持续竞争优势的伟大企业。

■ 英国历史学家弗里德里克·梅特兰说:“简单是长期不懈努力的结果,而不是起点 。(Simplicity is the end result of long hard work, not the starting point)”。这也是芒格经常引用的一句话。我想把过去二三十年的体会,归结成追求‘简单’二个字。

■ 我会用一些形象的案例,和不会超过小学数学的运算,和大家一起,在简单之中追寻我们的投资之道。

以下是赵怀南教授本次分享实录精选:

赵怀南

英国拉夫堡大学

金融学终身教授

兼任英国牛津大学EMBA考试委员会督导教授;欧洲中国经济学会理事会理事;“中国公司金融30人论坛”创始成员;中国国家自然科学基金海外评审专家

楔子:

简单是长期不懈努力的结果

(对于专业投资者“买得对”这个目标),我做了一句最简单的归纳:用低廉的价格,至少是公道的价格,来购买那些拥有可持续竞争优势的伟大企业……今天,我想把自己过去二三十年的体会,归结成追求“简单”两个字:我会用一些形象的案例,和不会超过小学数学的运算,在简单之中追寻我们的投资之道。

英国历史学家弗里德里克·梅特兰说:“简单是长期不懈努力的结果,而不是起点 (Simplicity is the end result of long hard work, not the starting point )”。这也是芒格经常引用的一句话。

中国文化里也早就有类似的表达,比如“众里寻他千百度,蓦然回首,那人却在灯火阑珊处”;还有“天下难事,必作于易”。

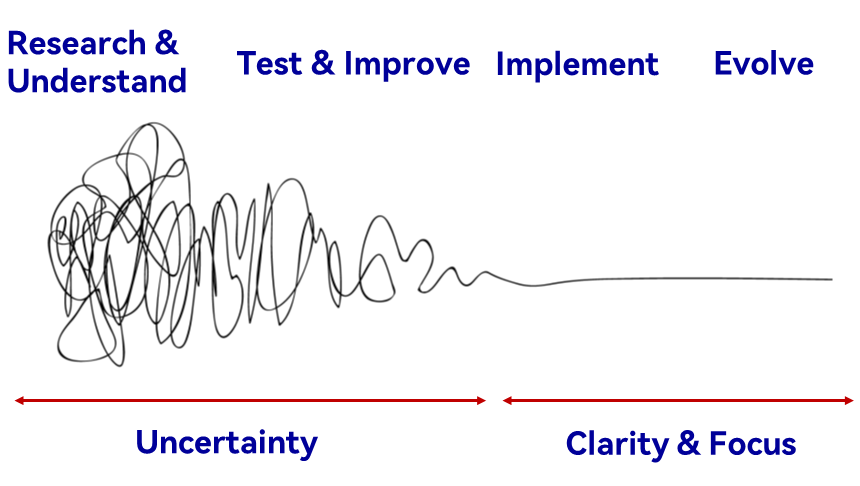

我想以下面这张图为例,讲一讲为什么说“达到简单”需要“长期而不懈的努力”?

图3. 从复杂到简单的演变过程

来源:Business Model Generation, Wiley

这张图里,最刚开始的时候,我们所处的阶段是Research and Understand(研究与理解),这是我们努力的开始;最初始时我们没有多少概念,因此看问题,都会觉得比较复杂;在经过了Research and Understand阶段后,我们有了一些想法;然后就进入了第二个阶段:Test and Improve(验证与提升),这时候我们得到了更好的想法和更多的思想上的亮点,我们开始不断检验这些想法,并不断提升。这整个过程,我们其实是活在巨大的不确定性之下。

一旦我们想清楚了,我们就开始实施与进化,在这个阶段,我们就进入了清晰与专注的状态(Clarity and Focus)。

最终,我们收获了简单(Simplicity)。

所以说,简单是长期不懈努力的结果——不经过上述这些长期不懈的努力,我们不可能得到简单。

作为一名金融研究者,我们每天面对的都是些深奥复杂的金融学理论,那我们该如何寻求简单并在简单和复杂之间寻求平衡呢?

我们不妨来看看那些专业投资大师们是如何看待金融问题的——我发现在实际操作中,那些复杂的金融理论与他们关系不大,他们只寻求简单的道路,我归纳一句最简单的表达:

用低廉的价格,至少是公道的价格,来购买那些拥有可持续竞争优势的伟大企业。

咱们来看几位投资大师,在他们长期努力后,所归纳出的“简单”。

1)格雷厄姆的简单:

格雷厄姆在《聪明的投资者》里说:

Investment is most intelligent when it is most businesslike.

( 翻译:投资在最像投生意的时候是最智慧的。)

巴菲特评论说,这是关于投资最重要的九个字。

就是这么简单的九个字。

2)巴菲特的简单:

巴菲特通过对恩师格雷厄姆的《聪明的投资者》的评论,归纳出自己的投资原则。

我们来看巴菲特的这段原话:The “Intelligent Investor”is still the best book on investing. It has only three ideas you really need: (1) The Mr. Market analogy; (2) A stock is a piece of a business; (3) Margin of safety.

( 翻译:直到今天,《聪明的投资者》依然堪称关于投资的最佳著作,全书可以归纳出三个你真正需要的观点:1)“市场先生”的比喻;2)股票是生意的一部分(即买股票就是买生意);3)安全边际。)

这是巴菲特投资生涯几十年之后,归纳出来的“简单”。而且是如此的“简单”。

3)芒格的简单:

再看看芒格归纳出的简单:

巴菲特经常说,是芒格帮他从猩猩进化到人类。但芒格并没有对着巴菲特长篇大论,芒格其实只教会了巴菲特一句话:

It's far better to buy a wonderful company at a fair price than a fair company at a wonderful price.

( 翻译:以公道的价格买入一家伟大的公司,远胜于以便宜的价格买入一家普通的公司。)

图4. 1968年,格雷厄姆俱乐部合照:

巴菲特(左1),格雷厄姆(左3),芒格(左6)

上面这些理念,都是这些足以载入史册的投资大师,在几十年的不懈努力之下,最后归纳出的“简单”。

所以今天,我想把自己过去二三十年的体会,也归结成“简单”两字:用一些形象的案例,和不会超过小学数学的运算,在简单之中追寻我们的投资之道。

我今天选择的案例,都是美国和日本的公司,希望在不干扰大家在国内投资策略的基础上,看看外国公司,扩展一下思路。

企业最重要的就是增长,但不是简单的销售额增长,而是所有维度的增长。

我们先看一下特斯拉的故事。

图5. 特斯拉股价走势图

数据来源:Google Finance

我们知道成长型公司股价波动一般都很大。体量巨大的特斯拉,目前市值大约是在一万亿美元左右。

在短短一年的周期里,它的股价有时在150美金,有时会到300美金。一家万亿美金市值的公司,怎么会在一年的周期里产生如此大的价格波动呢?

在座的泉果的每一位分析师,应该都能说出很多种理由。但我们这次来找一个简单的回答方式。

我们先看看公司的股价等于什么?

根据教科书上写的:公司的价值等于它所有未来自由现金流的折现值。第一年的自由现金流折现,第二年、第三年,一直折现下去,这就是公司的价值。这其实就是告诉我们,股票的价格等于未来——股票的价格是代表未来的前瞻性、是对未来的变现。

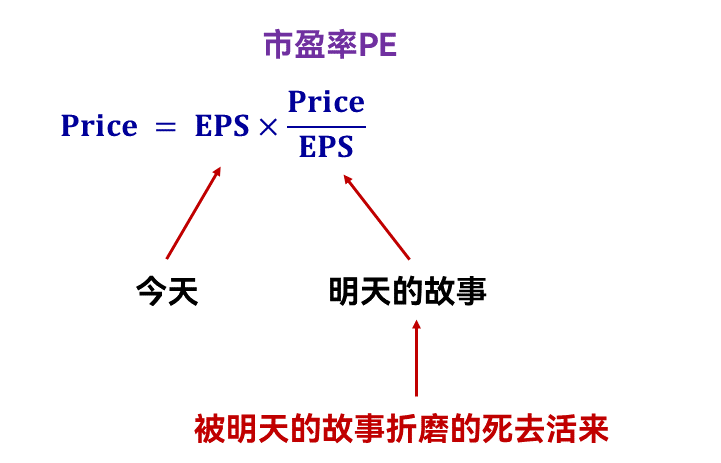

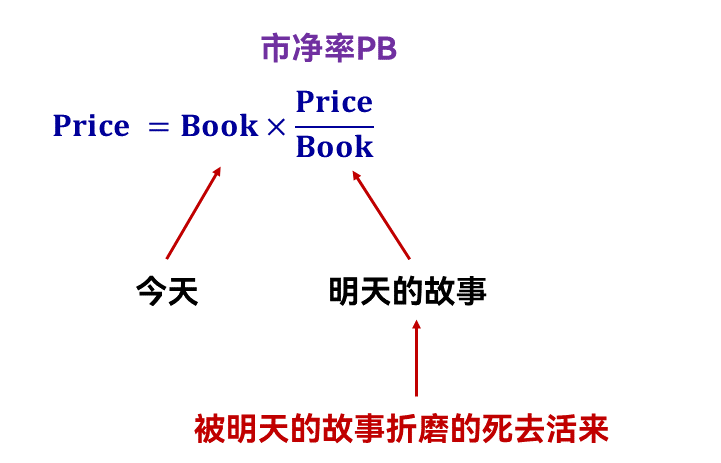

我们给出一个简单的公式,股价等于每股收益(EPS)乘以市盈率(PE) ;或账面资产(Book Value) 乘以市净率(PB) 。

图6. 股价计算公式

我们看到,不论是用哪个公式,结论都是一样的:价格的大幅变动是因为投资者“被明天的故事折磨得死去活来”。因为明天的故事谁也不知道,明天的故事,也许到明天就变了。

今天是确定的,这谁都知道。但“明天的故事”就太飘忽不定了。有关特斯拉的前景,一万个人有一万种说法,所以我们往往就会被明天的故事折磨得死去活来,即便是特斯拉这种万亿美金量级的企业,其股价也会发生剧烈波动。

作为企业,如何才能讲好明天的故事?

作为投资者,如何才能看清复杂的故事?

接下来就进入我们的正式案例解析。

第一个案例,我选了日本食品行业的两家公司:一家是明治控股(下称Meiji),日本最有影响力的奶制品企业,销售额1.1万亿日元;另一家是KS株式会社(下称KS),是做糖果、甜点之类的,销售额为640亿日元。同为食品行业,一个是食品行业巨头,一个是中小企业。

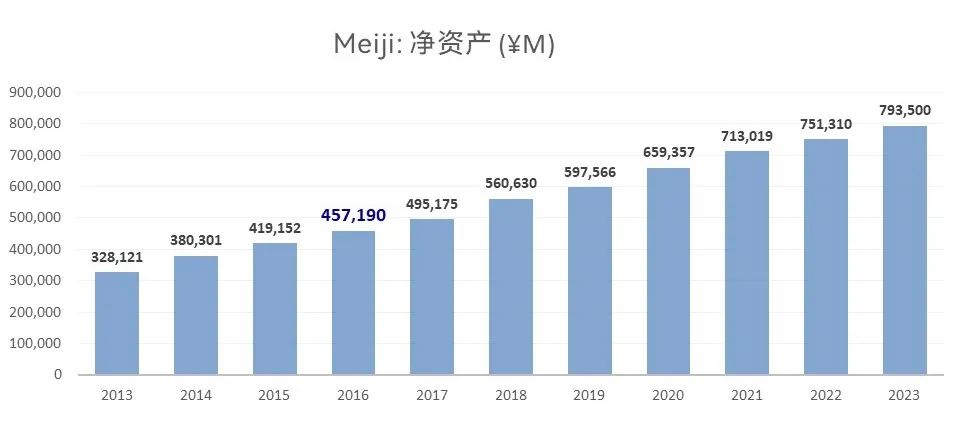

图7. Meiji vs. KS 净资产(股东权益)走势对比:

Meiji净资产(股东权益)持续增长;

KS净资产(股东权益)持续增长。

先来对比一下两个公司的净资产:Meiji的净资产每年都在增长;KS也一样(除了疫情期间对小公司影响较大以外),净资产也在不断上升。

图8. Meiji vs. KS 股价走势对比:

数据来源:Google Finance

但Meiji的股价从2016年开始就持续下跌,已经跌了快十年了,与它的净资产走势完全背离。尽管近几年日本股市大涨,它的股价还是持续下跌;而KS的股价上市后就持续上涨,最高涨幅达到了40倍。

为什么两家公司股东权益都在稳步上涨,但股价走势却大相径庭?是市场的误解?还是哪里出了问题?

我们通过一些简单的指标,来找找答案。

之前跟大家分享过,企业最重要的一点就是增长,但不是简单的销售额增长,而是所有维度的增长。

所以,我们先看看两个公司的增长性:

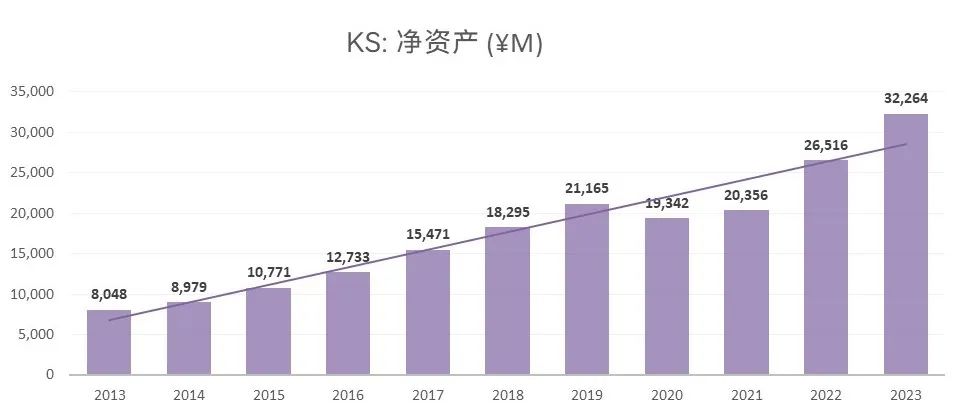

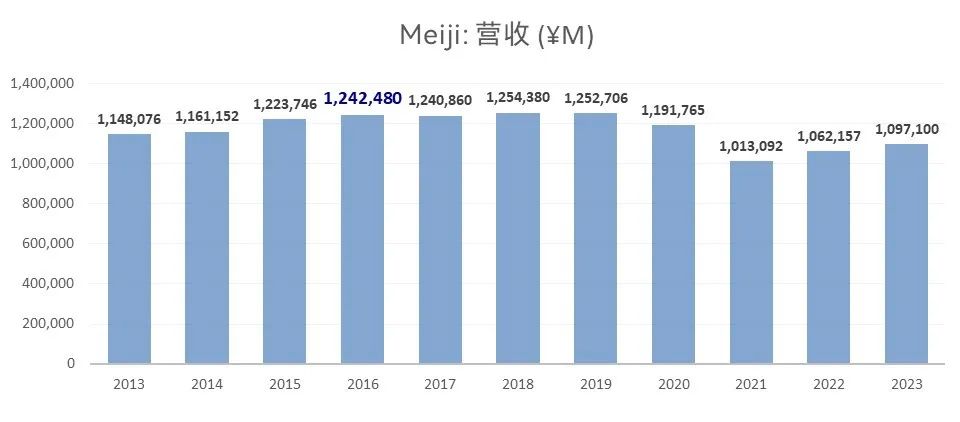

图9. Meiji vs. KS 营收走势对比:

Meiji营收增长平平,2016年后开始下滑;

KS除疫情期间受影响外,营收大幅增长。

2016年开始,Meiji的销售额就基本见顶了,停滞不前,然后开始走下坡路;而KS,除了疫情期间受到一些冲击外,销售额一直在大幅增长。

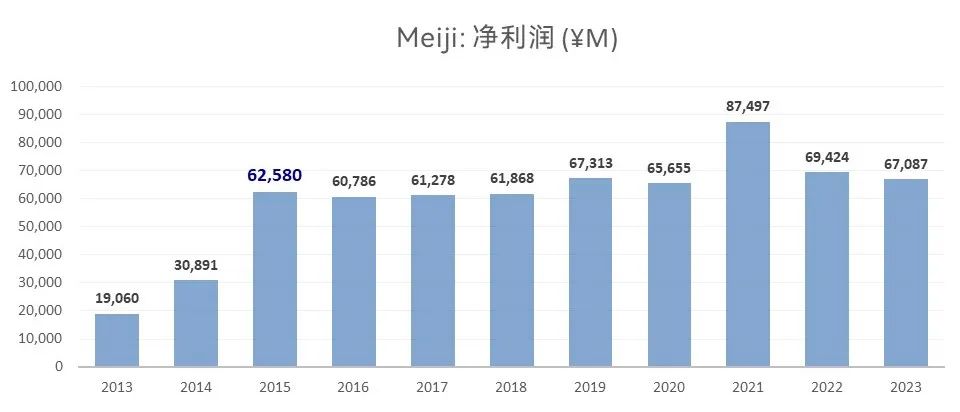

图10. Meiji vs. KS 净利润走势对比:

Meiji利润自2015年以来停滞不前;

KS除疫情影响外,净利润大幅增长。

再看净利润:Meiji的净利润在2015年后一直停滞不前;KS的净利润除了短期受到影响,一直持续增长。

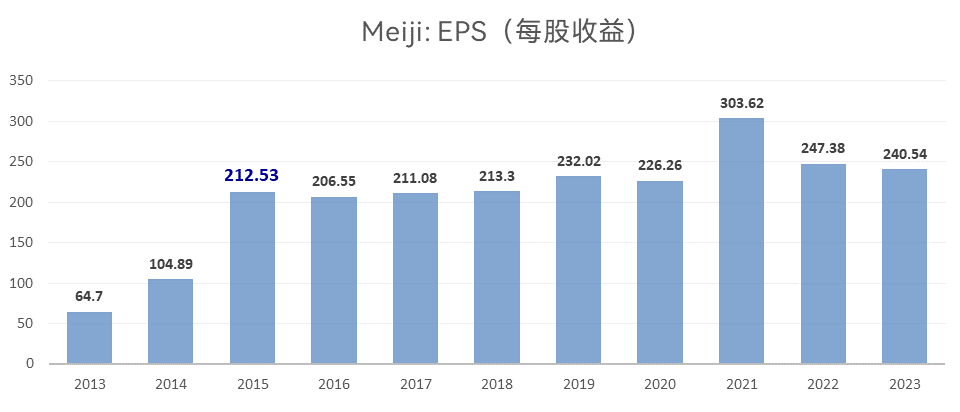

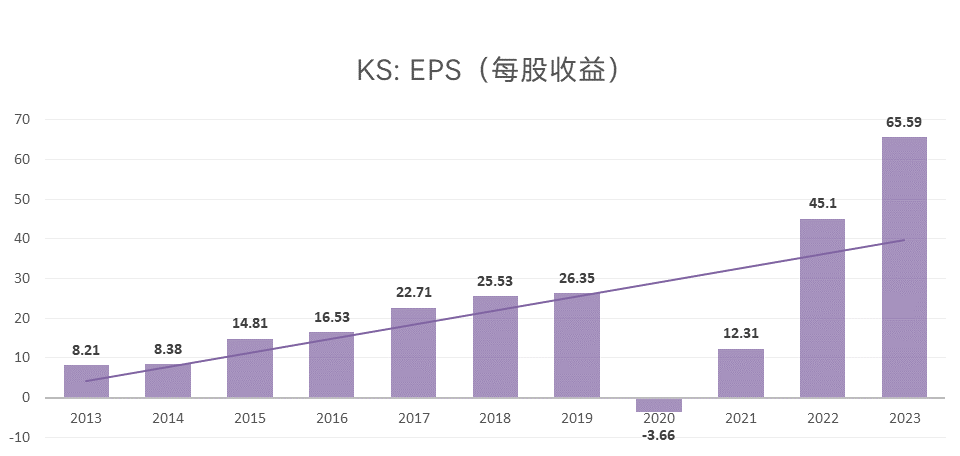

图11. Meiji vs. KS EPS(每股收益)走势对比:

Meiji的EPS(每股收益)自2015年来停滞不前;

KS除疫情影响外,EPS(每股收益)大幅增长。

再看每股收益(EPS),Meiji的EPS从2015年就基本停滞了;而KS大幅增长。

从增长性的比较来看:Meiji缺乏增长动能,且开始缓步下滑,而KS增长强劲且呈现加速趋势。

失去了增长,就失去了可能性,就失去了一切。

从毛利率说起:企业的盈利水平和盈利能力,绝不是一回事!

那么,如何才能提升公司的盈利能力,实现全方位的增长?

在讲这个问题之前,我们首先要区分两个关键的概念:盈利水平(Profit)和盈利能力(Profitability) 。

我们用三个简单指标:毛利率、净利率和ROA(资产回报率) 。当然,关于盈利还有很多指标,ROE(净资产回报率) 和ROI (投资资本回报率) 等,今天就不多说了。

先从毛利率开始:

举个例子,A公司生产一种产品花费20元,售价100元,毛利率为80%;B生产一种产品需要花费80元,售价100元,毛利率为20%。

问题是,每个公司都想实现80%的毛利率,但为什么大多数公司的毛利率只有20%-30%?B公司想卖贵一点,毛利率高一点,难道就不行吗?

原因很简单,只要B把价格涨到101块,第二天就会发现它的市场消失了。卖多少钱不是随意定的,在有大量竞争对手,尤其是在红海市场,加1块钱都有可能活不下来,所以也只能实现20%的毛利率。

因此,毛利率是一个外部指标,它反映的是外部竞争环境及企业的定价权;或者在通货膨胀时,有没有把成本转嫁出去的能力。随便抓一个行业或企业,如果85块钱做出来只能卖100元,毛利率只有15%且1块钱都加不上去,就反映了这个行业竞争的惨烈程度和公司薄弱的定价权。反之,如果一个公司的毛利率比较高且每年都在上升,那它肯定有比较强的竞争优势,而且其竞争力也变的越来越强。

在毛利率给定的情况下,净利率则反映了企业内部降本增效的能力,是个内部指标。

净利率是在毛利率的基础上主要扣除三项费用(管理费用、销售费用、财务费用)和税。从毛利到净利的这段路程,公司是可以把控的,通过降本增效,提高净利率。

毛净差是毛利率到净利率的距离(毛净差 = 毛利率 – 净利率),我们希望这个距离越短越好。如果一个公司的毛净差在逐年增长,说明这个公司的内部管控成本的能力越来越薄弱。

现在我们做个小竞猜:

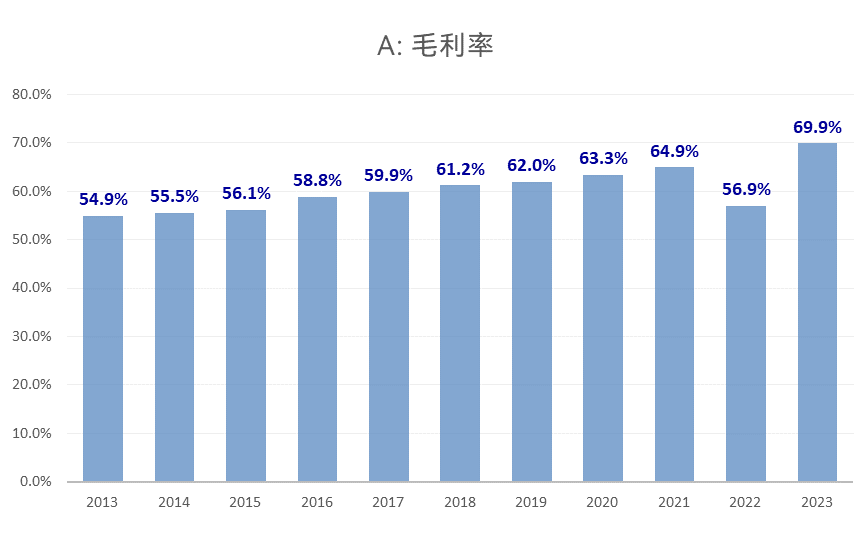

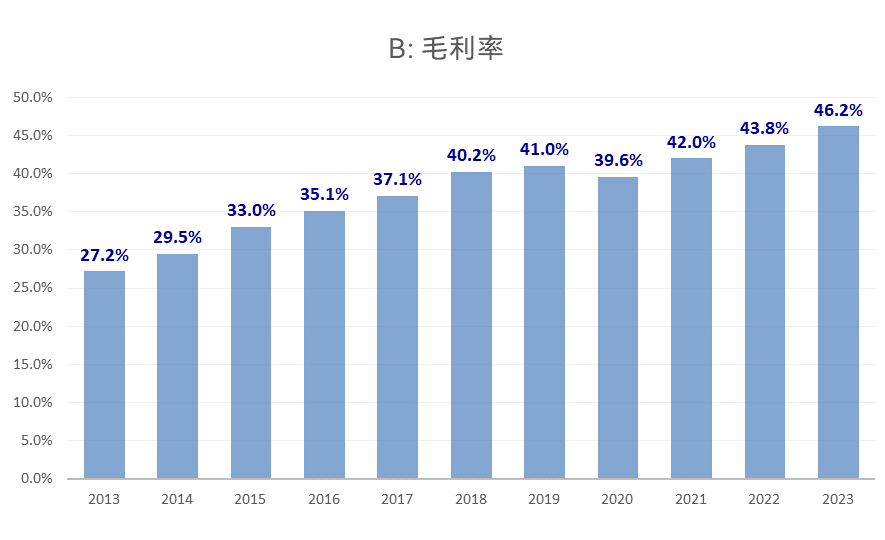

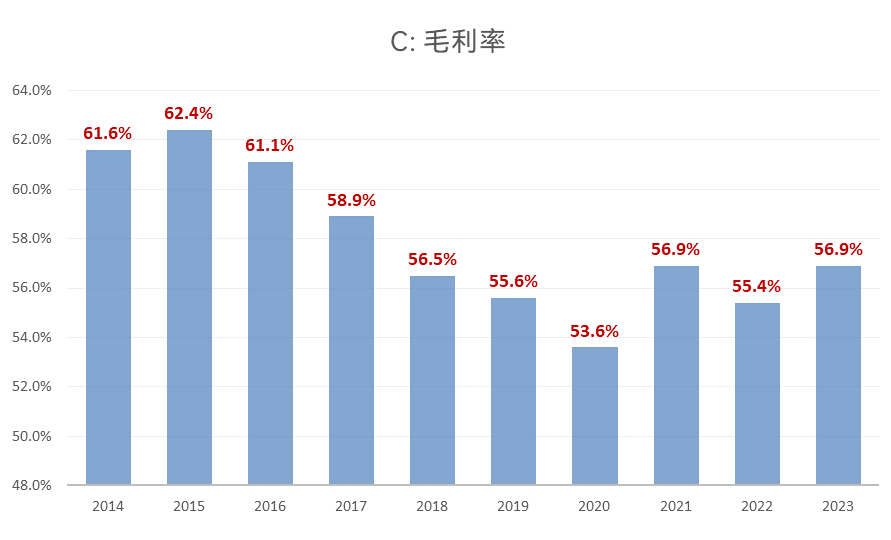

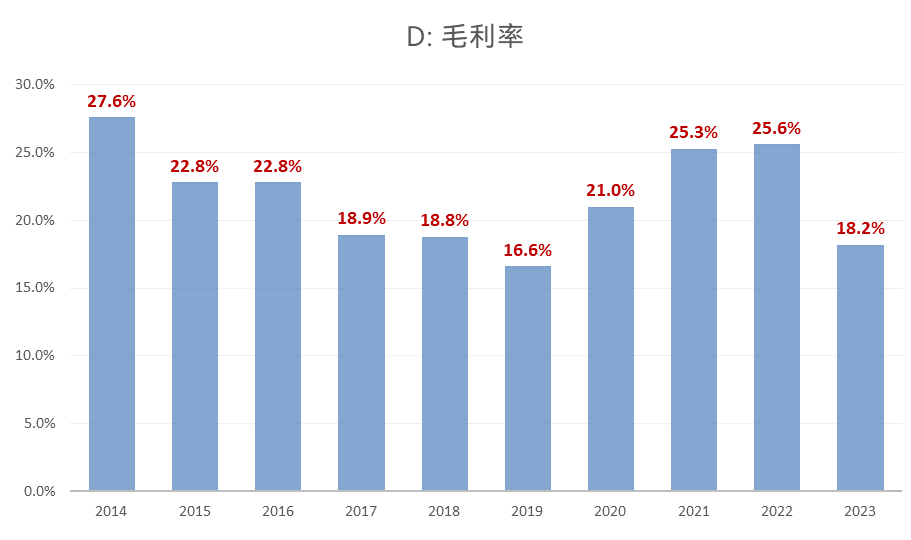

以下是四家美国公司(英伟达,谷歌,特斯拉,亚马逊)的毛利率,猜猜看分别对应哪家公司?

图12. 四家美国公司(英伟达,谷歌,特斯拉,亚马逊)的毛利率数据

A公司的毛利率很高,十年间从55%上升到70%,更难得的是,它每年都在涨,说明这家公司的竞争优势越来越强。

B公司的竞争优势也越来越强。但与A公司的起点不同,它的毛利率是从较低的27%起步,慢慢增长到40%。

C公司面对越来越激烈的竞争,原来的毛利率是62%,因为竞争越来越激烈,不得不降价削减毛利率。

D公司,我称之为tough business(艰难的生意)。刚开始毛利率就不高,然后竞争变得异常激烈,毛利率降到16%。稍微喘一口气之后就又下来了。

从历史毛利率数据告诉我们它们所处的行业竞争环境和竞争能力,我们来猜猜看:

两个竞争优势越来越强的公司,分别是B亚马逊和A英伟达。亚马逊是卖书起家的(毛利率起点较低),后来搞云计算、高科技。而英伟达是卖芯片起家的(起点高),最终又变成一家独大。

竞争越来越激烈、越来越趋于守势的是哪一家?很明显,这十年日子不太好过,竞争越来越激烈的是C谷歌,搜索行业越来越难做,市场份额也在下降。

Tough business是D特斯拉。面对中国新能源汽车这么多强劲的对手,无法定高价格且竞争越发激烈,只能不断降价,经营较为艰难。

所以我们看,每一张简单的毛利率图的背后,都有一个故事。

从故事的背后我们也能看出,其实做投资决策更为困难。

一看是处在一个tough business,这种企业不好投;对竞争越来越激烈,越来越趋于防守的公司,也很难做出投资决策;两家竞争力强大的公司,谁都想投,但其价格往往都已经被高估了,也很难做出决定。所以即便这些都是好公司,但没有一家容易投资,做投资决策是另一回事!

但历史毛利率至少告诉了我们一些情况,一些企业成长的故事。我的习惯是先看一家公司的十年毛利率,了解其过去十年的竞争情况,然后再进一步看其他数据。

提振盈利能力时,要考虑公司是在追求效益还是效率,是否达到了所追求的目标。

毛利率和净利率,一个是外部指标,一个是内部指标。但它们衡量的都是盈利水平(Profit),并非盈利能力。

什么是盈利能力(Profitability)呢?那就要看你投入了多少,产出了多少,这才是盈利能力。

我们可以把企业想象成一个绞肉机,公司投入固定资产、现金、各种原材料……最后挤出来几块硬币;在投入一定的情况下,挤出来的硬币越多,盈利能力就越强(即投入产出比越高)。

图13. 盈利能力指标之一:ROA(资产回报率)

关于盈利能力有很多指标,我们拿最简单的ROA(资产回报率)来举例分析。

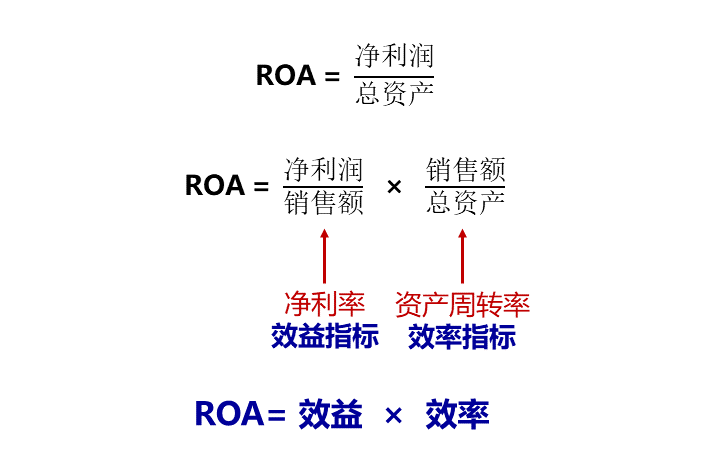

ROA等于净利润除以总资产,把ROA拆成两个部分:

图14. ROA(资产回报率)=效率×效益

第一个是净利率:用净利润除以销售额,这是效益指标;

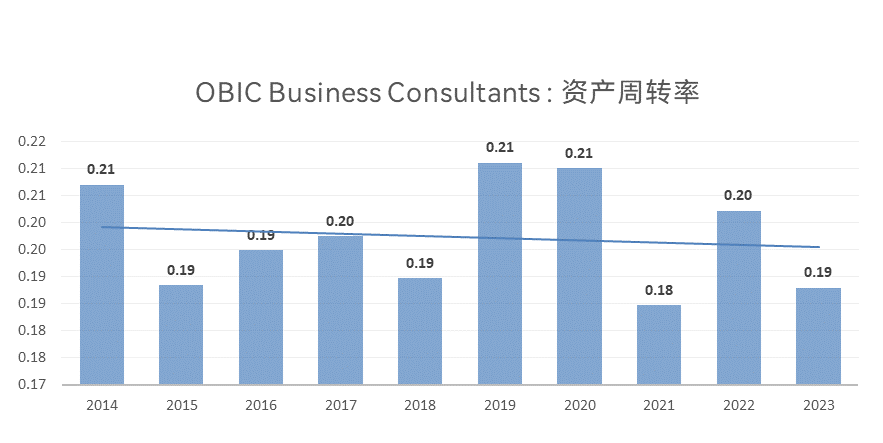

第二个是资产周转率:用销售额除以总资产,这是效率指标。

因此,盈利能力(投入产出比)是效益乘以效率。效益可以通过毛利率和净利率(即盈利水平)来体现;效率通过资产周转率来体现,包括流动资产周转率和固定资产周转率。

在实际业务开展中,企业往往要选择一个主战略:效益至上或效率至上。但这往往不是企业的主动选择,而是由其所处的行业决定的。

有些企业选择了效率制胜的成本领先战略,卖便宜的产品实现高周转(薄利多销),就会放大效益。

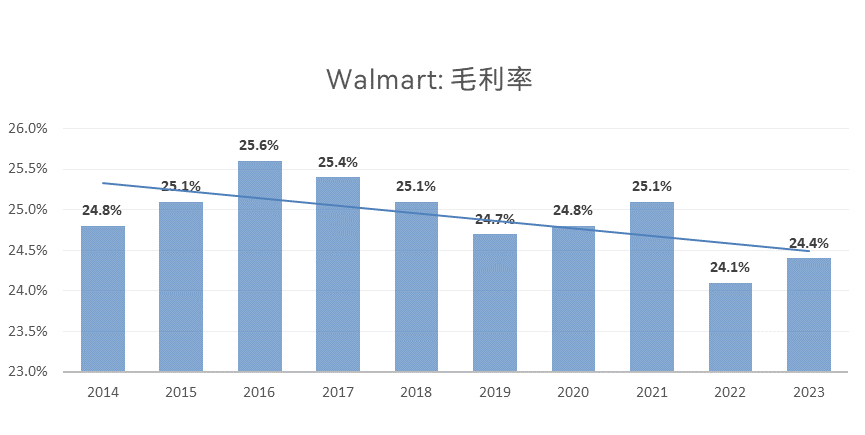

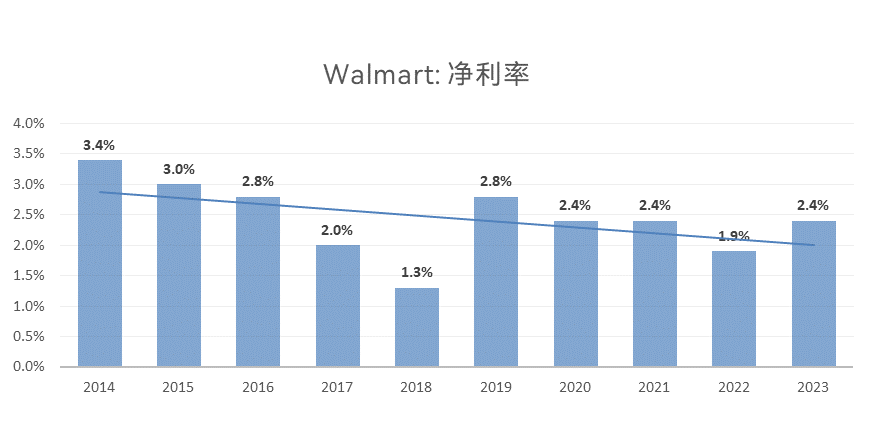

■ 比如沃尔玛:

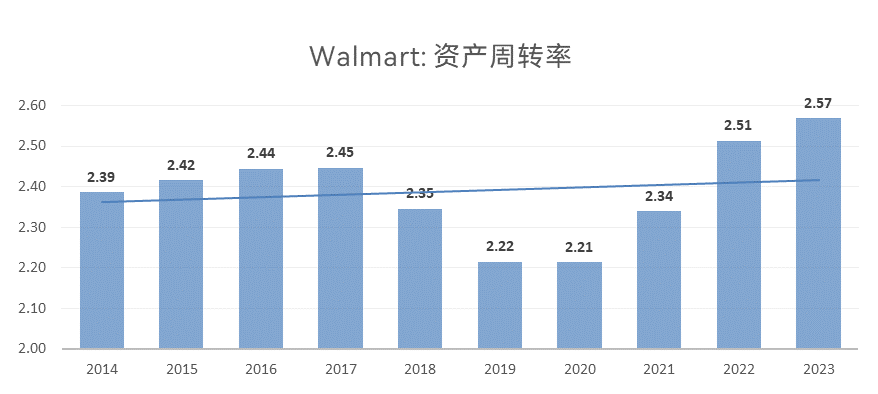

图15. 沃尔玛的毛利率、净利率、资产周转率走势:

毛利率呈长期下降趋势;

净利率呈长期下降趋势;

资产周转率呈长期上升趋势(疫情期间除外)。

沃尔玛的毛利率长期呈下降趋势,净利率也只有几个点。但其资产周转率却在不断上升,追求高周转,卖更多产品,ROA(资产回报率)表现也不错。

由于所处行业的限制,其毛利率及净利率不可能太高。只能通过追求高效率,来提升盈利能力。

有些企业选择了效益制胜的差异化战略,卖差异化产品,实现高利润。

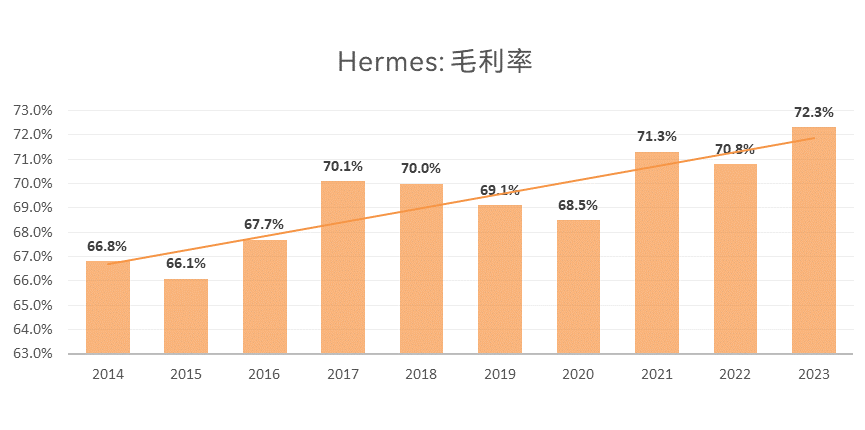

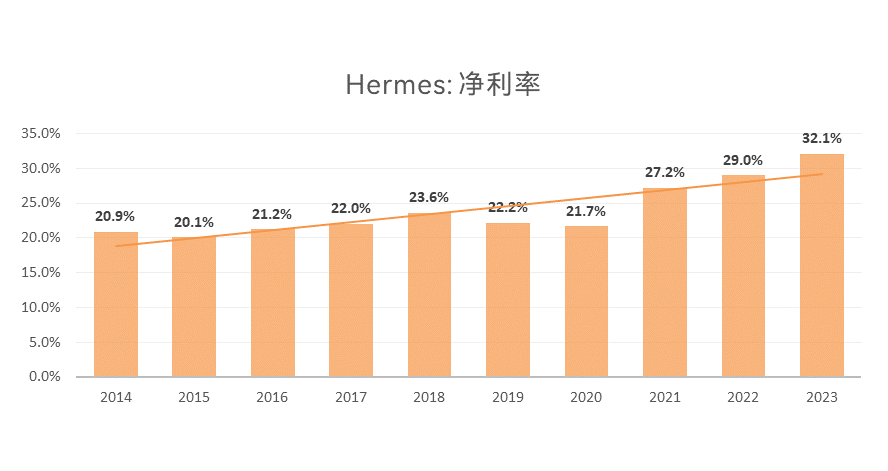

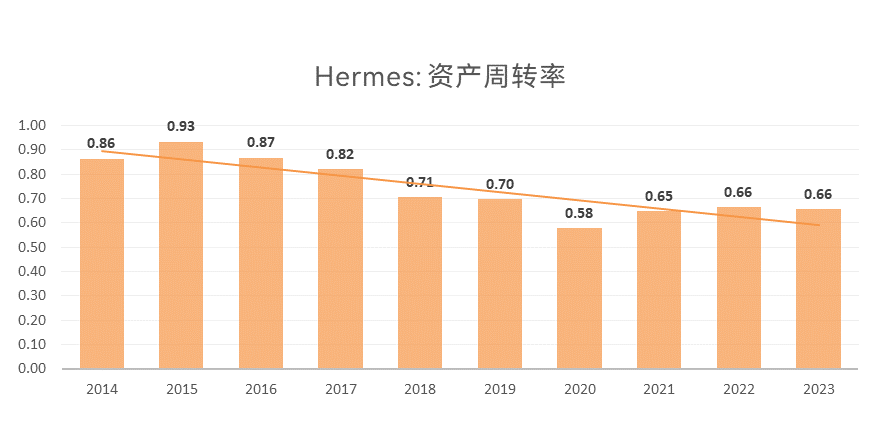

■ 比如爱马仕:

图16. 爱马仕的毛利率、净利率、资产周转率走势:

毛利率呈长期上升趋势;

净利率呈长期上升趋势;

资产周转率呈长期下降趋势。

爱马仕不管每周卖几个包,就是要卖的贵,而且要卖得越来越贵,毛利率、净利率一路上升。与沃尔玛相比,爱马仕的效率却不断下滑,但没关系,差异化战略支撑了效益,从而支撑了盈利能力。

尽管战略和路径上有差异,但两者创造高投资回报的目标是一样的,都是为了提高盈利能力(Profitability)。

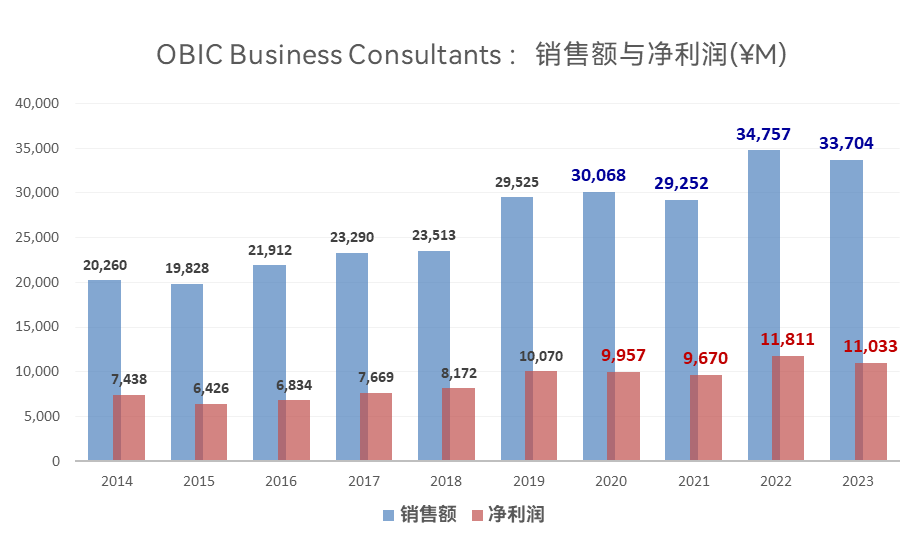

再来看一家日本的咨询公司,叫OBIC Business Consultants(下称OBIC),这是一家业绩看似非常强劲的公司:

图17. OBIC的销售额与净利润走势:

销售额与净利润不断增长。

从增长的角度来说,销售额和净利润一路高歌猛进,疫情期间都没受影响,始终保持增长的趋势。

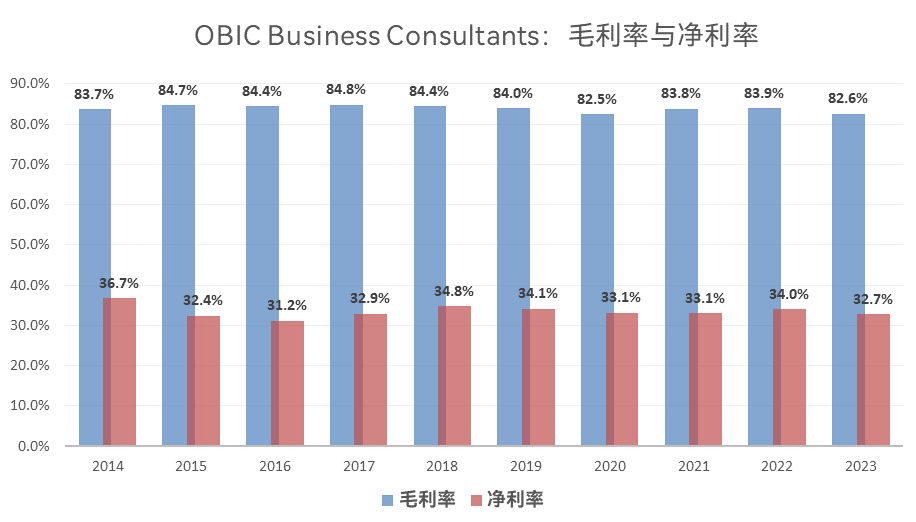

图18. OBIC的毛利率与净利率走势:

稳定的高毛利率与高净利率。

从盈利水平来看,不管是毛利率还是净利率,在日本企业中都是顶格的。

那这家公司值不值得投资呢?

图19. OBIC的股价走势图

数据来源:Google Finance

过去五年,股价才涨了29%,而指数都已经涨了100%。为什么会这样呢?按理说,指数涨一倍,业绩这么好的公司至少得涨3、5倍才对啊。难道市场看不懂这家公司?还是有其他什么原因?

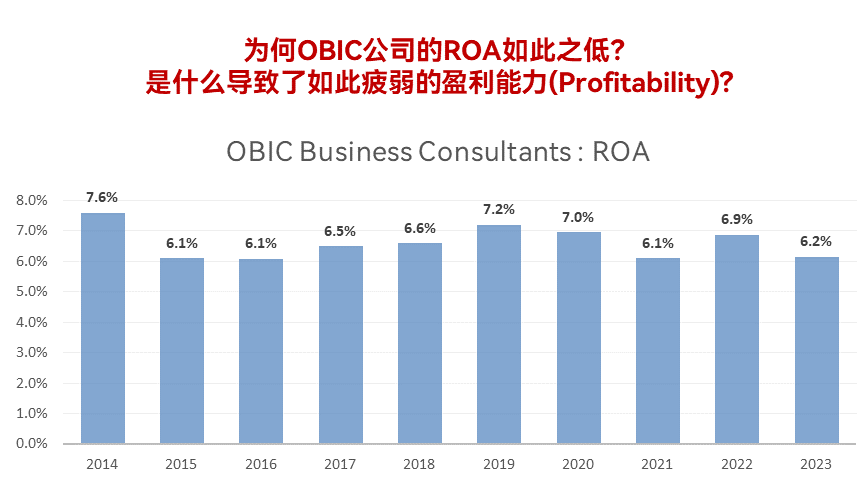

我们来看看它的真面目,即真实的盈利能力。

只看毛利率和净利率,我们会觉得这家公司很不错,竞争能力强,毛利率、净利率都高得吓人。但这却只是盈利水平,关键还是要看其盈利能力。盈利能力必须是投入产出比,如果你挤不出更多的硬币来,那其他都是花架子,股价就自然没法上涨。

图20. OBIC的ROA(资产回报率)走势:

OBIC的盈利能力(ROA)只有六个点。对巴菲特来说,ROA小于15%,这种企业他就不太会关注了。因每投入100块钱资产才能产生6块钱利润,那我有太多其他的选择了,何必投这家公司呢?这就是为什么这家公司报的业绩很好,股价却不涨,因为它没有硬核的盈利能力。

是什么导致了OBIC如此疲弱的盈利能力?

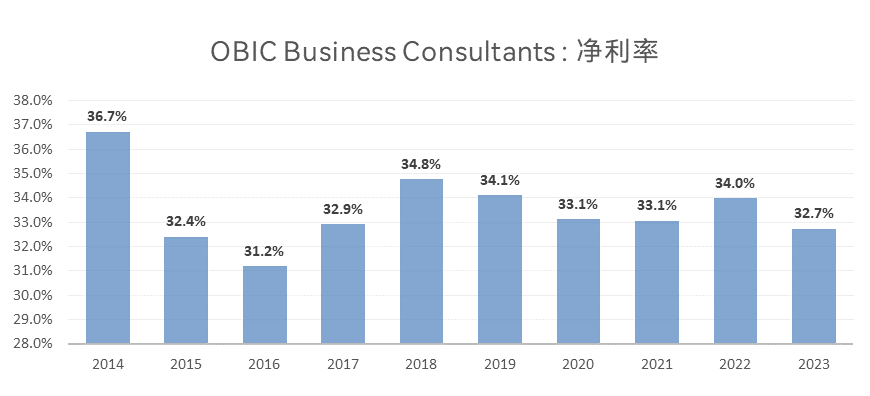

图21. OBIC的净利率与资产周转率走势:

高净利率;低资产周转率。

第一部分,效益部分没有问题,35%的高净利润率,盈利水平很高。

问题就出在第二部分,资产周转率只有0.2。虽然其净利润率高(35%),但它只是盈利能力的一部分,高净利率在效率上打了两折后,其盈利能力还是很弱。

通过前述案例,我们就能看出,在考察公司、做投资决策时,不能光看公司的表面业绩,还要深入研究其盈利能力(Profitability)及打造该盈利能力的主战略。只有掌握了硬核盈利能力的公司,才能在激烈的竞争中全面胜出,才能给投资者带来丰厚的回报!

在此次泉果无限对话的分享中,赵怀南教授又进一步阐述了其提振企业盈利能力的三支箭理论,为企业打造强盈利能力提出了理论性的指导。

“简单是长期不懈努力的结果,而不是起点。”

Work hard and keep simple!

2024-10-21 15: 53

2024-10-21 15: 52

2024-10-21 15: 52

2024-10-21 15: 52

2024-10-21 15: 51

2024-10-21 15: 50