作为多资产配置的便捷工具,公募FOF的规模近年来迅速增长。

根据基金定期报告披露的数据,截至6月30日,年内公募FOF规模新增超325亿元。其中,偏债混合型FOF受到最多关注,年内增加229.39亿元,占新增总规模的70.53%,成为拉动FOF规模扩展的核心引擎。

在一众FOF品类中,偏债混合型FOF(多采取以资产配置策略为主的低波动策略)为何尤为吸睛?它又是如何力争稳中求进的?

偏债混合FOF:稳健投资的进阶之选

据相关数据统计,偏债混合FOF规模的持续提升(尤其是资产配置策略为主的低波动策略FOF),离不开相对优异的业绩支撑。

Wind数据显示,截至8月31日,该类产品整体年内净值涨幅平均数为5%,中位数达4.70%,整体稳健。(统计样本为今年以前成立的存量偏债混FOF,合计331只(AC分别计算)均为正收益,以上数据仅供示意,不代表产品未来收益,基金有风险,投资需谨慎。)

进一步对比来看,更能发现其在收益稳健性和波动控制方面的优势:

与债基对比,更具收益弹性

今年以来,偏债混合型FOF指数涨幅达4.86%,不仅大幅跑赢纯债基金指数(0.54%),也领先于一级债基(2.02%)、二级债基指数(4.52%),显现出较优的风险收益比。

偏债混FOF在今年市场环境下表现优秀

(2025.1.1-2025.8.31)

数据来源:Wind,截至2025年8月31日。指数过往数据不代表未来表现,不等于产品实际收益及未来收益,统计时间较短,不能反映市场发展的所有阶段,基金有风险,投资需谨慎。

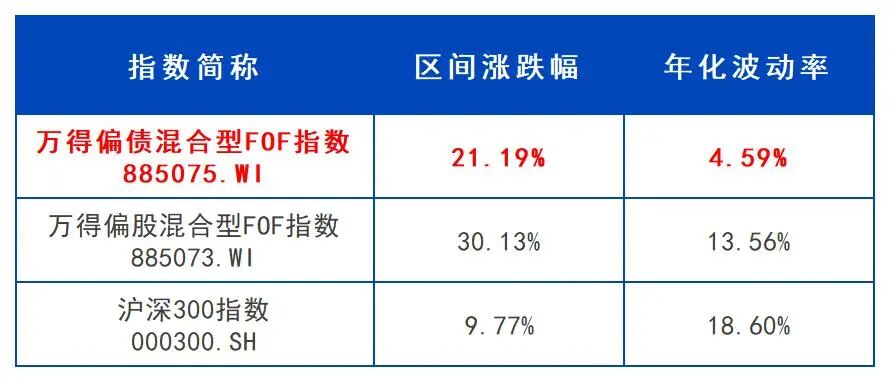

与权益资产对比,波动相对可控

自2020年以来,偏债混合型FOF指数的累计回报优于沪深300,且年化波动率更低;而与偏股混合型FOF指数相比,尽管其涨幅较小,但波动幅度也显著收窄,可谓较好兼顾了风险与收益的平衡。

2020年以来偏债混FOF收益及波动情况

(2020.1.1-2025.8.31)

数据来源:Wind,数据统计区间为2020.1.1-2025.8.31,指数过往数据不代表未来表现,不等于产品实际收益及未来收益,统计时间较短,不能反映市场发展的所有阶段,基金有风险,投资需谨慎。

二、多元配置与量化风控相结合

传统“固收+”基金同样是稳中求进的投资品种,但其资产配置一般局限于股债两个大类,而资产配置型的偏债混合FOF的投资范围则可以更广,除股债以外,还可纳入黄金ETF、REITs(不动产投资信托)、美债等多种类型的投资标的,从而实现更广泛、更分散的资产组合构建。

然而,这种多元且复杂的资产配置策略也对FOF基金经理的专业能力提出了更高要求,包括对各类资产特性的深入理解、跨市场资产的风险收益匹配能力以及组合动态再平衡的技能。

以长城睿达多元稳健FOF拟任基金经理杨光的策略为例,她提出“CPPI+风险预算”双阶段策略,通过量化模型进行分层风险管理和动态优化,力争兼顾收益弹性与风险控制,致力于构建更为稳健的多资产组合。

该策略的核心逻辑是优先构建CPPI子组合,为风险资产(A股基金、美股基金、黄金ETF等)匹配对应的相对稳健资产(如短融基金);再基于风险预算模型,根据可承受的最高损失限额积累的进度和厚度,逐步释放风险投资的仓位;最后通过动态调整及再平衡资产配置比例,在控制风险的前提下捕捉收益。

该策略的优势在于以纪律化和工具化的方式降低人为情绪干扰,通过量化模型严格执行资产配置决策,减少主观择时的影响。同时,充分发挥FOF在基金优选、风险分散与资产配置等方面的核心能力,提升投资决策的效率和透明度。

正如杨光所言:“在我的投资体系中,以前沿的视角去做定性分析是架构的基础,量化工具是实现投资目标的科学途径,而对投资者负责的初心,则是这个体系的核心算法。”

长城睿达多元稳健FOF拟任基金经理

杨光

在地缘政治影响增强的情况下,展望2025年四季度,各大类资产的配置机会与风险并存。其中,风险资产方面:

1)A股:情绪在复苏,但短期保持谨慎观望。近日A股成交额有所缩量,说明资金在当前位置的追涨意愿有限,更多是观望或试探性买入,此外,市场热点轮动较快,也从侧面反映出资金的犹豫心态。若量能后续未能跟上,可能使得指数反弹空间受限,甚至面临回落风险。

后续重点关注市场能否形成合力,或出现清晰的领涨主线。

2)美股:据主要外资观点统计,美股当前并不存在泡沫,相比于2000年,当前美股高估值、高点位有高ROE、强业绩的支持,并且美股科技巨头暂不存在过度投资的问题,资本开支资金多来自现金流;标普500三季度EPS增速预期高于一、二季度,且并未像前两个季度经历下修,这将导致业绩超预期的门槛提高;降息有望推动美国居民资产向权益倾斜,为美股提供增量资金。

3)贵金属:今年黄金价格整体上行,核心驱动逻辑分三段,分别是1-5月“特朗普2.0”政策、8月下旬至国庆前美联储降息信号、国庆期间美国政府停摆。黄金或出现技术性回调但需契机,需关注政府停摆松动、核心经济数据发布及10月美联储议息会议。

在降息落地后,降息进程未结束,贵金属上涨行情基本面仍在。除降息外,“特朗普2.0”政策、央行增储、去美元化、货币超发等因素也会影响金价,其中央行增储和去美元化是超长期驱动因素,影响价格中枢抬升。白银走势则受贵金属属性和工业属性共同影响,近期纽约白银现货对期货升水(backwardation)与“特朗普2.0”政策相关。

当前贵金属行情可能尚未到头,虽走势与2010-2011 年相似,但当前金银比(80左右)远高于当时牛熊拐点的31,白银飙涨或不意味着行情见顶。可关注均线、RSI、MACD、布林带等技术指标,它们基于历史统计有一定指示意义,但在基本面持续重大冲击下会钝化,当前市场环境下技术分析有效性或受数据真空期影响。

注:以上关注方向仅为基金经理当前市场观点,不代表基金未来长期必然投资方向,基金的具体投资范围与投资限制以基金合同载明为准;基金有风险,投资需谨慎。

2025-10-19 18: 43

2025-10-19 18: 43

2025-10-19 18: 43

2025-10-19 18: 43

2025-10-19 18: 43

2025-10-19 18: 43