上半年收官。牛年至今市场震荡不休,年初以来,几大宽基指数中,创业板指跑赢沪深300和上证综指,行业板块上“碳中和+顺周期”两条主线领跑上半年。下半年的市场怎么看?当前市场估值如何?是大盘还是中小盘?最看好的板块又是啥?

当前市场的估值如何

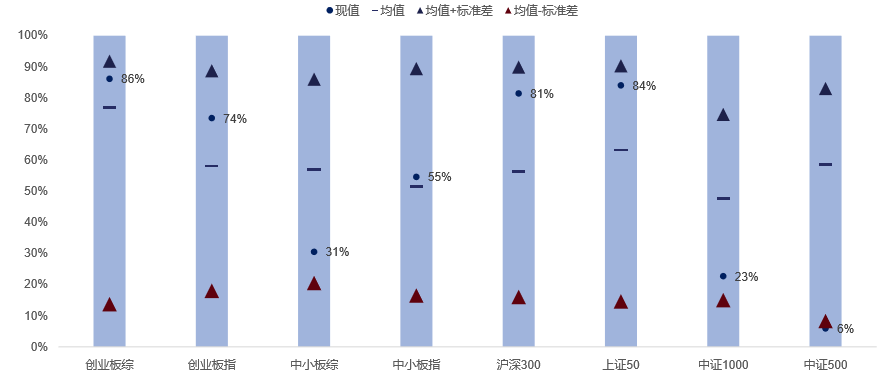

创业板综、创业板指、中小板综PE估值相对较高,达到78x、59x,35x,分别处于历史86%、74%、31%分位。中小板指、中证500PE估值分别为31.8x、21.5x,分别处于历史的55%、6%分位。沪深300、上证50PE估值分别为14.5x、12.4x,处于历史81%、84%分位。

图主要指数估值分位数

数据来源:wind,国泰基金整理,数据截至:2021年6月

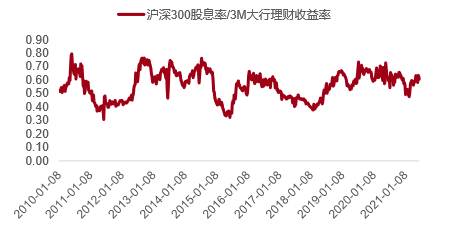

目前,万得全A股权风险溢价处于历史37%分位,沪深300股息率与10年期国债利率比值处于34%分位。从估值性价比来看,近期估值回落,主要是因为利率的回升。沪深300股息率相较于3个月大行理财收益率处于历史的61%分位,近期理财收益率跟随利率也出现了回升。

图股息率与理财收益率处于61%分位数

数据来源:wind,国泰基金整理,数据截至:2021年6月

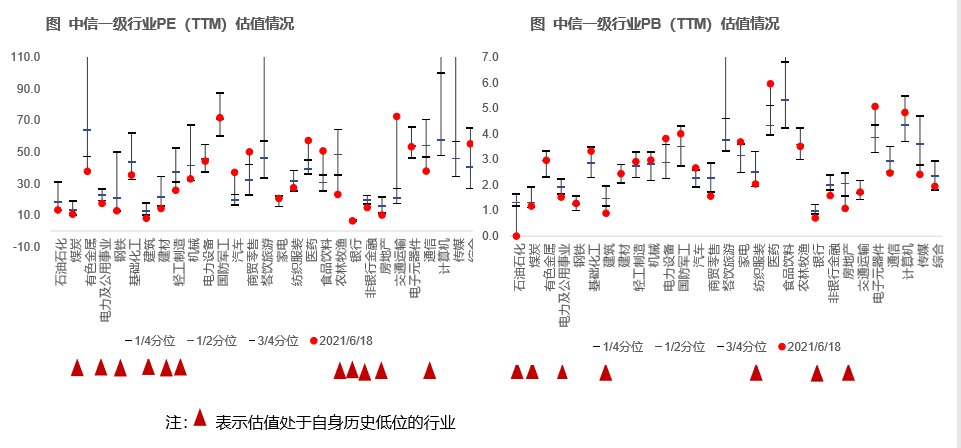

行业估值边际收敛。交运、食品饮料、餐饮旅游、汽车、医药、商贸零售、计算机PE处于历史80%分位以上。建筑、农林牧渔、通信、非银、轻工PE处于历史低位。地产、银行、建筑、非银、电力公用事业、石油石化PB处于历史低位。

数据来源:wind,国泰基金整理,数据截至:2021年6月

下半年宏观展望:地产,财政,制造业

地产端增速将回落,但韧性可能超预期。资金来源增速较高,主要依赖于销售回款,监管政策目前整体温和,居民贷款未受到显著影响。4-5月集中供地后,卖地增速有所恢复,但整体不高。主要是受到三四线卖地减少的影响。一二线卖地整体旺盛。地产企业周转进一步加速,报表改善明显。地产竣工表现强劲,预计在今年继续维持。

财政政策力度边际减弱,重点转向国家战略与科技。2021年财政政策力度边际减弱,重点转向国家重大战略任务财力保障、科技创新、经济结构调整、调节收入分配。基建增速预计较2020年进一步走弱,全年低位震荡。从交通部计划来看,2021年交通运输固定资产投资计划2.4万亿,2020年实际完成额3.4万亿,显著减弱。今年一般债与专项债发行节奏明显后移,一方面是地方政府去杠杆的影响,另一方面是财政政策为年底必要的稳增长留出一定的空间。

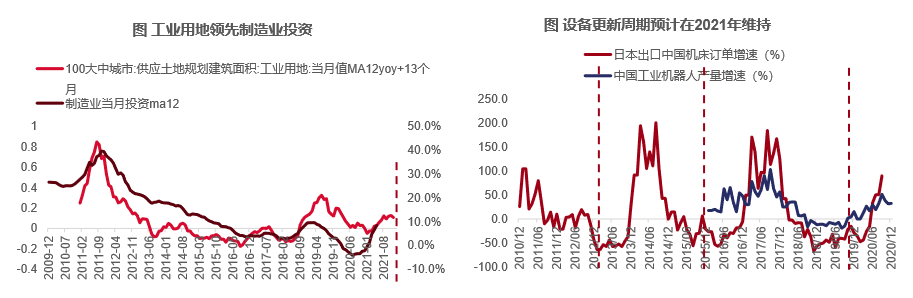

制造业将继续恢复,出口预计下半年缓慢回落。从制造业投资的领先指标来看,制造业投资将恢复到2021Q3。从设备更新周期来看,2021年将延续高增。海外供给、需求双双恢复,但是供应链交付与库存水平仍在低位,意味着疫情带来的海外供需错配仍没有结束。从对中国出口来看,考虑到基数因素,2021年出口增速预计前高后低,目前预计已经在顶部区域。从结构来看,随着海外供给、需求都出现恢复,中国中上游的中间品、资本品更为受益,消费品出口将出现分化,具备品牌竞争力的企业能够维持疫情期间市占率提升的成果。

数据来源:wind,国泰基金整理,数据截至:2021年6月

向中小盘股回归?

5月,超额流动性回升到-0.9%,前值为-1.8%。根据我们对超额流动性的判断,一季度超额流动性将继续下降,市场风格以大盘股为主。二季度开始,超额流动性从底部爬升,市场风格向中小盘股回归。

整体而言,春节后以来,市场上绝大部分个股的涨跌幅维持在-50%至50%的区间内,在涨幅大于0的个股中,预测PEG显著低于涨幅小于0的个股。一定程度上说明了节后以来,估值相较盈利增长而言透支程度更小的股票表现更为优异。

从行业看,涨幅大于0的个股PEG整体小于涨幅小于0的行业有医药、国防军工、家电、建材、有色金属、汽车、电力设备及新能源、石油石化、钢铁、银行、食品饮料。而在涨幅大于0的个股中,整体上呈现PEG越低,涨幅越高的行业有国防军工、家电、煤炭、电力设备及新能源、钢铁、银行。而在涨幅最高的个股中,PEG反而相对较低的行业有传媒、国防军工、基础化工、有色金属、机械、煤炭、电力设备及新能源、计算机、通信、钢铁、银行。

下半年最看好的三个板块

电力设备:稳货币、紧信用阶段,具备产业逻辑驱动的成长股占优,看好其中的碳中和中长期受益标的,比如以光伏为代表的电气设备行业。组件需求刚性,光伏玻璃降价。组件需求放量爆发期和去年节奏类似,全球维持160170GW的需求预测。光伏玻璃的降价,将有效缓解此前行业中产业链博弈的局面,边际推动下游需求的释放。

医药:经济中期逐步触顶,必须消费相对占优。并且第七次人口普查数据显示,老龄化持续加深与新出生人口下降,在老龄化与放开生育政策预期下,医药行业长期逻辑明确;另外全球疫苗形势复杂,疫苗产业链持续放量,将会促使医药板块活跃。

银行:今年宏观经济复苏和政策正常化的大背景下,银行股具备一定比较优势:一是全年经营景气度向好,息差企稳回升,相较去年业绩反转;二是多数银行经过2020年消化不良,有利润释放的空间,叠加资本补充诉求、有业绩释放和市值管理的动力。同时,银行板块也具备应对货币政策潜在收紧的防御性作用。

风险提示

2021-07-07 21: 11

2021-07-07 20: 59

2021-07-07 20: 46

2021-07-07 20: 18

2021-07-07 20: 02

2021-07-07 19: 34