买基金是为了赚钱,做基金定投当然也是。

每个做定投的人,肯定都想知道:

定投到底能不能赚钱?定投到底能赚多少钱?

今天,我们将对跨越30年、近11万组历史数据进行统计,来回答这两个问题。

定投到底能不能赚钱?

其实就是任意一份定投的盈利概率有多大。

要回答这个问题,必须考虑三点:

第一,不同的定投标的

定投标的的表现,在很大程度上决定了定投的收益。

我们知道,指数是采样于某个市场中最具代表性的股价数据,可以相对客观地衡量市场行情。相比主动型基金,选择指数作为定投标的来统计定投的收益,无疑更科学。

为了使统计的结果全面客观,我们分别将风格各异、且最具代表性的五大指数:

① 上证指数

② 沪深300

③ 深证100

④ 创业板指

⑤ 中证500

模拟为定投的投资标的,即视作一只基金。

假设指数基日的模拟净值为1元,计算出指数基日至2021年5月31日,每个交易日用收盘点位模拟出的当日净值。

X日净值=(指数*日收盘点位/指数成立日收盘点位)*1

第二,不同的定投期限

为了全面地呈现定投这种理财方式的风险收益特性,我们分别选取了3年、5年、8年、10年、15年、20年等从短到长的6个不同期限,进行统计。

第三,不同的定投时点

即使是同样期限的定投,开始定投的时间不同,盈利状态也会大不一样。

为了消除定投开始时点的影响,同时能够对指数过往足够长时间的定投收益进行统计,我们将定投起点设定为各只指数从其基日至2021年5月31日期间,任意一个交易日开始。

通过这三大要素,我们尽量保证了统计样本的随机性,采集到了有代表性的全样本空间。

最后,一共统计了近11万组定投样本。

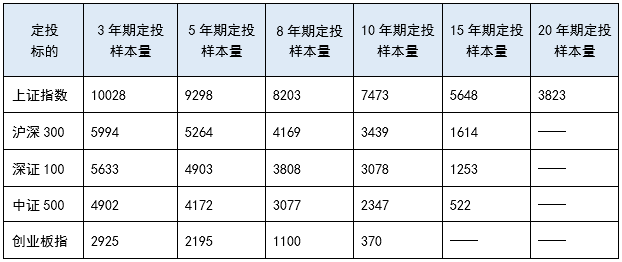

注:上证指数基日为1990年12月19日;沪深300基日为2002年1月4日;深证100基日为2002年12月31日;中证500基日为2004年12月31日;创业板指基日为2010年5月31日。

接下来,我们看看统计结果。

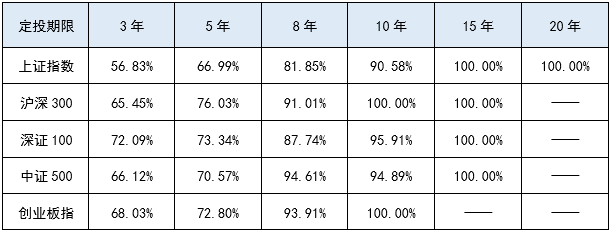

不同期限定投的正收益样本占比

数据来源:Wind、小基快跑;数据统计区间:指数基日—2021年5月31日。注1:定投收益率=[(sum(每期定投金额/每月扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;任意一个交易日开始定投上证指数X年的正收益样本占比=n/m,n: 任意一个交易日开始定投上证指数X年正收益样本数量;m: 任意一个交易日开始定投上证指数X年全部样本数量。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

从这份统计结果里,我们可以看到:

首先,定投并不是稳赚不赔的。

上证指数、沪深300深证100、中证500指数即使是10年的长期定投,正收益样本占比都不是100%。

不过,时间是定投的好朋友。

定投时间越长,正收益样本占比越高。

定投5年以上,五大指数正收益样本占比均超过65%;

定投8年以上,五大指数正收益样本占比均超过80%;

定投10年以上,五大指数正收益样本占比均超过90%;

定投15年以上,除创业板指数上市时间尚短,其他4只指数正收益样本占比均为100%。

从盈利概率来看,定投8-10年为宜,15年以上更佳。

我们进一步来看

亏损的定投到底是怎么亏的?

我们以8年期定投样本数量最多的上证指数(8203个)为例,共有1488个亏损样本,占比18.15%。

我们发现,这1488个亏损样本,它们的定投终点集中在6个时间段:

2004年6月至2006年5月,659个

2008年10月至2008年11月,6个

2012年8月至2012年12月,118个

2013年4月至2014年11月,576个

2018年8月至2019年2月,127个

2020年3月,2个

我们把这6个区间在上证指数的走势上标注出来,可以看到,它们有个共同之处:都是熊市低点。

上证指数历史走势(截止20210531)

数据来源:Wind

值得注意的是,

这些亏损的定投样本,如果在多坚持1年,就有64.1%能扭亏为盈;

如果多坚持2年,就能全部扭亏为盈。

所以,建议最好不要在熊市低点时终止定投。

再多坚持一下,曙光或许就在前面。

综合以上的数据,对于“定投到底能不能赚钱?”这个问题,相信你也有了答案。

长期定投赚钱是大概率事件,但需避免在市场最低点终止定投。

那么,定投的收益有多少呢?

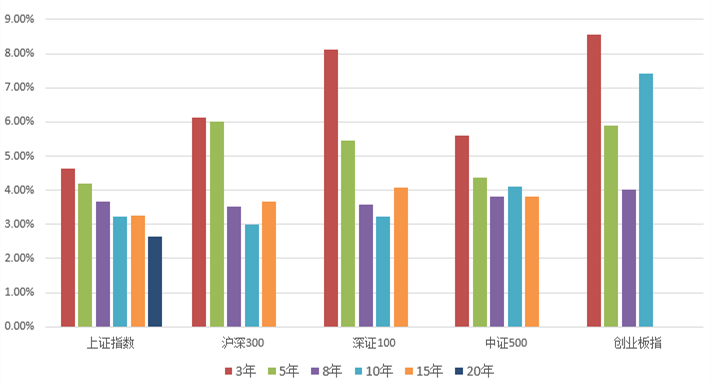

我们把上证指数、沪深300、深证100、创业板指、中证500这五大指数的定投收益进行了年化处理。

得出了3年、5年、8年、10年、15年、20年的平均定投年化收益率。

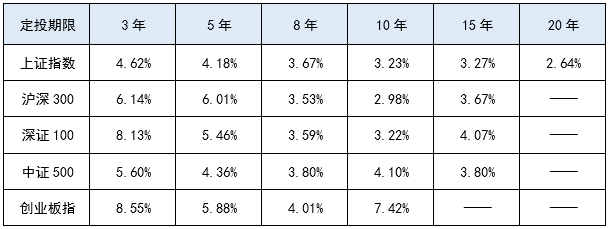

不同期限定投的平均年化收益率

数据来源:Wind、小基快跑;数据统计区间:指数基日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/每月扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1,平均年化收益率是所有样本定投收益率的算术平均值,数据统计区间内上证指数复合年平均收益率为3.84%、沪深300为4.76%,深证100为6.36%、中证500为4.85%、创业板指为7.53%。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

从这张表的数据,我们可以看到:

首先,定投的收益率并不惊艳。

上述统计中,上证指数的平均定投年化收益水平在2.64%-4.62%;

沪深300在2.98%-6.14%;

深证100在3.22%-8.13%;

中证500在3.80%-5.60%;

创业板指在4.01%-8.55%。

需要说明的是,这个收益率只是账面收益率,由于定投是分批投入而非一次性买入,如果考虑货币的时间价值,用IRR(内部收益率)来计算的话,定投的真实收益率要更高。

具体的计算方法,我们在上一期视频中有介绍,感兴趣的小伙伴可以去看看。

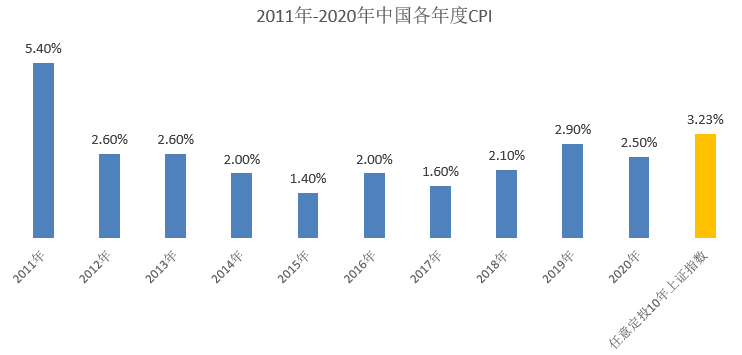

不过,即使是账面的定投收益率,还是明显跑赢了通货膨胀。

数据来源:Wind、小基快跑;数据统计区间:指数基日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/每月扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1,平均年化收益率是所有样本定投收益率的算术平均值,数据统计区间内上证指数复合年平均收益率为3.84%、沪深300为4.76%,深证100为6.36%、中证500为4.85%、创业板指为7.53%。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。注3:黄色柱图代表:任意定投10年上证指数平均年化收益率。

所以,作为一种简单的投资方式,定投虽然无法让我们一夜暴富,但实现资产的保值增值,让岁月静好还是可以期待的。

此外,我们还可以看到,除了创业板指数外,其他指数的平均定投年化收益率随着定投期限的拉长,大体呈现前高后低的趋势。

不同期限定投的平均年化收益率

数据来源:Wind、小基快跑;数据统计区间:指数基日—2021年5月31日;注1:定投收益率=[(sum(每期定投金额/每月扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1,平均年化收益率是所有样本定投收益率的算术平均值,数据统计区间内上证指数复合年平均收益率为3.84%、沪深300为4.76%,深证100为6.36%、中证500为4.85%、创业板指为7.53%。注2:上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

究其原因,我们认为是A股过去呈现明显的“牛短熊长”的特征。

定投从短期大幅波动中获得的巨额收益率,拉高了整体短期定投的平均收益率。

而拉长定投期限却有可能在熊市结束定投,收益大幅缩水。

试想一下,

随着定投时间拉长

积累的本金已经比较多了

单次扣款对整体的影响越来越小

定投“均摊成本”这一功能越来越弱化

举个栗子

每月定投500元,定投5个月,亏损10%

这时,500元定投扣款可以将定投单位成本拉低1.8%;

如果定投20个月,同样亏损10%

这时500元扣款可以将定投单位成本拉低0.53%;

如果定投50个月,同样亏损10%

这时500元扣款只能将定投单位成本拉低0.22%

定投到后来

实际上变成了另一种形式的一次性投资

扣款对定投的影响越来越小

市场波动对定投的影响越来越大

那么,难道定投时间越短越好?

当然也不是。

一方面,定投是一个将份额积少成多的过程。

定投时间太短,投入的本金不多

收益率再高,意义也不大。

感受一下:1万元赚100%,也比不上10万元赚 20%

另一方面,定投时间太短,还有很大的可能面临亏损。从上面的数据可以看到,3年期的定投,亏损样本占比近4成。

太短不行,太长也不是

那定投到底投多久比较好呢?

我们的建议是:

当你的定投扣款已累计50次

这时候,单次定投扣款的效用已经比较微弱了

你就可以关注定投账户的收益率了

亏了可以选择继续坚持扣款,或者加大定投金额

赚了就考虑适时止盈

当做坚持定投阶段性的“奖励”

最后再多说一句

止盈后应该开启新一轮定投

股市总是冬去春来

定投也可以循环往复

2021-07-08 18: 53

2021-07-08 18: 51

2021-07-08 19: 48

2021-07-08 22: 46

2021-07-08 20: 43

2021-07-08 20: 41