股市:降准利好推动指数上行

01上周市场回顾与分析 主要指数震荡上行

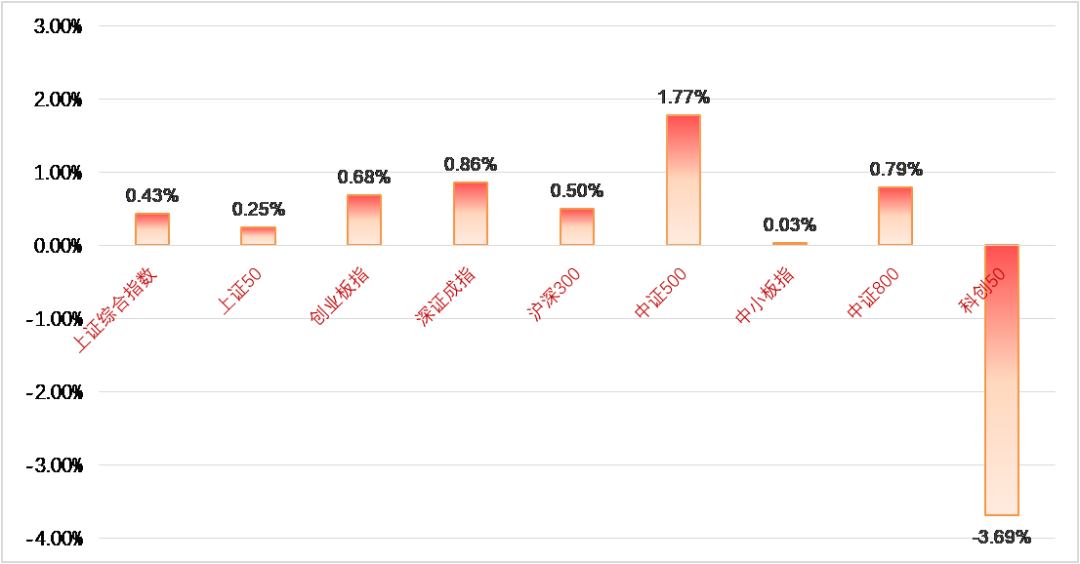

上周A股主要指数继续震荡上行,除科创50指数跌幅较明显、全周下跌3.69%以外,多数指数均小幅上涨。

主要指数周涨跌幅

(资料来源:wind,统计区间:2021/07/12-2021/07/16)

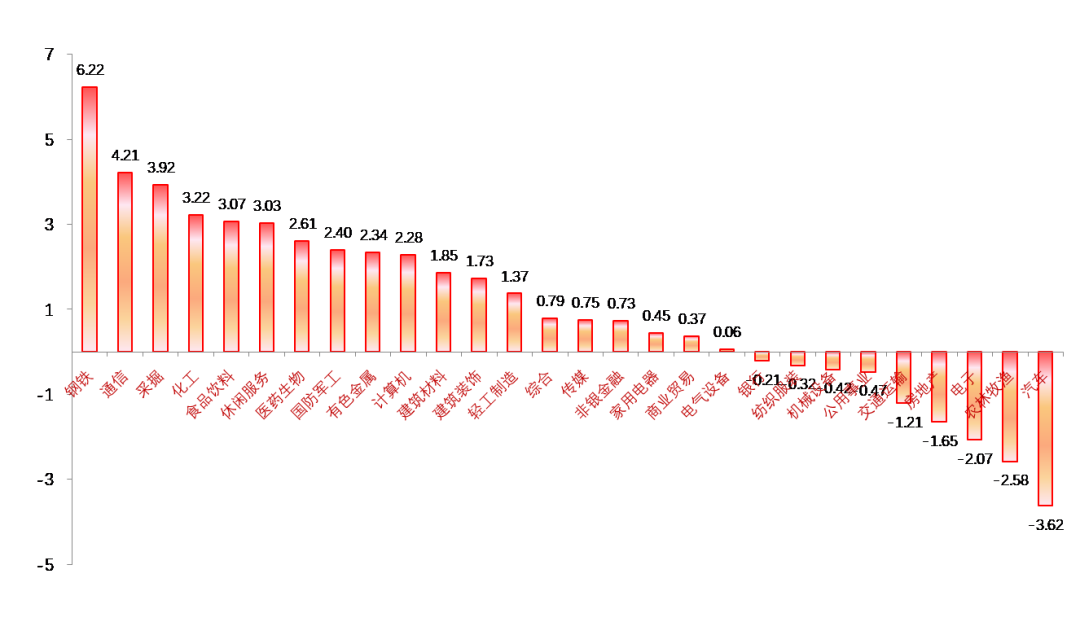

各行业情况

分行业看,28个申万一级行业中有19个上涨,钢铁(+6.22%)、通信(+4.21)、采掘(+3.92%)等板块位居涨幅前三,汽车(-3.62%)、农林牧渔(-2.58%)和电子(-2.07%)跌幅前三,主要是汽车、电子等先前涨幅较大、估值较高的板块资金加剧博弈,行业热点轮动所致。

申万一级行业周涨跌幅(%)

(资料来源:wind,统计区间:2021/07/12-2021/07/16)

02策略观点

上周市场主要指数走势保持震荡,总体上行,我们认为这是由于降准利好的推动所导致。主要股指势头均较好,以科创50为代表的部分高估值标的表现较为不佳,市场对部分高估值标的的估值水平产生担忧,资金博弈依然剧烈。

国务院传递的降准信号一定程度提振了市场信心,上周A股日均成交约1.22万亿,交易热度少量上升;北向资金净流入约13亿元,在周三到周四产生从108亿净流出到124亿净流入的大幅扭转,体现了场内资金博弈的剧烈。对中长期方向,我们继续保持偏乐观态度。

对于后市,我们继续维持“不过分乐观、不过分悲观”的态度,关注成长、侧重性价比。对于接下来的中报季会重点关注,同时继续关注以下方向:

1、受益国产替代、自主可控的成长主线,如计算机、消费电子、半导体设备等。

2、在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如新能源材料、锂电设备、汽车、光伏和部分有色化工、建筑建材行业的优质标的。

3、核心赛道中能够维持高景气,业绩超预期的品种(如部分医药、消费品标的)。

债市:降准落地,债市震荡走强

一级市场回顾

上周一级市场共有50只利率债发行,总发行规模为3417亿,净融资额-872亿,较前一周大幅回落。国债、地方债和政策性金融债发行规模分别为1645亿、544亿和1227亿,净融资额为-1794亿、-45亿和967亿。信用债共计发行259只,总规模2414亿,净融资额277亿,较前周有所下降。

二级市场回顾

上周债市震荡上涨。主要影响因素包括:全面降准落地、外贸数据、上半年经济数据、美联储偏鸽表态等等。

流动性跟踪

上周降准资金落地,央行仍继续了100亿的投放模式,MLF对冲 1000亿,价格信号意义更大。市场流动性总体无虞。

政策与基本面

6月外贸数据显示出口景气度延续,上半年GDP两年平均增长5.3%,第三产业仍有修复空间,投资偏弱消费反弹。高频数据来看:7月第3周各大开工率有所回升;需求端房地产市场拿地降温、销售平稳、汽车消费走弱,集装箱运价指数走高;价格方面原油冲高回落,猪肉价格跌幅收窄。

海外市场

OPEC+并未达成协议;美国当周初申失业救济金人数下降;美联储主席鲍威尔称经济确认回到正常水平后才考虑缩减QE;英国上周放开所有疫情管制措施。最终10年美债收盘1.31%,较前一周下行6BP。

债市策略展望

全面降准之后,市场憧憬的降息预期落空,货币政策稳健中性的态度并未改变。孙司长在记者会上表示,通胀要放到3年维度下去观察,国内也会“以我为主”。下半年物价压力以及美联储Taper大概率不会对国内政策框架产生影响,债市面临的利空将有所缓和。短期来看,1万亿基础货币的释放并未让回购价格再下台阶,显示出资金缺口确实存在,债券市场的真实利好也已经被充分预期,行情大概率保持震荡,不过中长期风险也有所降低。

综上所述,策略上除了杠杆套息之外,震荡市中还可以适当参与长久期品种的交易,增厚组合收益。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

2021-07-19 18: 19

2021-07-19 18: 14

2021-07-19 18: 08

2021-07-19 18: 07

2021-07-19 18: 06

2021-07-19 17: 58