摘 要:

◎ 政策追求公平但不会牺牲长远和宏观的效率。

◎中美摩擦不会改变中国人民币资产的吸引力。

◎美联储政策收紧不会改变国内的流动性合理充裕。

◎三季度经济下行压力不会改变优质公司今年全年乃至明年盈利高增速。

正 文:

本周股市大幅波动,诸多触发短期避险情绪的事件“碰头共振”都可以用来作为解释:政策近期连续对多个行业重拳出击,部分海外中概股、港股大跌;外交部公布的中美天津会谈措辞犀利;美国通胀走高,美联储下半年收紧货币政策大概率发生;国内经济下行压力越来越明显。不过,我们并不认为这些因素足以动摇资本市场稳健发展的基础,一些着眼长远的政策实施对A股市场仍是有利的,A股尚不存在系统性风险之虞。

第一,政策追求公平但不会牺牲长远的效率。近期国家对校外培训机构的培训行为进行了全面规范,在美国上市的相关中概股受此影响出现大跌。类似的情况也出现在房地产产业链和互联网平台经济相关的上市公司。有投资者担忧政策会牺牲效率来换取公平,但实际上,这些政策不仅要提升社会公平,而且是以短期的效率来换取长期的效率,以微观局部的效率来换取宏观整体的效率。短期和微观的效率是少数资本的利润最大化,长期和宏观的效率则是可持续的经济增长,是社会的有序运行,是人民群众对美好生活的向往,孰轻孰重不言自明。技术创新、人才、资本的合理配置是提升长期宏观效率的必备条件。毫无疑问,符合未成年人成长规律的教育才能培养出创新型人才,符合广大劳动者利益的互联网经济才能实现稳定的劳资关系,为中小企业提供包容的发展环境,坚持“房住不炒”才能避免房地产对制造业的蚕食,最大程度地降低投机泡沫、扩大内需。另一个可比的例子是,资本市场的长期效率是投融资功能的平稳发挥,有效配置资源。依靠短期内加杆杆人造牛市看似一片繁荣,实则不利于金融稳定,只是让少数人一夜暴富,不利于了大多数企业和投资者的利益,反而降低了长期效率;下功夫建规立制看似抑制了短期炒作机会,实则形成了长期价值的土壤,提升了资源配置的长期效率。政策虽然治理资本无序扩张,但对资本市场和直接融资仍会大力支持,资本市场也将是投资者分享中国经济的成果的首选。

第二,中美摩擦不会改变人民币资产的吸引力。有投资者担忧近期海外投资者抛售A股和人民币债券。但实际上,A股一天成交量在万亿量级,而北向资金短期净流出也不过上百亿,这就如同在很深的大河里舀出一瓢水,对市场的冲击是有限的。外资短期波动并没有明显规律,但通过“陆股通重仓100指数” 来观察外资长线资金的布局,依然处在持续配置当中。另外,外资对人民币债券的配置需求也在延续。截至今年上半年末,境外机构持有我国银行间市场债券余额为3.74万亿元,同比增长49%。另据总部设在伦敦的“国际货币金融机构官方论坛”发布最新年度调查报告显示,全球大约三分之一的央行计划在未来一段时间增持人民币作为储备资产,大约五分之一的央行打算减持美元。

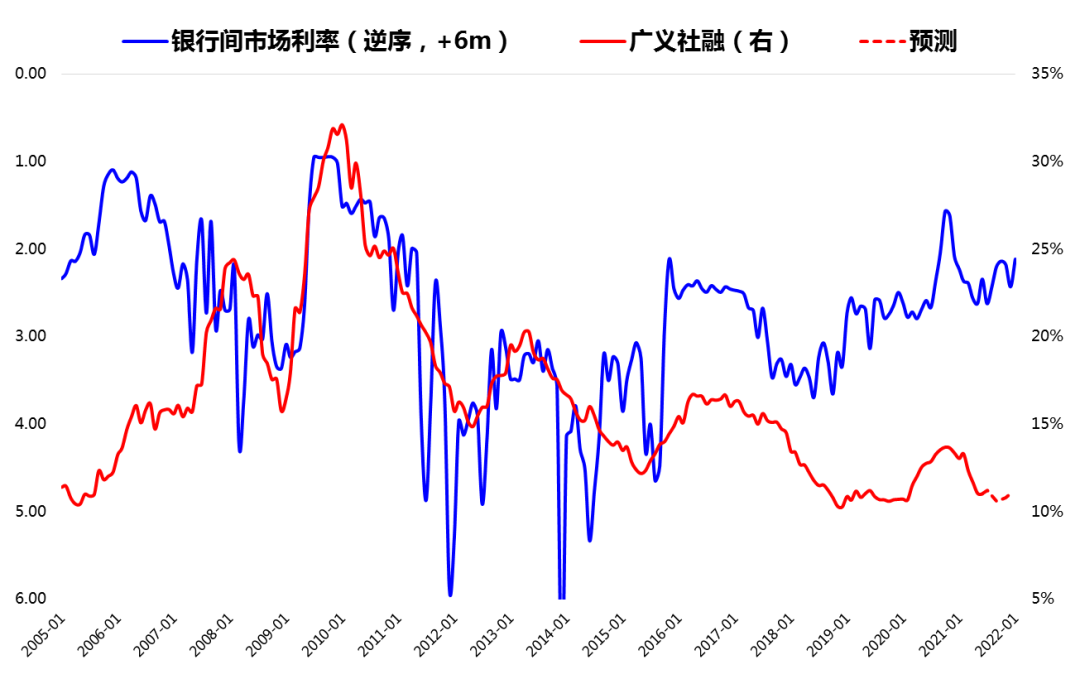

图1:货币市场利率正常化后不再继续收紧

导致社融继续快速下滑的风险降低

资料来源:Wind,鹏扬基金

第三,美联储政策收紧不会改变国内的流动性合理充裕。当前市场对美联储今年缩减量化宽松(Taper)已经形成一致预期,几乎已是明牌,不确定的只是会以什么样的节奏来紧缩。而且,市场参与者经历过2013年Taper和2018年缩表,本次Taper已不再是个新鲜的事物。更何况,鲍威尔在2013年是美联储理事之一,深度参与了当时Taper全过程,吸取上次教训后,这次Taper的路径更加透明,对市场冲击也会更小。至于国内,人民银行一直将保持流动性合理充裕落到实处,无论是跨季的公开市场操作,还是7月份的降准,都是前瞻性地化解流动性压力。有市场机构认为本次降准超预期,是因为降准前并没有出现流动性冲击,实际上这正说明货币政策综合信贷投放、企业交税、MLF到期等各种因素前瞻调控流动性的效果显著。

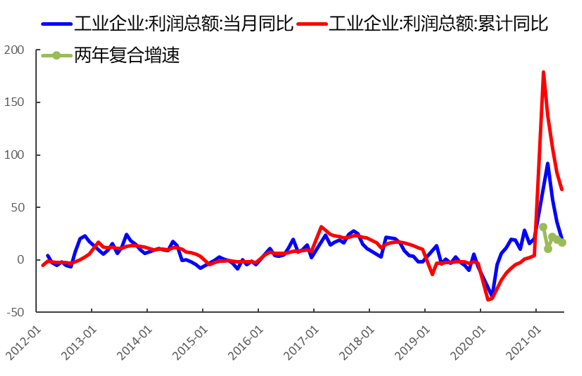

图2:当前工业企业利润两年平均增速

和去年四季度经济景气高位时期基本持平

资料来源:Wind,鹏扬基金

第四,三季度经济下行压力不会改变优质公司今年全年乃至明年盈利高增速的前景。近期债券市场的收益率下行,很大程度上也是在预期三季度经济下行。但实际上,这一预期已经被投资者充分地消化和反映。即使是在今年疫情之后经济恢复缓慢、优秀公司的仍有优秀的业绩。统计局最新公布的上半年规模以上工业企业利润显示,工业企业利润近两年平均增长20.6%,七成行业盈利超过疫情前水平。分行业看,上游采矿业和原材料制造业企业利润增长明显,中游高技术和装备制造业利润保持较快增长,下游消费品制造业利润也在加快恢复。

(文 / 魏枫凌 鹏扬基金策略分析师)

投 资 小 课 堂

具有领先意义的7月制造业PMI情况如何?

7月份,中国制造业采购经理指数(PMI)为50.4%,低于上月0.5个百分点,继续位于临界点以上,制造业总体继续保持扩张态势,但步伐有所放缓。从企业规模看,大企业PMI指数高于中小企业;从分类指数看,生产指数和新订单指数均高于临界点,原材料库存指数、从业人员指数和供应商配送时间指数均低于临界点。

(资料来源:国家统计局)

风险提示:本微信内容是基于本公司认为可靠的且目前已公开的信息,但本公司不保证该等信息的准确性和完整性。投资有风险,在任何情况下,文中的信息或所表述的意见并不构成对任何人的投资建议。产品以往的投资业绩,不代表未来业绩。投资需谨慎。

本文基金业绩数据来自基金定期报告、Wind,数据截至:2021/6/30。

2021-08-01 20: 59

2021-08-01 21: 57

2021-08-01 13: 56

2021-07-31 13: 34

2021-07-31 09: 39

2021-07-31 09: 37