本篇摘要:

【市场观察1】A股:主要指数量价齐升,市场主线与逻辑仍然清晰

【市场观察2】港股:恒指史上第四次破净,前三次破净后中长期回报出众

【市场观察3】海外:韩国三年来首次加息,三大因素支撑亚股后市表现

△资料来源:Wind,Bloomberg;数据截至2021/8/27。

A股:主要指数量价齐升,市场主线与逻辑仍然清晰

■ 主要指数量价齐升,主线与逻辑仍然清晰:

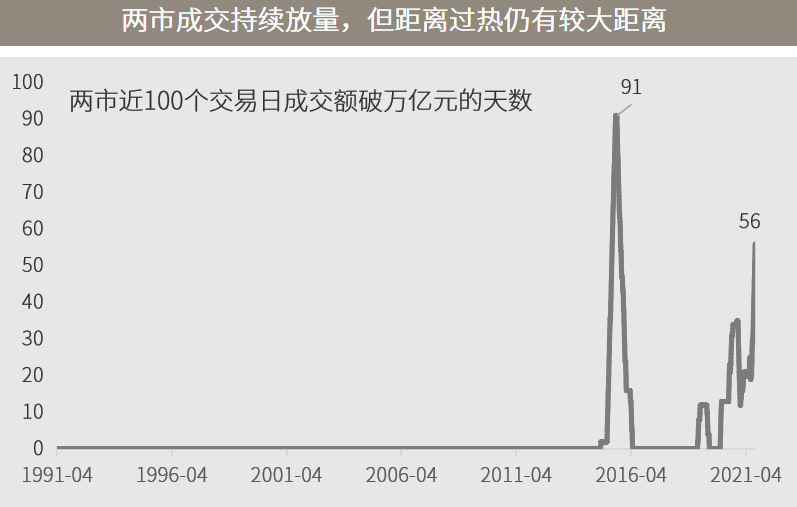

2015年以来最火爆的成交仍在延续,本周主要指数量价齐升,截至周五两市已经连续28个交易日成交破万亿。不过,这距离2015年的连续43个交易日仍有较大距离,加之现时A股总市值和个股数量均远大于彼时,且仍以结构性行情为主,尚不至于担心市场已处于过热状态。规模指数上,中证500等中小盘指数延续领涨之势;行业上,钢铁煤炭有色等周期股与新能源为代表的真成长股齐飞,显示市场的主线和逻辑(业绩增速与估值相匹配)仍较为清晰。

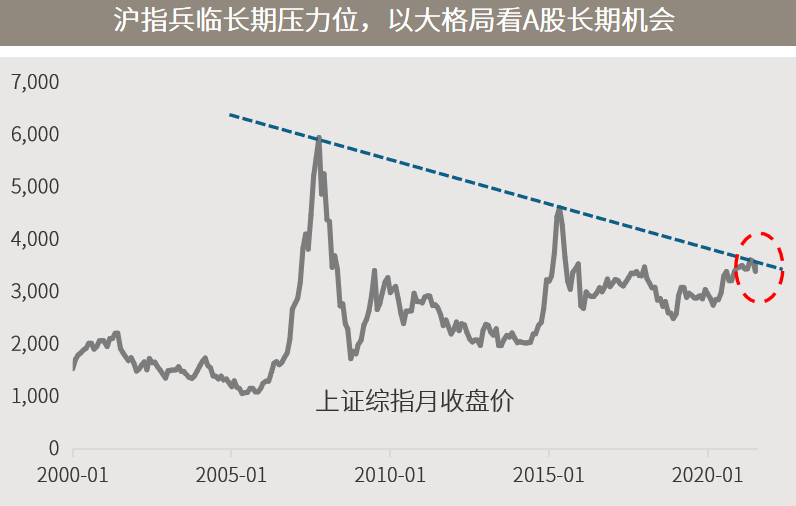

■ 沪指兵临长期压力线,以大格局看A股长期机会:

在沪指尝试突破2008年以来的下降趋势线之际,市场的持续放量显得有所必要,且波动或维持在较高水平,类似情形一年前出现在沪深300指数上。今年结构性行情的反转,即从大盘转向中小盘,从追求长期稳定增长、现金流贴现模型转向短中期业绩增长与估值相匹配,令沪深300为代表的大盘股和消费、金融等行业的估值来到较低水平,但这或有助于为市场构筑下行保护。沪指能否及何时可以突破下降趋势线都有较大不确定性,且短线或随美联储政策等消息波动,但突破它也是A股寻求长期慢牛的必经之路,投资者不妨在控制风险的前提下,以更大的格局看待大变革背景下A股的长期机会。

△资料来源:万得,(上)数据区间1991.04.03-2021.08.27;(下)数据区间2020.01.01-2021.08.27。

港股:恒指史上第四次破净,前三次破净后中长期回报出众

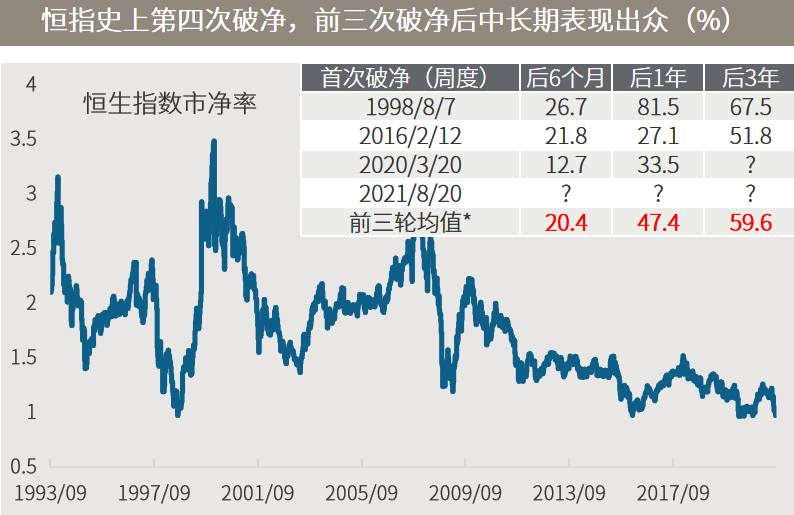

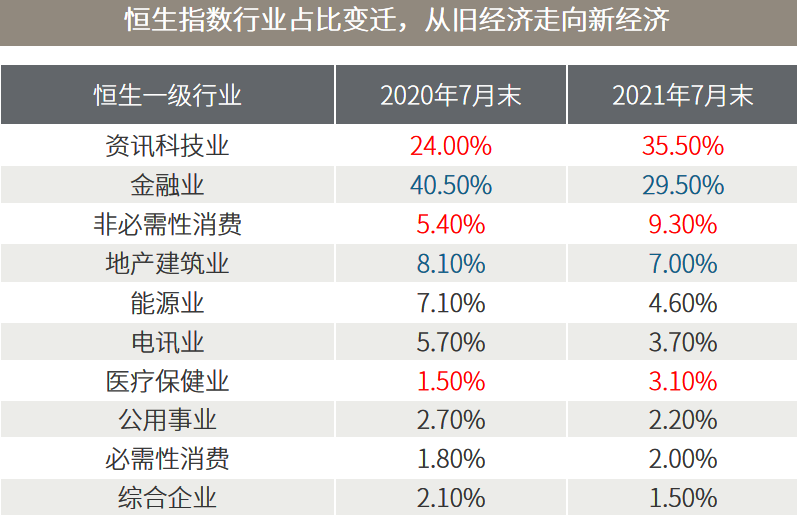

■ 新旧经济相继承压,恒指史上第四次破净:

主要受中国经济见顶回落和互联网等成长性行业遭遇高压的双重影响,恒生指数自2月以来显著回调,近期更是史上第四次出现了“破净”的现象。鉴于港股市场正逐渐蜕变为以高科技而非银行地产主导的新经济市场,且过往三次破净后的中长期表现出众,当前恒生指数的再次“破净”,令其吸引力大增。

■ 周期行业占比较少,中小盘相对适应经济下行:

恒指的前三次破净分别发生在1998年亚洲金融危机、2016年初A股熔断以及2020年全球疫情爆发以后。从历史上来看,前三次破净后6个月、1年和3年的平均回报达到20.4%、47.4%和59.6%。另一指标也显示港股后市可期,恒指正盘桓于10年均线附近,历史上看跌破该均线后的中长期表现同样可观。可见特定因素导致的罕见低估值时期,往往是中长线布局的良机。尽管在美联储讨论缩减量化宽松等多因素影响下,恒指短期仍有可能呈现较高波动,但是其长期投资价值已经非常显著,值得投资者重点关注。

△资料来源:(上)彭博社,上投摩根,以周度收盘价破净统计,*后3年均值仅统计了前两轮的回报数据,数据区间1993.09.03-2021.08.27;(下)万得。

海外:韩国三年来首次加息,三大因素支撑亚股后市表现

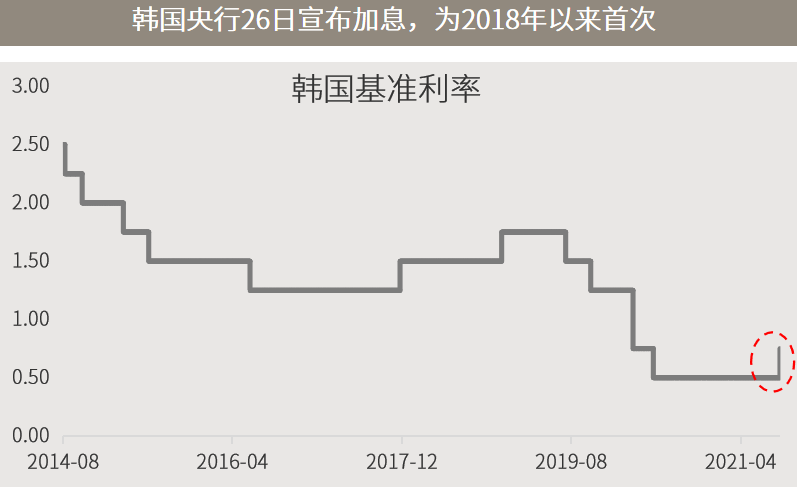

■ 美联储讨论缩减QE,韩国三年来首次加息:

在美联储讨论缩减量化宽松(QE)之际,韩国本周成为新冠疫情以来第一个加息的亚洲主要经济体,这也是韩国央行近三年来首次加息。消息公布后,韩股以跟随全球市场波动为主,显示投资者对此已有预期。美联储方面,随着美联储越来越多地讨论缩减QE,短期或加剧市场波动,类似情形曾发生在2013年,但并不影响亚股和美股2013全年收涨。

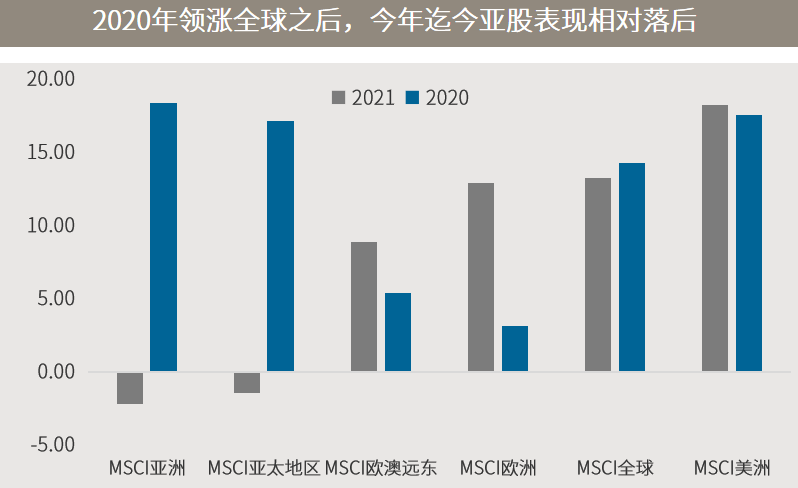

■ 三大因素支撑后市表现,亚股仍值得重点关注:

亚洲股市在2020年领涨全球之后,今年迄今表现相对落后,三大因素有望支撑其后市表现:第一,从宏观经济角度看,疫苗接种在亚洲稳步推进,虽然当前接种率不及欧美,但疫苗接种率不断提高有望加速亚洲经济复苏。第二,从股市基本面看,亚股估值合理,韩国、中国台湾和日本股市的盈利修正比例均大于1,意味着更多企业得到盈利上修。第三,从美元汇率角度看,美国面临双赤字(财政赤字和经常账户赤字),中长期而言,美元不具备走强基础,有望支撑亚股走势。

△资料来源:万得,(上)数据区间2014.08-2021.08;(下)2021年数据截至8月27日。

■ 鲍威尔未透露计划何时开始削减资产购买,只称可能在“今年”

■ 欧洲央行在7月会议上修改了利率指引提议中几个关键问题的表述

■ 中国央行:继续做好跨周期设计,促进实际贷款利率下行

■ 中国证监会:将创造条件推动中美审计监管合作,稳定政策预期和制度环境

2021-08-30 21: 36

2021-08-30 21: 13

2021-08-30 21: 11

2021-08-30 21: 10

2021-08-30 21: 09

2021-08-30 21: 05