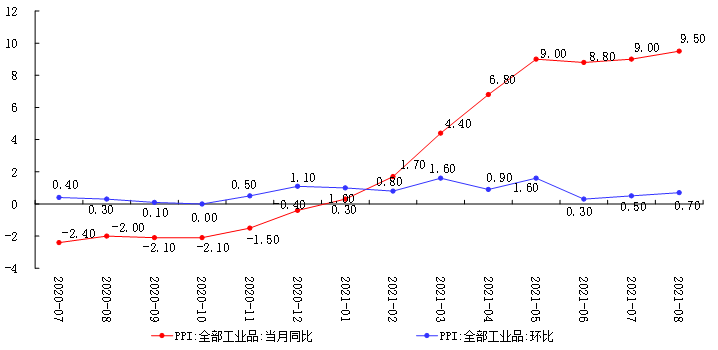

近期公布的宏观数据显示经济下行压力不减。实体需求不旺,企业中长期贷款下滑,居民中长期贷款也在房地产政策收紧的背景下表现偏弱。物价方面,PPI保持高位,其中煤炭、钢铁、化工、有色等行业产品价格上行,对中游制造类企业形成压制。上游原材料涨价主要是在国际大宗商品供需缺口和国内双碳目标的大背景下,减排、能耗等限制下供给难以释放导致,受政策影响较大,需观察是否会在经济稳增长的客观需要下有所放松。

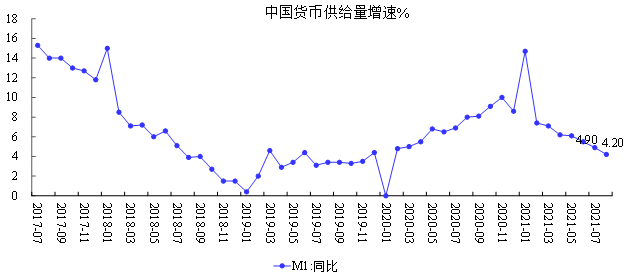

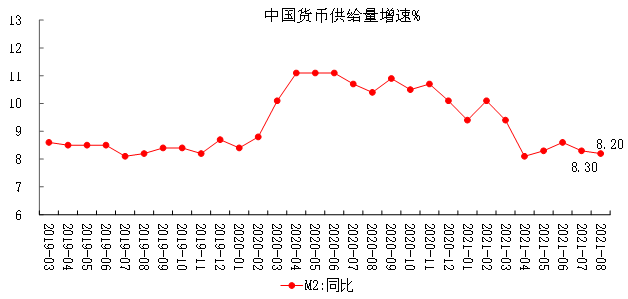

流动性依旧偏宽松

海外方面,美国疫情恶化,服务需求减少,8月非农就业数据不及预期,美联储官员暗示疫情扩散可能导致推迟收紧政策。海外流动性拐点到来的预期始终存在,但短期内尚难见到,对A股市场仍保持友好。

国内方面,央行副行长潘功胜在国新办记者会上提到,国内货币政策处于常态化货币政策区间,政策空间较大,并表示“今后几个月流动性供求将保持基本平衡,不会出现大的缺口和大的波动”。我们认为经济下行压力显现的情况下,流动性收缩可能性很低。

股市资金较宽裕,关注解禁

新发基金继续回暖,融资余额维持高位,陆股通净流入持续保持在水面以上,股市资金供给充足。资金需求方面,近两周IPO维持低位,关注产业资本减持和解禁。整体看来,股市流动性没有出现大幅紧张的情况。

结构性行情继续,景气触发中长期配置

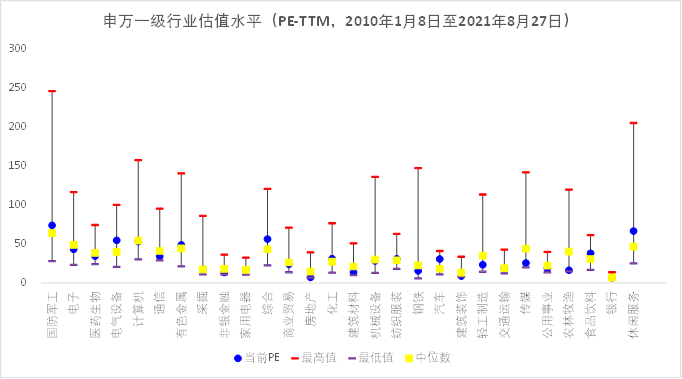

短期来看,周期类品种表现强势,上证指数及沪深300保持上涨趋势,股市具备赚钱效应。煤炭、钢铁、化工、有色金属等行业产品价格上升,股价表现较好,投资者可以关注低估值补涨品种,但应注意政策变化带来的风险。

中长期我们依旧建议从行业景气出发,把握碳中和、产业升级的大趋势,重视大制造与大科技板块,持续看好光伏、风电、储能、电动车、军工、半导体等方向。主题投资方面依旧建议关注专精特新小巨人类企业。

(1)PPI高位小幅上升

数据来源:wind,中融基金

(2)M1与M2均有下降

数据来源:wind,中融基金

(3)行业估值大部分处于历史中位数以下

数据来源:wind,中融基金

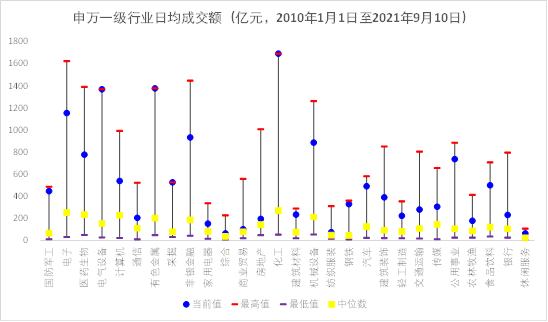

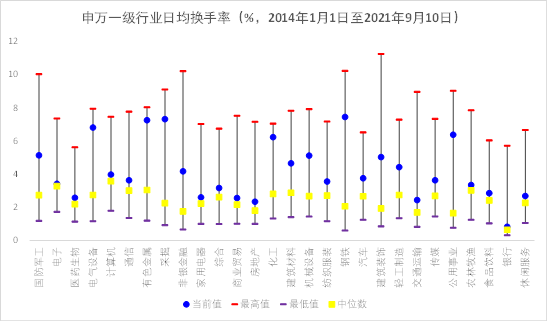

(4)行业日均成交额与换手率

数据来源:wind,中融基金

风险提示:本材料中的观点和判断仅供参考,不构成投资建议。本基金管理人不保证其中的观点和判断不会发生任何调整或变更,且不就材料中的内容对最终操作建议做出任何担保。基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,基金过往业绩不预示其未来表现。投资者应根据自身风险承受能力,审慎决定是否参与基金交易及相关业务。在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资者认购(或申购)基金时应认真阅读基金合同、基金招募说明书和产品资料概要等法律文件。基金产品由基金管理公司发行与管理,销售机构不承担产品的投资、兑付风险管理责任。

2021-09-14 16: 15

2021-09-14 14: 17

2021-09-14 11: 07

2021-09-14 11: 06

2021-09-13 23: 24

2021-09-13 23: 19