9月23日,美联储公布9月FOMC会议利率决议,将维持基准利率在0%-0.25%不变,维持1200亿美元购债规模不变。9月议息会议对年内官宣缩减购债给出了一定指引,整体来看公布的信号基本符合市场预期,市场反应也较为平淡,美股保持上涨。与2013年“缩减恐慌”不同,今年关于缩减购债的沟通较为充分,今年年内官宣缩减购债更像是“靴子落地”,后续对市场的影响大概率将逐渐减弱。

美联储关于缩减购债规模的表述更为明确,暗示最早将于今年11月宣布。一方面,9月利率决议明确表示“资产购买的步伐可能很快就会放慢”,与7月“将在未来的会议上继续评估” 的表述相比更为明确;另一方面,鲍威尔在发布会上表示,如果经济取得进展与预期一致,最早可能在11月的FOMC会议上宣布缩减购债,且在2022年中结束QE是合适的。此次会议基本上确认了将于今年11月发布缩减购债的计划表,如果按照2022年年中结束购债来估算,平均每月将缩减150亿美元,也符合市场对于缩减速度的预期。考虑到7月就业数据明显改善,且美联储官员鹰派表态逐渐增多,市场对于年内实施缩减购债已经形成一定预期,本次暗示的缩减购债计划表并未大幅超出预期。

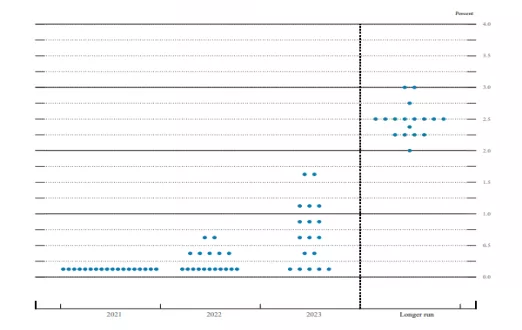

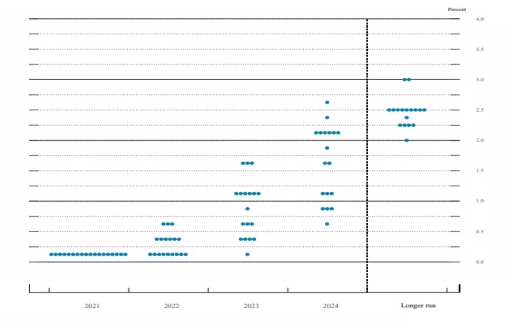

缩减购债并非加息的“直接信号”,但加息预期有所提前。虽然美联储依旧坚持加息与缩减购债没有必然联系,但点阵图显示的加息预期进一步向2022年底前移。9月点阵图显示,支持2022年加息的票委数量由6月的7位增加为9位,支持2023年加息的票委从6月的14位增加至17位。

资料来源:美联储

资料来源:美联储

美联储货币政策趋紧,但节奏可能并不快。一方面,鲍威尔表示缩减购债的节奏可以根据情况适当调整步伐,后续在执行过程中仍可进行相机决策;另一方面,除就业和通胀外,政治诉求可能也会影响美联储货币政策决策,加息等实质性紧缩可能比预期来的要晚。2022年美国将进行中期选举,今年较为鹰派的信号可能是为中期选举提前留出政策空间。此外,美股的稳定性或也对美联储决策有一定的影响。

美联储下调今年经济增长预期,上调通胀预期。本次经济预测将2021年GDP实际增长预期下调1.1个百分点至5.9%,上调2022年GDP实际增长预期至3.8%,表明目前疫情对美国经济的影响还未消退,部分部门受疫情影响复苏有所放缓。美联储上调今年核心通胀预期至3.7%,上调2022年和2023年核心通胀预期分别至2.3%和2.2%,均高于美联储2%的政策目标。虽然美联储依旧重申通货膨胀反映的是暂时性因素,但上调通胀预期或许暗示美联储已经在关注通胀上行的风险。

资料来源:中金公司

风险提示:本报告所载信息和资料来源于公开渠道,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

2021-09-23 15: 44

2021-09-23 15: 33

2021-09-23 14: 42

2021-09-23 12: 05

2021-09-23 11: 20

2021-09-22 22: 08