浙商FICC系统中的短期、中期利率引导模型、久期轮动模型、商品视角模型翻转看多债市。11月首周央行适度对冲到期资金,保持流动性合理充裕的预期不变;近期疫情多区域反弹;大宗商品价格回落,PPI可能筑顶;菜价上涨猪价低位回暖,CPI或合理区间内略有反弹;进出口依然景气,消费投资偏弱;宽信用或助力金融数据筑底;美英央行仍偏鸽。综合来看,我们觉得债市震荡为主,短期利率或仍有一定下行空间。

1. 经济指数

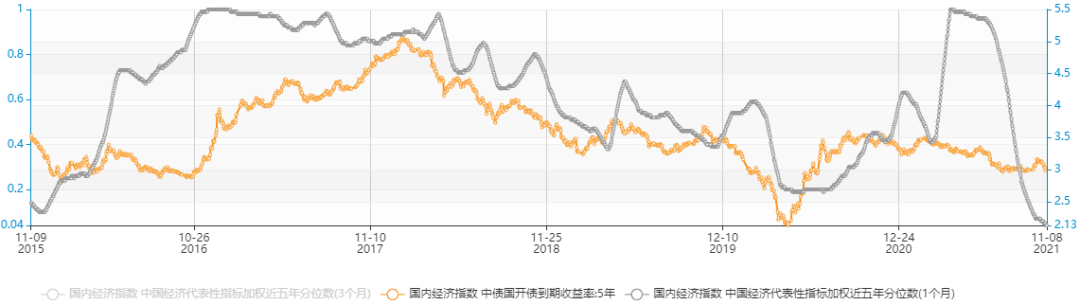

浙商国内经济指数自七月初以来,持续下降,至最新值4%分位,反映国内经济基本较弱

2. 资金

2.1利率中枢与趋势

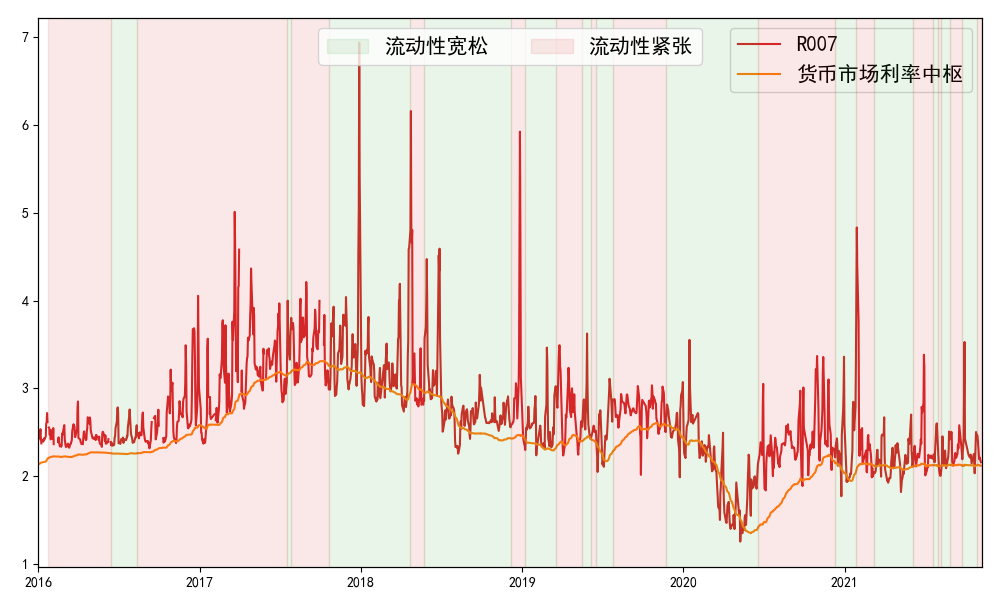

10月末央行增加净投放,本月初央行边际增加投放量,资金市场较为宽松,R007维持低位

2.2偏离度与离散度

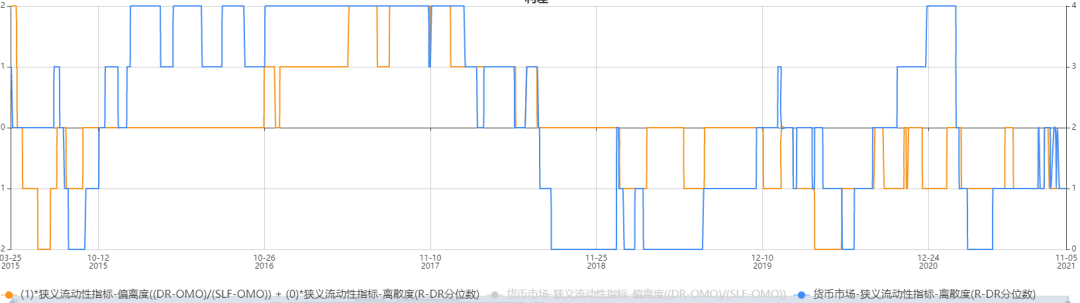

从偏离度来看,DR007在利率走廊的相对位置在5档中第2档,处于较宽松状态

离散度指标位于5档中第2档,市场流动性分层程度较低

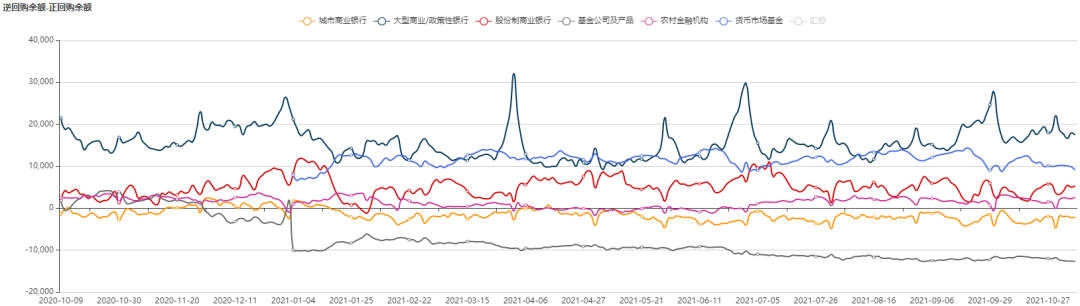

大型商业银行/政策行、股份行、农村金融机构增加净融出;基金公司增加净融入;和货基减少净融出

3. 现券

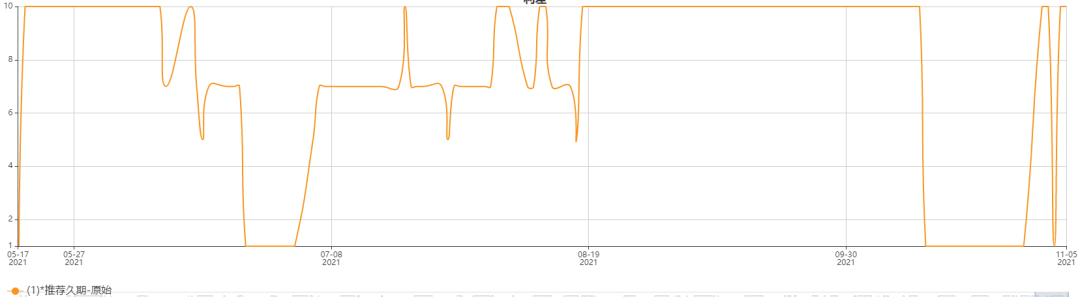

3.1久期信号

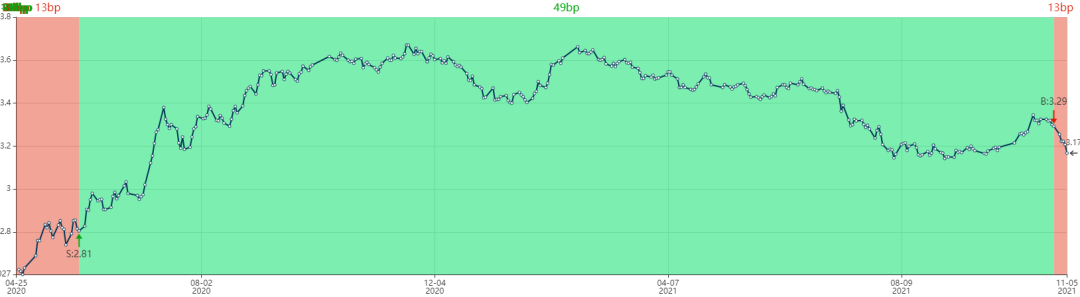

近两周10Y国开大幅下行15BP左右,根据浙商-中长债基拟合久期中位数,市场久期从1.7年拉长至2.3年左右,接近中性久期,反映中长债基近两周有追涨的操作

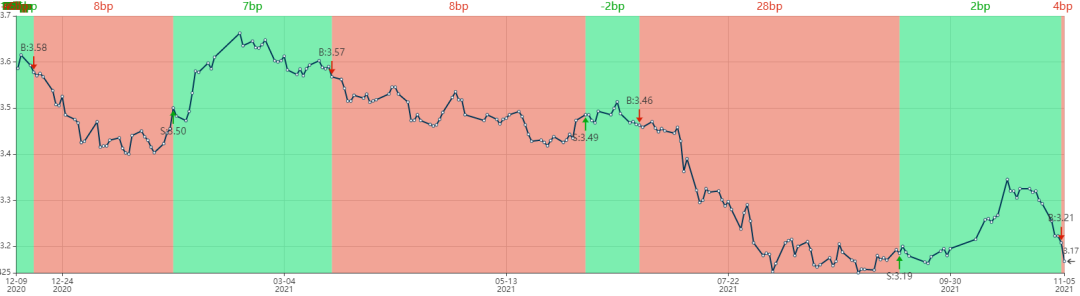

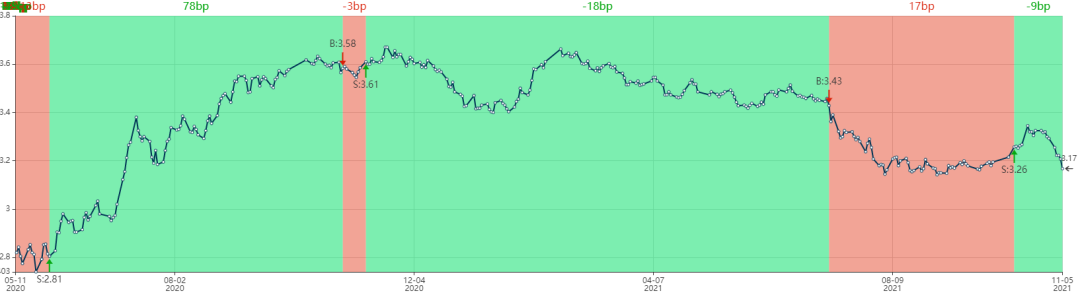

浙商-久期轮动模型上周开始,从1Y跳至10Y推荐久期,看多债市

短期趋势策略空翻多,看多债市

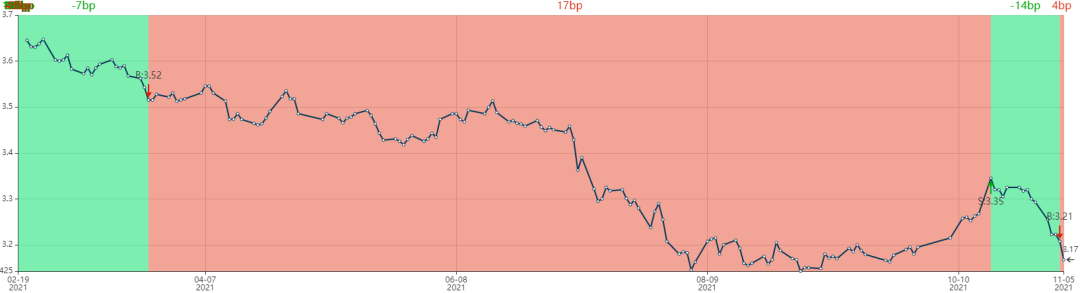

长期趋势策略空翻多,看多债市

3.2多资产策略

全球风险偏好仍强,美股比特币新高,汇率模型维持看空债市

近期商品价格下行,商品视角翻转看多债市

4. 衍生品及其他

4.1Bond Swap及NDD

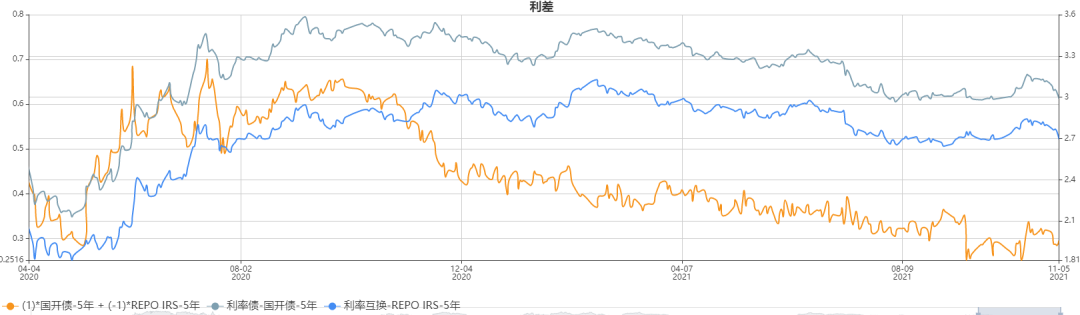

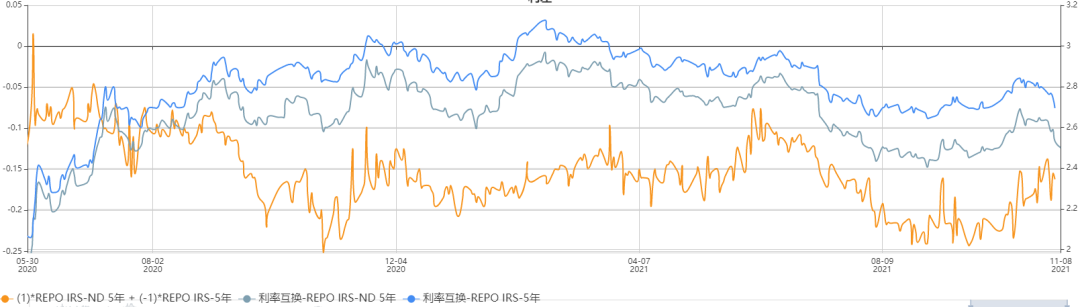

近两周国开下行幅度较Repo更大,5Y Bond Swap收窄至30bp,近五年20%分位。

NDD基差-16bp,略有收窄,回到五年10%分位数

4.2国债期货

国债期货走高,10Y跨期价差变化不大,跨期套利性价比不高

4.3转债

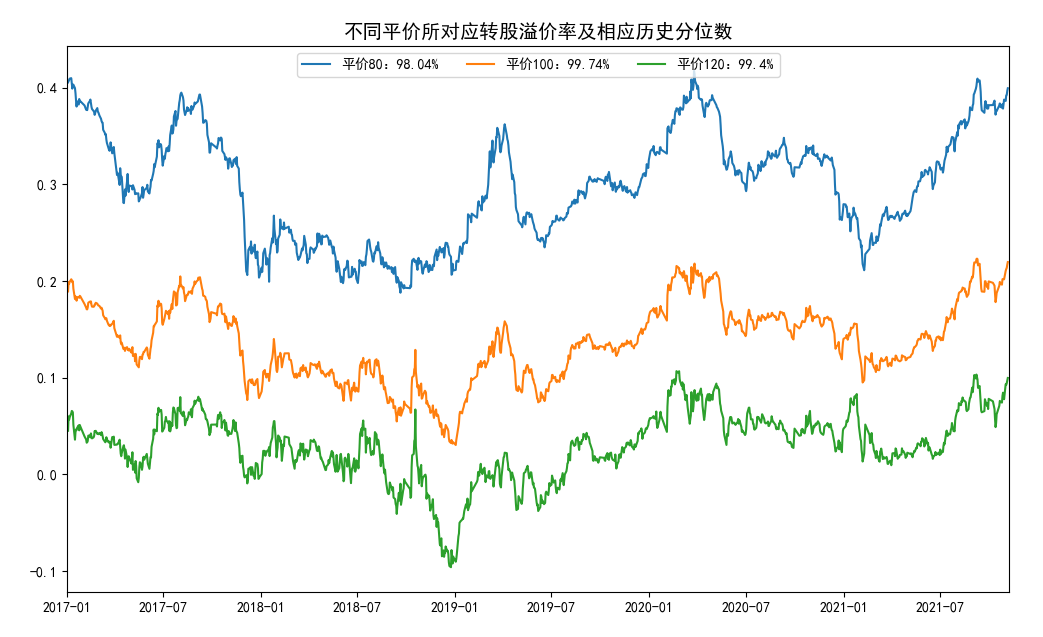

转债估值继续高位,各平价转股溢价率处于17年以来98%分位数之上,需关注估值是否能够维持。

风险提示

风险提示:以上图片和数据来源于浙商基金FICC投研系统,数据截止日期为2021年11月8日。文章所提及图表和数据仅展示宏观市场形势和行业板块情况,不构成具体投资建议,仅作投资逻辑分析。浙商基金管理有限公司(“本公司”)尽力为投资者提供全面完整、真实准确、及时有效的资讯信息。本材料并非法律文件,所提供信息仅供参考,本公司不对其准确性或完整性提供直接或隐含的声明或保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。过往业绩不代表未来,基金管理人管理的其他基金业绩不构成对基金业绩的保证。本材料不构成任何投资建议,投资者在投资前请参阅本公司在中国证监会指定信息披露媒体发布的正式公告和有关信息。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。本公司及其雇员、代理人对使用本材料及其内容所引发的任何直接或间接损失不承担任何责任。基金有风险,投资需谨慎。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。

2021-11-08 18: 58

2021-11-08 18: 57

2021-11-08 18: 56

2021-11-08 18: 55

2021-11-08 18: 53

2021-11-08 18: 52