文:任泽平团队

特别鸣谢:曹志楠、廖世祺、苏泽文

对本文数据整理有贡献

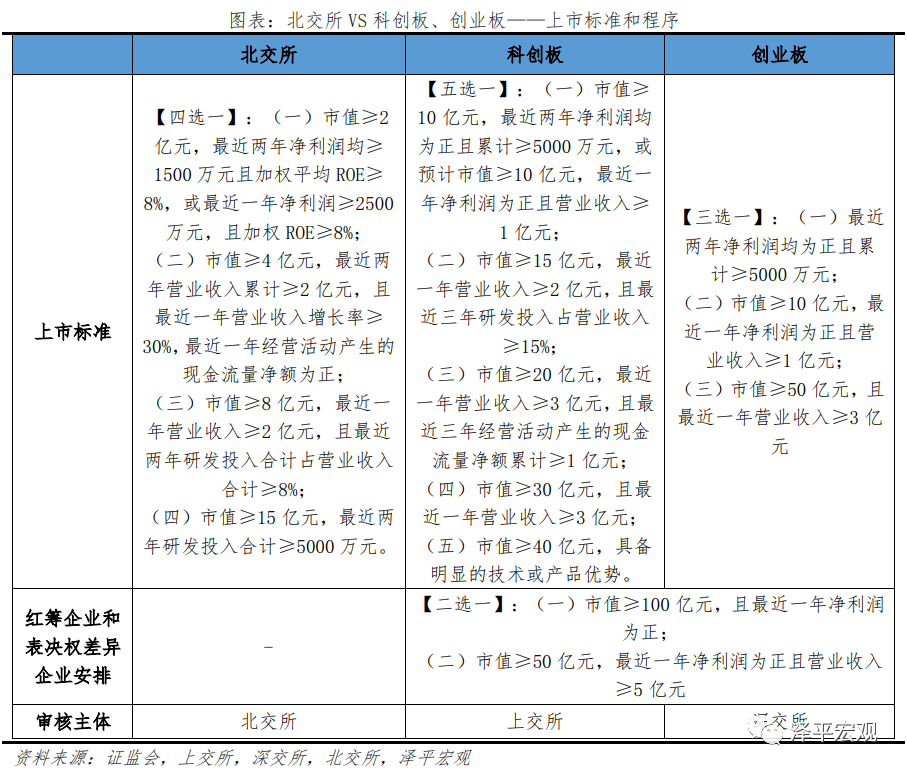

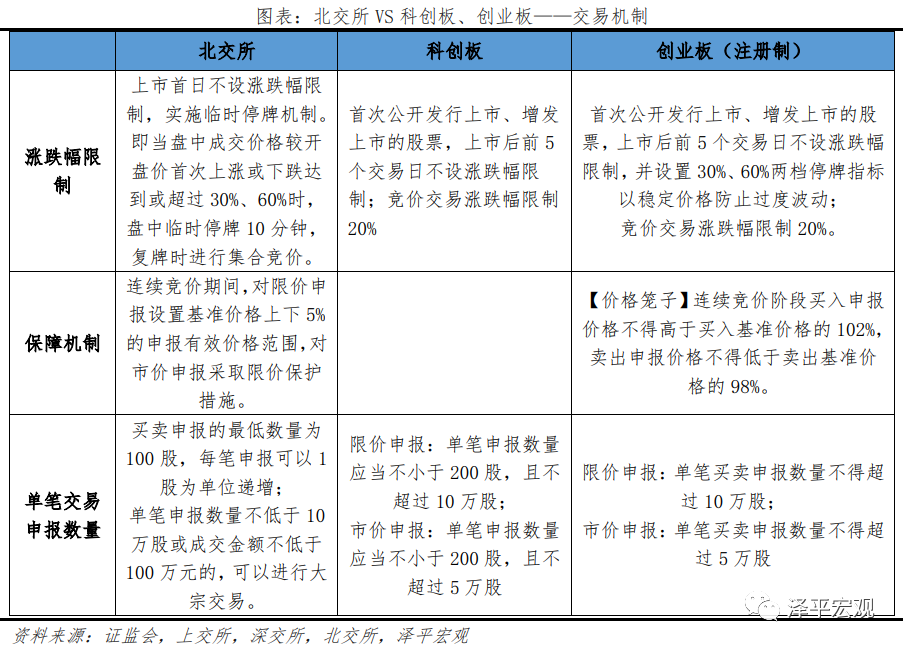

2、制度规则方面,北交所平移了大部分新三板精选层制度,呈现4大亮点。1)组织形式上,北交所是中国大陆首个公司制证券交易所,有效激励为上市公司提供更多服务;2)发行制度上,试点注册制,上市标准四选一,最低上市门槛仅2亿市值,精选层挂牌企业直接升级,后续企业要求为新三板挂牌满12个月的创新层公司,极大提升新三板的吸引力。3)交易机制上,设置30%涨跌幅限制,个人投资者准入门槛为50万,保持T+1交易方式。4)持续监管上,现金分红、减持规则、股权激励尊重新三板原有基础,不再要求券商强制跟投,体现对中小企业差异化、包容性。

3、首批上市公司81家,突显创新型、成长性中小企业定位。除了现有精选层71家公司整体平移至北交所,另有10家公司将直接IPO登陆北交所。1)从市值来看,截至2021年11月12日,新三板精选层企业平均市值40亿元,低于科创板156亿元和创业板130亿元,突显中小企业定位。2)从行业来看,81家首批企业,制造业、信息技术产业分别占70%、16%,符合国家鼓励政策导向。3)从盈利能力看,2021年第三季度,已披露的75家企业净利润率平均为14.3%、净利润同比增长率平均为27.8%,成长性较好。4)从估值来看,动态市盈率平均为35倍,低于科创板71倍、创业板60倍市盈率。

4、投资者准入门槛更低,预计超400万投资者参与。北交所将合格投资者准入门槛为近20日日均净资产在50万元及以上,具备两年证券交易经验。截至11月12日,已有超210万户投资者预约开通北交所合格投资者权限,如果算上存量合格投资者,合计将有超过400万户投资者参与北交所交易。另有8只北交所主题基金获批,丰富了参与北交所投资的渠道。

5、北交所带来哪些机遇和影响?1)明显带动新三板活跃度。今年1-8月新三板月均交易量仅119亿元,9-10月增至347亿元,主要由精选层交易贡献。2)对其他板块的分流不大。首批上市公司累计募资178.6亿元,相比于A股日均1万亿左右成交量,体量不大,预计短期分流效应较小。3)未来机遇广阔。北交所最初定位“专精特新”、隐形冠军、中小企业,服务“更早、更小、更新”的企业,这些企业初始规模虽小,但成长空间巨大,在国家构建“双循环”的大背景下,北交所作为中小企业的沃土,将培育出一批优质龙头企业,并带动北交所不断提高吸引力,发展壮大。4)风险与收益并存。北交所上市公司盈利可持续性仍需市场考验,涨跌幅扩大至30%,高于科创板和创业板的20%,需要投资者具备较强的风险承受能力和专业筛选能力,不宜盲目炒作。

正文

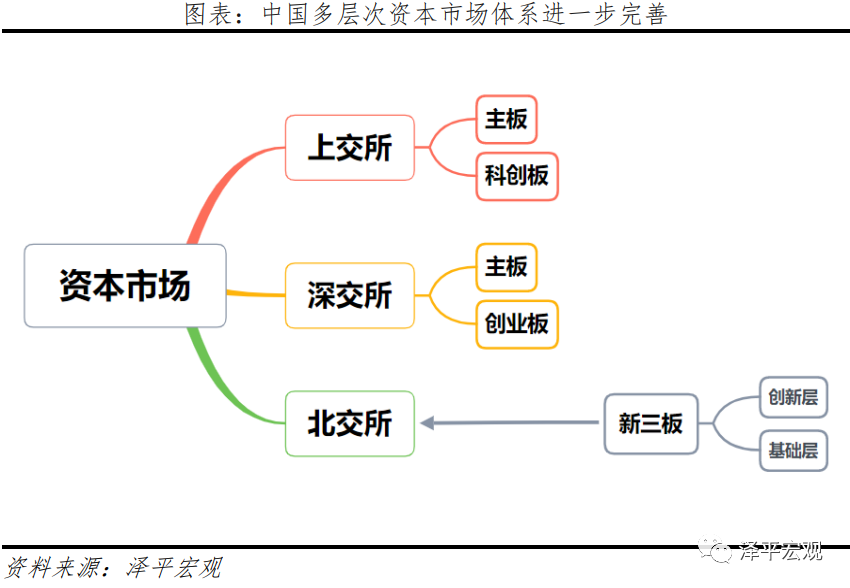

1 北京证券交易所来了!

9月2日晚间,国家重磅宣布,为进一步支持中小企业创新发展,深化新三板改革,将设立北京证券交易所。9月17日北交所明确将个人投资者准入门槛从100万降至50万元。11月15日正式开市。从宣布到开市历时74天,短于科创板259天、创业板注册制119天的筹备时间。新成立的北交所被赋予众望,将发挥服务中小企业、深化新三板改革、完善多层次资本市场的重要作用。

1.1 定位中小企业,错位竞争

首批上市公司81家,突显创新型、成长性中小企业定位。除了现有精选层71家公司整体平移至北交所,另有10家公司将直接IPO登陆北交所。1)从市值来看,截至2021年11月12日,新三板精选层企业平均市值40亿元,低于科创板156亿元和创业板130亿元,突显中小企业定位。2)从行业来看,81家首批企业,制造业、信息技术产业分别占70%、16%,符合国家鼓励政策导向。3)从盈利能力看,2021年第三季度,已披露的75家企业净利润率平均为14.3%、净利润同比增长率平均为27.8%,成长性较好。4)从估值来看,动态市盈率平均为35倍,低于科创板71倍、创业板60倍市盈率。

投资者准入门槛更低,预计超400万投资者参与。北交所将合格投资者准入门槛为近20日日均净资产在50万元及以上,具备两年证券交易经验。截至11月12日,已有超210万户投资者预约开通北交所合格投资者权限,如果算上存量合格投资者,合计将有超过400万户投资者参与北交所交易。另有8只北交所主题基金获批,丰富了参与北交所投资的渠道。

1.2 从实体经济角度,北交所将打造服务创新型中小企业主阵地,为中小企业开辟融资渠道

中小企业是我国经济发展的重要主体,但经济下行、去杠杆、去产能,中小企业经营压力加大。

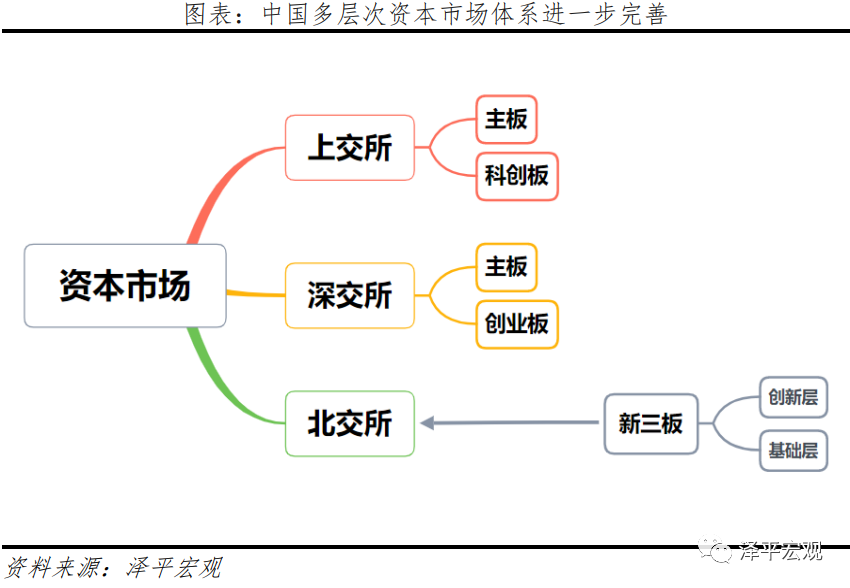

一是从行业属性看,中小企业往往处于产业链弱势地位,受环保限产、上游涨价冲击大,经营压力加大。大宗商品价格上涨,抬升原材料成本,而终端传导不畅,挤压下游企业利润,中小企业集中在下游,其盈利能力下降。具体来看,小型企业PMI连续三个月低于荣枯线,且下滑加快,中型企业PMI 7月环比为50%,同样连续三个月下滑,现已位于荣枯线附近。根据中小企业协会报告,二季度中小企业发展指数为87.2,整体大幅低于疫情前平均水平,中小企业劳动力需求指数在疫情后也经历了明显下挫,但成本指数却远高于疫情前水平。

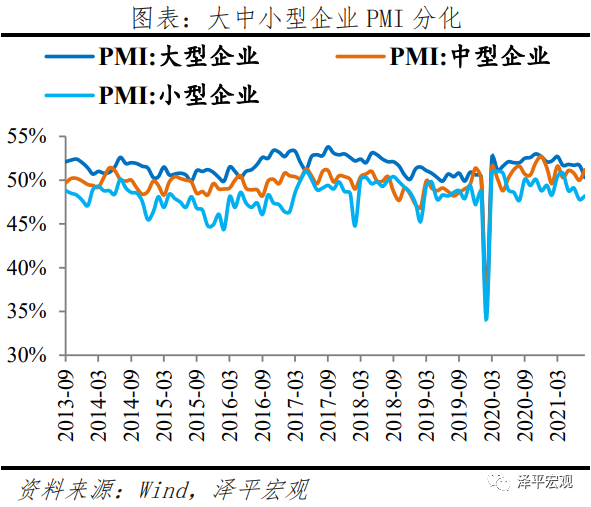

二是从融资属性看,中小企业一直存在融资难、融资贵问题,金融去杠杆,中小企业融资渠道不畅。我国金融体系以间接融资为主,中小企业规模小,缺乏有效的抵押和担保,经营风险高,难以获得银行贷款支持。金融机构对小微企业贷款余额增速从2017年末以来逐步下滑,2018年末降至历史低点8.9%,而同期金融机构各项贷款余额增速达到39.7%。2019年来普惠金融虽缓解了中小企业融资困境,但小微企业贷款余额增速与同期金融机构相比仍有较大差距。

中小企业是中国经济的毛细血管,政策助力迫在眉睫,亟待“开正门,堵偏门”。今年7月,国家明确重点发展“专精特新”中小企业,北交所嫁接起中小企业与资本市场,拓宽中小企业融资渠道。

1.3 从资本市场来看,北交所激活新三板,完善多层次资本市场

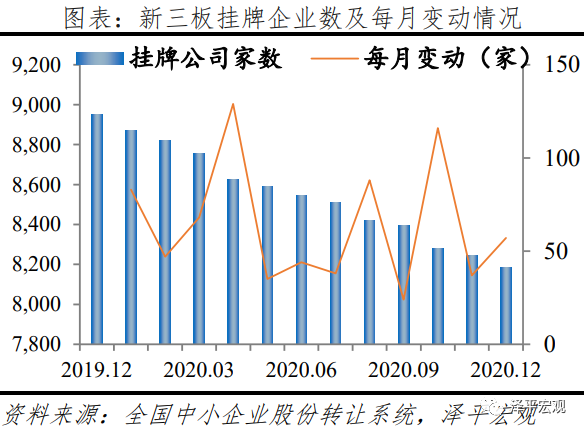

我国当前资本市场对中小企业资金支持不足。2013年我国推出新三板,累计服务了近万家挂牌公司。但由于投资门槛过高,企业融资不畅,面临着企业数量萎缩、市场流动性不足的问题。

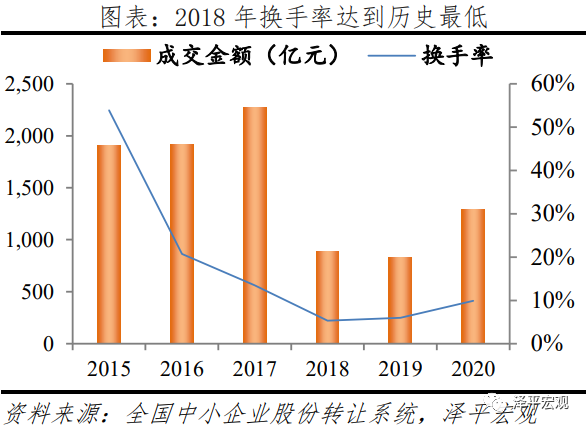

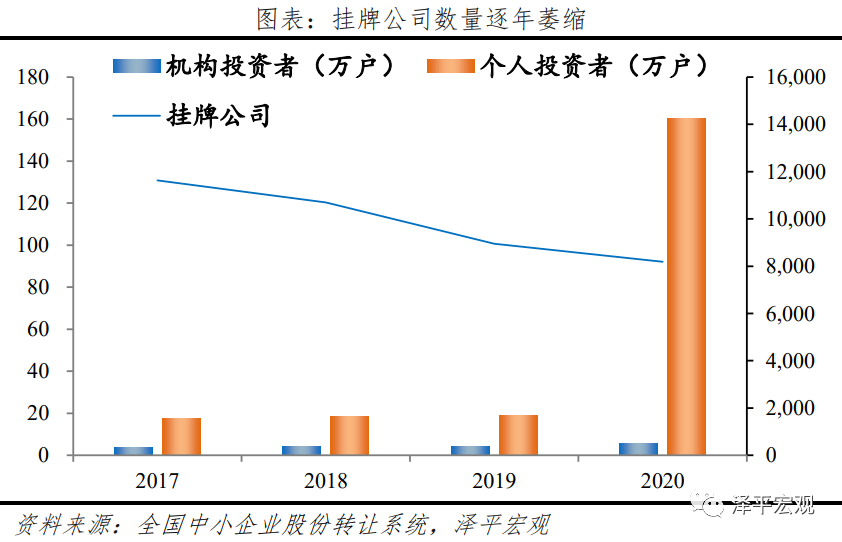

一是投资门槛高,市场流动性不足。最初,新三板交易对象面向机构投资者和500万以上的个人客户,投资者数量和资金额度都受到极大限制,较高的投资门槛削弱了个人投资者的热情。投资者从2017年21万户缓慢增长至2019年23万户。2019年底新三板改革后,精选层、创新层和基础层的投资者准入资产标准分别为100万元、150万元和200万元。个人投资者增至160万户,但100万门槛仍然较高,相比而言,科创板准入只有50万,创业板投资门槛仅10万。成交量萎缩在所难免,2020年新三板成交金额为1295亿元,较2017年下降43%。

二是融资功能缺失,中小企业融资困境犹存。全国中小企业股份转让系统定位于挂牌企业,融资方式主要基于定向增发。2020年全年新三板定向增资金额为200亿元,远低于主板市场全年定增募资金额9035亿元,融资所得资金规模不足以满足生产发展需求。

三是挂牌机构数量逐年萎缩。新三板挂牌数在2017年达到巅峰,自此一路下行。截至2021年9月6日,新三板挂牌企业共计7299家,距离2017年1.16万家的峰值萎缩了37%。横向比较来看,新三板市场与主板差距仍大。截至9月6日,新三板挂牌企业总数为7299家,远超沪深两市的上市企业数(4460家)。然而新三板市场9月6日成交额仅为57亿元,约占当日主板成交总额(14259亿元)的0.4%。

国家设立北交所,将激发新三板市场活力,激励更多的优质中小企业进入资本市场。

2 北京交易所制度设计呈现四大亮点

2.1 交易所实行公司制,激发交易所创新活力

北交所采用公司制,不同于沪深交易所的会员制。一般来讲,交易所的组织形式有会员制和公司制两种,最大的区别就是,是否以盈利为目的。上交所和深交所都是会员制,由证券公司等会员单位组建,本质上是一个会员自律组织。而此次北交所将实行公司制,可以有效激励为上市公司提供更多服务,也可以自己上市。

从全球大环境来看,全球各大交易所竞争优质上市资源,不少知名交易所转向公司制,比如伦敦交易所、港交所等。如今,国际证券市场的相互竞争愈演愈烈,资本市场全球化造就了交易所间的竞争,因此,北交所实行公司制,加强自身竞争力,为上市企业提供更高质量服务。

2.2 发行上市试行注册制,上市标准四选一

在首批企业入驻思路上,北交所将现有的精选层66家挂牌企业直接升级,在后续企业储备上,来源于在新三板挂牌满12个月的创新层公司,极大提升新三板的吸引力。目前精选层66家,预计将成为首批北交所上市公司,创新层有1250家企业,将成为冲刺北交所的后备军。

发行标准上,北交所上市标准四选一,平移精选层规则,上市门槛低至2亿市值。根据公布的北交所IPO上市条件,其上市标准与新三板精选层条件保持一致。上市标准四选一,总体条件为“市值+财务”。具体分别为“市值+净利润+加权净资产收益率”、“市值+营业收入+营收增长率+现金流”、“市值+营业收入+研发占比”和“市值+研发投入”。

四条标准拥有很好的包容性。可以看到,前两条标准聚焦财务数据优秀,盈利能力较强的小微企业。为精准支持中小企业融资需求,北交所对于市值的要求更为宽松。根据北交所上市标准第一条,北交所上市市值最低标准为2亿元,相较于科创板和创业板最低标准10亿元有大幅降低。后两条标准则注重研发数据,其目的很明显是保持中小企业其自主创新能力,上市标准都给予公司在研发投入更多的空间。目前66家精选层公司,绝大部分企业是采用第一条标准上市的。

从审批流程看,北交所实行注册制,审批时间更短。根据证监会发布的公开《征求意见稿》来看,北交所上市过程与A股保持一致,IPO实行注册制,即北交所审核+证监会注册。注册制监管重点在于公司的信息披露是否到位,而不会对公司质地进行评判。从审核时间上来看,北交所审核时间为2个月,相比创业板、科创板等审核时间缩短了1个月。理论上,北交所从申报到上市,只需6-8个月。

从再融资来看,储架发行等制度安排,提高融资便利性。再融资坚持“小额、快速、灵活、多元”导向,融资品种涉及普通股、优先股、可转债等多元工具,引入储架发行等机制安排。这会给中小企业带来更高的融资灵活性,并且一定程度上降低融资成本,为中小企业提供便利。

2.3 交易机制:降低投资门槛,涨跌幅设立30%限制

此次北交所交易机制业整体延续精选层的交易制度。从涨跌幅限制来看,不同于科创板和创业板的前五日不设涨跌幅限制,之后涨跌幅20%的限制。北交所新股首日不设涨跌幅限制,次日起设立30%的涨跌幅限制,相比于“两创”,幅度更宽,其目的是增加市场弹性,促进买卖均衡博弈。同时,与创业板一致,设置30%、60%两档停牌指标以稳定价格防止过度波动;从竞价单笔申报来看,北交所单笔申报不低于100股,之后可以1股为单位递增;科创板为单笔申报不低于200股;主板和创业板单笔申报则需保证为100的倍数。也是为了创造更好的市场流动性。从交易时间方式上来看,北交所仍然保持T+1的交易方式。

从准入门槛来看,考虑到中小企业业绩波动较大所带来的风险,北交所最新发布的《北京证券交易所投资者适当性管理办法(试行)》明确了个人投资者参与北交所交易需具备两年以上投资经验,以及“20个交易日证券账户和资金账户内的资产日均不低于人民币50万元”的准入门槛,机构投资者准入则不设置资金门槛。北交所准入门槛下调后与科创板基本保持一致。同时,全国股转公司也对其《全国中小企业股份转让系统投资者适当性管理办法》进行了修改,创新层的投资者准入资金门槛也进一步降低,有原来的150万元降至100万元。

2.4 持续监管:现金分红、减持规则差异化,体现对中小企业包容性

北交所平移精选层制度,坚持信息披露、提高上市公司质量、严格退市的大方向,同时针对中小企业风险属性、发展阶段的特点,制定完善了更多的监管机制。公司治理层面,允许特别表决权,其他板块上市公司现金分红与再融资挂钩,对于北交所,不作现金分红硬性要求,鼓励“量力而为”。股权激励层面,允许合理设置低于股票市价的期权行权价格,增强激励功效。减持方面,北交所企业由新三板转变而来,减持套利空间有限,适当放宽减持时间和数量的限制,改为预先披露要求。中介责任方面,北交所上市公司均在新三板有挂牌和持续督导经验,券商不再履行终身督导责任。

3 影响与展望:北交所带来新机遇

北交所刚刚起步,我们坚定看好中国资本市场。在构建“双循环”、大国金融体系升级、提高直接融资比重、服务实体经济方面,建立多层次资本市场意义重大。

北交所机遇与风险并存。1)明显带动新三板活跃度。今年1-8月新三板月均交易量仅119亿元,9-10月增至347亿元,主要由精选层交易贡献。2)对其他板块的分流不大。首批上市公司累计募资178.6亿元,相比于A股日均1万亿左右成交量,体量不大,预计短期分流效应较小。3)未来机遇广阔。北交所最初定位“专精特新”、隐形冠军、中小企业,服务“更早、更小、更新”的企业,这些企业初始规模虽小,但成长空间巨大,在国家构建“双循环”的大背景下,北交所作为中小企业的沃土,将培育出一批优质龙头企业,并带动北交所不断提高吸引力,发展壮大。4)风险与收益并存。北交所上市公司盈利可持续性仍需市场考验,涨跌幅扩大至30%,高于科创板和创业板的20%,需要投资者具备较强的风险承受能力和专业筛选能力,不宜盲目炒作。

一是北交所高调成立,释放国家支持“专精特新”企业积极信号,提振市场信心。北交所打通中小企业和资本市场连接渠道,除了一定程度上缓解中小企业融资难、融资贵的问题,还能在企业发展前期引导形成完善的治理架构、联动规范税收、社保等一系列问题,畅通经济的毛细血管。发挥其引领作用,培育高新科技龙头企业。资本市场支持科技创新型企业,主动适应科技创新型企业发展特点,优化发行条件,扩大资本市场对实体经济的服务覆盖面,提高对实体企业包容性,服务更多小微科创企业,优化金融资源配置。

二是北交所的建立有效提升新三板地位,激励更多的优质中小企业积极进入资本市场健康发展。此前,新三板挂牌企业转板至沪深交易所门槛较高,无异于退市后再上市,增加优质企业通往上升渠道的成本。北交所要求新增上市公司来自新三板,极大扩充新三板吸引力,为上市公司发展壮大提供通路。

三是北交所为股权投资开辟更多退出渠道,激发风险投资活力。缓解中小企业早期融资难、融资贵的问题。科技创新型中小企业普遍具备固定资产较少、人力资本是最重要资产、研发期较长、所需研发资金较多等特点,以银行为主的间接融资体系难以满足科技创新企业融资需求。北交所的建立增加了中小企业上市几率,为早期私募、创投基金开辟新的资金退出渠道,增厚券商和风投机构收益,将带动提高科技创新企业的投资力度。

四是北交所有助于改变中国金融发展格局,强势拉动北方经济建设,推动区域均衡发展。展望未来,我国形成北京、上海、深圳三大全国性交易所,服务不同行业、不同地域、不同发展阶段的企业,让资本有效触达中小企业,助力我国成为金融强国。

五是长远来看,北交所未来有望承接中概股回流。随着美国施压中概股,不少在美股上市的中概股选择回流到国内。然而对于未上市的红筹企业以及在美国OTC场外市场上市的中国企业,目前科创板和创业板市值门槛为50-100亿元。北交所和新三板未来做大做强后,有可能适当降低门槛,迎接更多优质红筹企业回流。

2021-11-15 00: 21

2021-11-14 20: 36

2021-11-14 20: 34

2021-11-13 15: 28

2021-11-13 15: 23

2021-11-12 23: 43