一、市场情况

1. 交投行情

本周转债市场收涨,涨幅高于股市。中证转债指数上涨2.67%,涨幅高于中证全指(-0.66%),高于上证指数(1.36%)。

● 分类别来看,超高平价券(转股价值大于130元)涨幅均值为2.65%,表现优于高平价券(2.01%)、中平价券(2.59%)、低平价券(2.02%)。

● 从转债规模看,本周大规模转债(债券余额大于50亿元)的涨幅均值为1.08%,涨幅低于中规模券(2.20%)和小规模券(2.60%)。

● 从行业来看,本周硬件设备、汽车及软件服务版块表现较好,食饮、能源、公共事业版块表现较差。

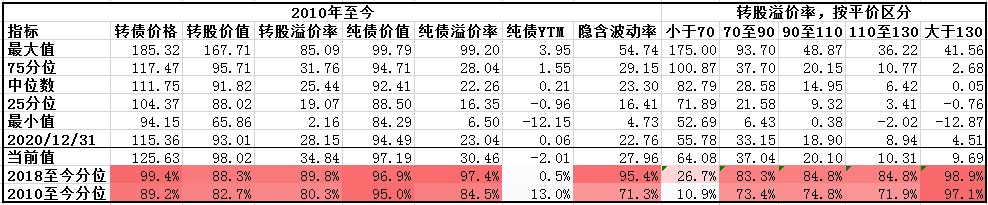

本周成交量继续提升;转股溢价率位于历史较高水平,本周小幅回落。

2. 行业走势

钢铁:本周高炉开工率小幅回升但仍处于低位,产量虽较10月有所回升但也仍处于偏低水平,但需求回落使库存去化缓慢,本周铁矿石及螺纹钢价格低位震荡。

煤炭:目前缺煤限电有所缓解,煤矿最大负荷生产,大秦线检修结束,运力全开,电厂库存快速补充,已接近去年同期水平,本周焦煤、焦炭、动力煤期货价格继续下探。

水泥:受黑色价格及房地产板块影响,水泥价格继续下行。

有色:经过几周调整,本周有色金属价格普遍形成支撑,止跌回升。

化工:OPEC维持当前增产速度不变,市场担忧供应紧张,原油价格高位震荡,而需求回落使原油衍生化工品价格依旧弱势。

猪肉:猪肉价格本周稳中伴涨,目前全国猪肉价格平均17.06元/kg,供需两端博弈情绪激烈。

二、机构观点

(一)中金公司

1、“能维持所以估值高也没关系”是正确的理解吗?时至今日,不少投资者已经开始接受“当前的高估值已经常态化并可能延续下去”的市场环境设定。且不论高估值是否得以保持,我们要知道,高估值给市场带来的压力不止于“以后可能会降”,而是更高的自然损耗,以及更低的不对称回报;

2、与股票投研不同的是,转债不是时间的“朋友”,转债要对抗的,恰好就是时间带来的自然损耗;

3、当然,投资者选择“相信估值不会降”并非单纯是一种观点取向,而更多是对“只能择券、无法择时”的一个妥协。那么结合上述讨论,既然接受高估值的情况,且无法仅仅等待,那么:1)就股债性而言,两端强于“中间”,即高估值的情况下,要尽量少买平衡性的品种。当然,就长期来讲我们也更不推荐债性品种,不多做解释——这样做能尽量规避当下高估值带来的一些损耗,未来如果出现估值下降时,这些品种也不会受到更严重的打击;

2)高估值导致发行时间也开始变得关键,剩余期限进入4年以内的品种,开始容易出现溢价率的压缩。

(二)海通证券

上周中小市值表现强劲,转债指数日线5连阳,继续向上反弹,但不论从成交还是估值来看,市场情绪再次上升:成交破千亿并升至今年以来最高点,估值在前期压缩之后有所抬升,主要价格区间溢价率处于18年以来90%分位数以上。此外,从个券角度来看,部分大盘底仓以及核心标的转债涨幅也高于正股。上周央行宣布创设推出碳减排支持工具,我们认为对流动性影响偏中性,目前宽信用缓慢启动,货币不会收紧或者大幅宽松,转债估值大幅压缩的可能性不大,但是情绪高点叠加年末时点仍需注意可能的波动,关注需求侧的影响,行业均衡配置不宜激进。弹性标的关注闻泰、伯特、泉峰、天合、盛虹、福能、嘉元、朗新等,稳健标的关注东财转3及相关券商转债,以及杭银、苏银、万青等,农业板块逐渐可以逢低关注温氏等,新券关注宏发等上市机会。

(三)国君证券

行业方面,虽然近期板块轮动较快,且主线不够清晰,但是本周出现了多行业的反弹。通讯和军工作为近期确定性较高的赛道,保持了较高涨幅;钢铁、石化等上游周期行业本周也出现了反弹;煤炭价格在近期高强度调控下持续下行,板块整体呈下行态势。

本周出现了明显的转债较正股的超涨情况,部分板块甚至逆行业上行。虽然前期我们经常提示转债行至高位的风险,但是市场近两周给出的反馈仍是偏乐观的,甚至点位已经接近前期高点。

在大小盘的分化上,现在没有明显主线,资金偏好变化较快,即便近两周转债市场出现了明显上行,本周中小盘再度领涨,但是我们依然对于后市保持谨慎乐观。我们认为当前高转股溢价率本身并不是风险,且可能长期维持,但是高估值带来的配置性价比下降可能使得转债向上动能趋弱,和权益市场绑定程度更强。除了业绩确定性高的热门板块,我们建议关注绝对价格相对较低,正股处于低位的消费、医药以及农林牧渔板块。

三、未来观点

本周央行连续多日净投放,资金面整体平衡偏宽松,转债市场流动性也有所提升,成交活跃,单日成交额破千亿。近期,转债上涨趋势明显强于股市,甚至频繁出现正股跌而转债涨的情况,个券涨多跌少,赚钱效应很好,但也提前消耗部分正股涨幅。

近期转债表现也让市场对于高估值的担忧也愈发强烈,仍然建议版块之间均衡配置,并且关注基本面及业绩的确定性。截止10月底,三季报已经全部公布完毕,总体来看转债发行人盈利能力略不及上半年,转债以及股票市场行情在业绩窗口期阶段都有一定程度回落,盈利能力增速下滑主要受基数提高以及原材料价格上涨影响,但随着保供稳价政策出台,上游原材料价格得到有效控制,预计四季度盈利能力将有所提高,关注四季度业绩可能有明显反转的行业板块。同时,当前行业板块轮动明显受到地产影响,尤其是地产产业链上及金融品种,密切关注地产政策层面边际变化。

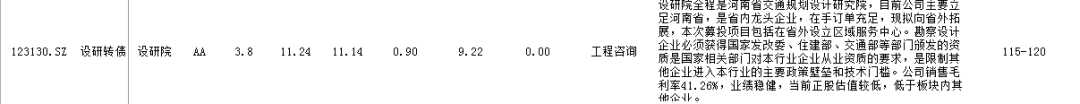

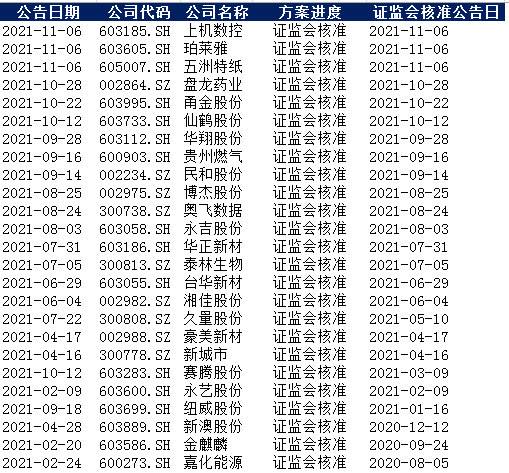

另外,近期转债发行节奏明显提速,新发品种普遍质地较好,转债发行一旦公布,正股价格一般都有跳升,给入场抢权配债增加一定风险,可关注证监会已核准企业,提前埋伏。

四、转债发行日历

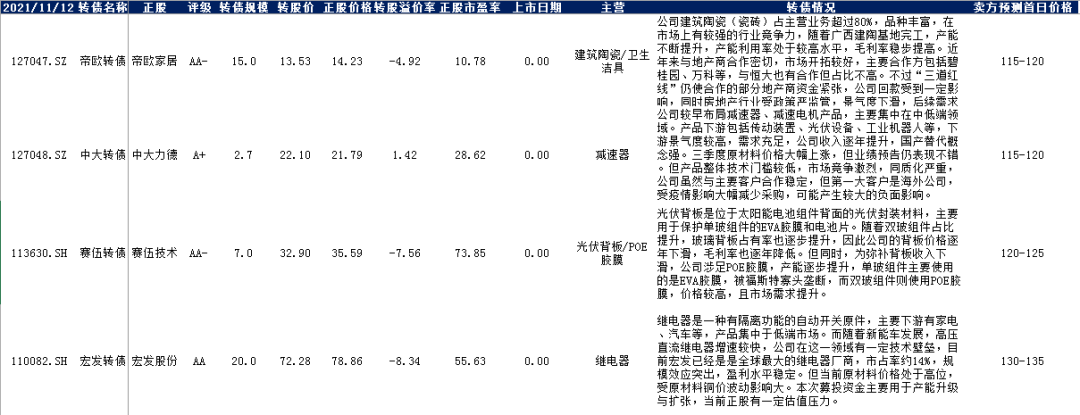

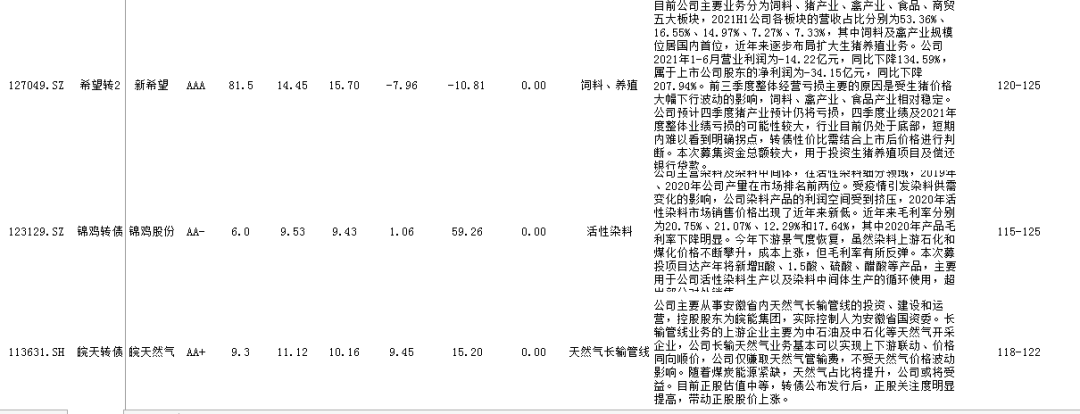

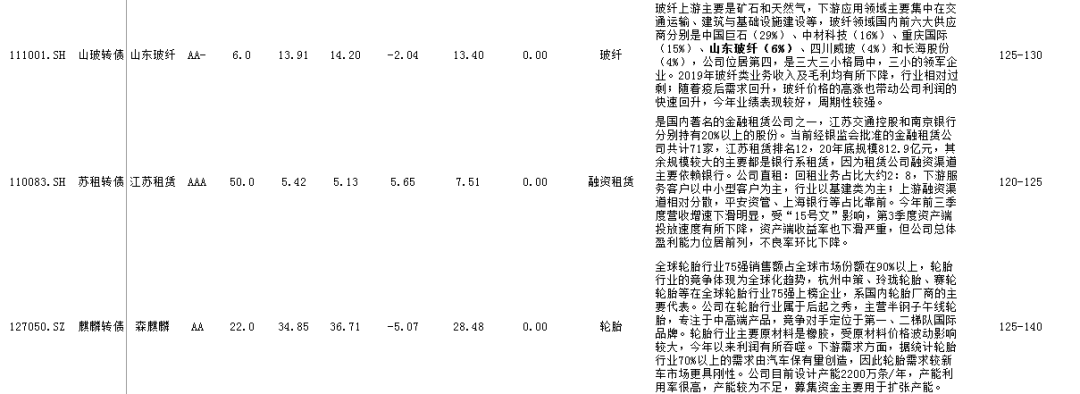

1. 近期待上市

2. 近期待发行

风险提示:

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

2021-11-15 10: 38

2021-11-15 10: 37

2021-11-15 10: 27

2021-11-15 10: 25

2021-11-15 00: 21

2021-11-14 20: 36