—— 01 ——

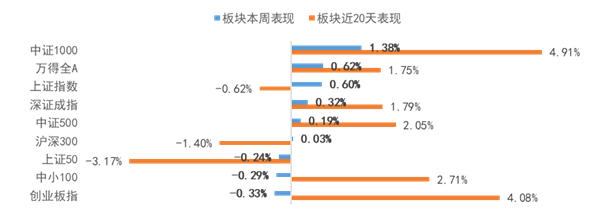

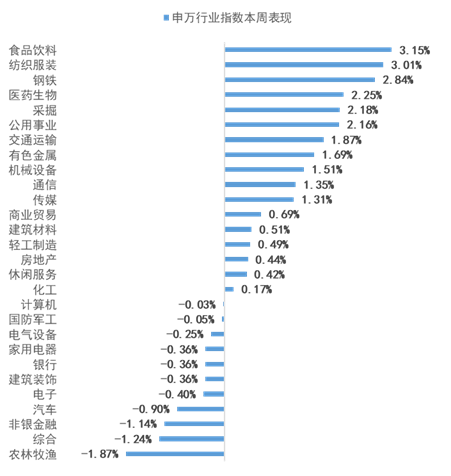

上周市场延续上涨趋势,国证2000领涨,上证指数上涨0.6%,创业板综上涨0.6%,沪深300持平。从行业指数来看,上周食品饮料、纺织服装和钢铁等行业表现相对较好,涨幅分别为3.2%、3.0%和2.8%;农林牧渔、综合和非银金融等行业表现靠后,跌幅为1.9%、1.2%、1.1%。

上周权益市场表现

上周各大指数涨跌幅情况

申万行业指数涨跌幅情况

—— 02 ——

债市:维持对债市收益率震荡行情的判断

维持对债市收益率震荡行情的判断。上周债市以窄幅震荡为主,10年期国债收益率从2.94%下行1bp至2.93%。上周央行对中下旬到期的1万亿MLF进行了提前续作,表明维护资金面稳定的政策态度没有发生变化。回顾近期基本面,10月制造业PMI 49.2%创2020年3月以来新低,10月社融增速10%处于历史低位,三季度GDP增速4.9%已经破5,经济存在进一步走弱风险,结合近期政策的稳增长表述增多,未来可能有进一步宽松措施。价格方面,处于高位的大宗商品价格可能给未来通胀情况造成较大压力,此外,专项债和地方债的发行可能对市场流动性造成一定压力。当前整体市场情绪偏中性,债市收益率预期维持震荡。

央行三季度报告对经济总体乐观,认为通胀压力总体可控。19日,央行发布了三季度货币政策执行报告。和二季度报告相比,央行在经济形势判断上删去了“经济稳定恢复、稳中向好”的表述,认为主要宏观指标处于合理区间,经济保持较好发展态势,韧性持续显现。价格方面,央行预计四季度CPI将温和上涨,总体保持在合理区间内平稳运行;受大宗商品价格上涨、部分高耗能行业产品提价和低基数等因素影响,PPI涨幅继续扩大,短期内可能维持高位,但我国作为全球主要生产国,自给能力较强,海外通胀对国内传导有限。

城投发债政策可能收紧,房企融资环境继续改善。据上周市场消息,近期交易所收紧了城投债发行政策,措施包括限制区域新增城投债发行额度、公司城投债借新还旧额度打折等,政策变动可能增加城投平台的自筹资金压力。近期房地产消息面相对平静,15日,阳光城美元债成功展期,避免了交叉违约的触发;18日,祥生控股港股价格腰斩,单日下跌53.9%。当前房地产的融资端以政策纠偏为主,银行贷款投放力度加大,但销售端下行周期尚未结束,未来地产债仍有调整的可能。综合来看,在城投债融资政策趋严态势下,需对弱区域、弱资质城投平台的流动性风险保持关注。

综上所述:利率债方面,短期来看央行保持呵护流动性平稳的态度,同时大宗商品价格持续处于高位,从长期来看抑制了债市收益率进一步下行的动力,目前债券市场多空交织,债市呈现震荡行情的概率较大;信用债方面,虽然前期融资政策得到部分纠偏,但是销售端的表现及回款资金的调配仍然对信用债的偿付形成障碍。城投债方面需要对城投平台的到期和再融资情况保持关注。

上周债券市场表现

流动性跟踪

1)货币市场:R001加权平均利率为2.0374%,较前周涨15.19个基点;R007加权平均利率为2.219%,较前周涨6.33个基点;R014加权平均利率为2.4515%,较前周涨19.51个基点;R1M加权平均利率为2.7146%,较前周涨26.05个基点。

shibor隔夜为1.998%,较前周涨14.2个基点;shibor1周为2.171%,较前周涨4.7个基点;shibor2周为2.323%,较前周涨23个基点;shibor3月为2.475%,较前周涨2.1个基点。

2)资金面:上周公开市场累计有5000亿元逆回购和8000亿元MLF到期,央行累计进行了2100亿元逆回购操作和1万亿元MLF操作,全口径净回笼900亿元。

资金面方面,随着缴税走款近尾声,银行间市场周四资金面回稳,隔夜回购利率回落逾20bp,抹去前一日升幅。月中资金波动“小插曲”结束,短期重回舒适局面,后续关注点转向月底前地方债发行放量情况。公开市场近期对冲灵活,央行根据流动性变化随时调整投放力度,稳定预期之下资金面依旧难破平衡态势。

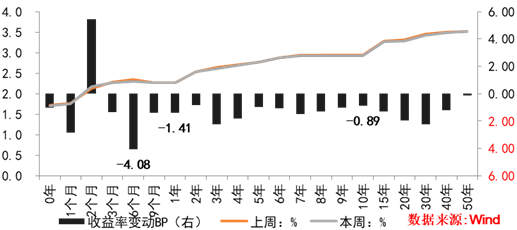

银行间国债二级市场收益率一周变动

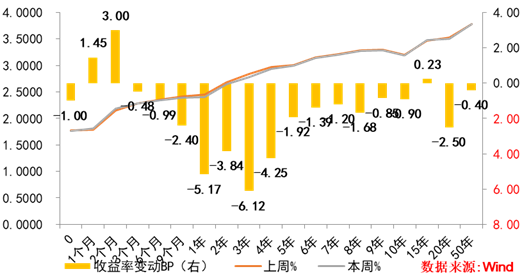

国开债二级市场收益率一周变动

利率债跟踪

1)一级市场:上周一级市场发行83只利率债,实际发行总额4765亿元,债券量与前周相比大致持平。

2)二级市场:上周银行间国债收益率不同期限多数下跌,各期限品种平均跌1.2bp。其中,0.5年期品种下跌4.08bp,1年期品种下跌1.41bp,10年期品种下跌0.89bp。

End

2021-11-22 17: 29

2021-11-22 17: 26

2021-11-22 17: 22

2021-11-22 15: 30

2021-06-28 15: 12

2021-05-17 13: 26